11月以來A股IPO審核節(jié)奏有加速之勢

在監(jiān)管部門提出階段性收緊節(jié)奏、加大對IPO的審核和監(jiān)管的指導(dǎo)方向下,,今年年內(nèi)A股IPO幾近停滯,。

“總體來說,,目前IPO投行端還是‘有點冷’,。”一位華東上市券商資深保代告訴界面新聞,。

不過,,自11月以來,IPO審核節(jié)奏有加速之勢,,本月內(nèi),,9個IPO上會項目全部過會,成為自今年5月16日IPO上會審核重啟后,,IPO上會,、過會數(shù)量最多的月份。

從項目流程周期來看,,滬市主板3個過會項目中,,江南新材自2023年3月1日獲受理到過會,累計流程時長為625天,;泰鴻萬立IPO于2023年5月17日獲受理,,目前該企業(yè)已于11月15日提交注冊,流程周期為547天,;永杰新材IPO項目受理時間2023年為3月3日,,審核周期為608天。此外,,北交所5個過會項目自受理到過會,,平均流程約為350天。

華泰聯(lián)合證券投行業(yè)務(wù)相關(guān)負(fù)責(zé)人在接受界面新聞采訪時表示,,11月以來,,IPO審核有加速之勢,為市場帶來了積極的預(yù)期,,也展示了市場的活力與潛力,。

上述負(fù)責(zé)人進(jìn)一步指出,,“在資本市場高質(zhì)量發(fā)展的背景下,相比于上市公司數(shù)量與規(guī)模,,公司的內(nèi)在價值,、發(fā)展前景和投資價值才是更為關(guān)鍵的要素,同時也是投資者信心之源,?!?/p>

“最近工作的確變忙了。備案,、審核等流程推進(jìn)速度變快,,不過審核標(biāo)準(zhǔn)提高不少,從嚴(yán)監(jiān)管仍然是不變的趨勢,?!庇袠I(yè)內(nèi)資深保代同樣認(rèn)為,“當(dāng)前對IPO的審核和監(jiān)管主要涉及兩方面,,一是公司治理和內(nèi)控方面,,被檢查、督導(dǎo)的概率大增,;另一個是業(yè)績標(biāo)準(zhǔn)要求提高,,北交所創(chuàng)業(yè)板化,創(chuàng)業(yè)板主板化,,對企業(yè)的業(yè)績要求都逐漸提高了,,比如創(chuàng)業(yè)板的IPO利潤要求基本都要一個億?!?/p>

整體情況看,,wind數(shù)據(jù)顯示,截至11月19日,,今年年內(nèi),,A股市場股權(quán)融資總額為2,669.56億元,同比下滑74.39%,,年內(nèi)共有48家企業(yè)IPO過會。

據(jù)上交所企業(yè)上市服務(wù)最新發(fā)布的消息,,截至11月17日,,全市場各板塊在審企業(yè)共257家。其中上交所74家(主板50家,,科創(chuàng)板24家),,深交所98家(主板34家,創(chuàng)業(yè)板64家),,北交所85家,。

從各板塊發(fā)行上市情況來看,,截至11月17日,今年上交所主板15家IPO公司完成上市,,募資158.81億元,,另有1家企業(yè)在發(fā)行階段;科創(chuàng)板11家IPO公司完成上市,,募資117.17億元,,另有3家企業(yè)在發(fā)行階段。深交所主板6家IPO公司完成上市,,募資39.14億元,,無企業(yè)在發(fā)行階段;創(chuàng)業(yè)板33家IPO公司完成上市,,募資189.82億元,,另有2家企業(yè)在發(fā)行階段;北交所18家IPO公司完成上市,,募資35.88億元,,另有2家企業(yè)在發(fā)行階段。

截至11月17日,,2024年,,已公布終止審查(撤材料+否決/終止注冊)企業(yè)416家,其中上交所149家(主板78家,,科創(chuàng)板71家),,深交所195家(主板53家,創(chuàng)業(yè)板142家),,北交所72家,。

截至目前,年內(nèi)在審企業(yè)數(shù)量跌破300家大關(guān),,而終止審核IPO企業(yè)數(shù)量已突破400家,。

“今年IPO已經(jīng)撤回三四百家了,剩下沒有主動撤回的企業(yè),,整體而言業(yè)績指標(biāo)等各方面質(zhì)量還不錯,;另外,最近也有一些之前撤材料的企業(yè)沒有大問題的又重新輔導(dǎo)了,?!币幻4嬖V界面新聞。

2024年4月以來,,隨著新《國九條》及相關(guān)配套政策落實落地,,深滬交易所對《股票發(fā)行上市審核規(guī)則》進(jìn)行修訂,嚴(yán)把IPO“入口關(guān)”,,監(jiān)管部門壓緊壓實發(fā)行監(jiān)管全鏈條各相關(guān)方責(zé)任,,從源頭提高上市公司質(zhì)量,。

華泰聯(lián)合證券相關(guān)負(fù)責(zé)人指出,2024年,,A股IPO市場在一系列政策影響下發(fā)生了顯著變化,,特別是新“國九條”發(fā)布以來,更加強而有效的監(jiān)管推動了上市質(zhì)量的提升,。在兩強兩嚴(yán)的導(dǎo)向下,,無論是得到大力支持的并購重組還是持續(xù)趨穩(wěn)的IPO發(fā)行,都在為提升資本市場的內(nèi)在穩(wěn)定性保駕護(hù)航,。

“新‘國九條’的發(fā)布等一系列資本市場深化改革的措施,,都對上市公司質(zhì)量和投行業(yè)務(wù)能力提出了更高要求,投行作為資本市場‘看門人’的責(zé)任也更為重要,?!闭劦酵缎袠I(yè)務(wù),上述人士指出,,一方面,,投行要堅守服務(wù)實體經(jīng)濟(jì)的初心,做好金融“五篇大文章”,,強化提供全方位服務(wù)的能力,,為企業(yè)提供多元化的資本市場路徑建議;另一方面,,助力戰(zhàn)略性新興產(chǎn)業(yè)發(fā)展仍舊是重要的課題,,投行要積極助力新質(zhì)生產(chǎn)力發(fā)展。

相關(guān)新聞

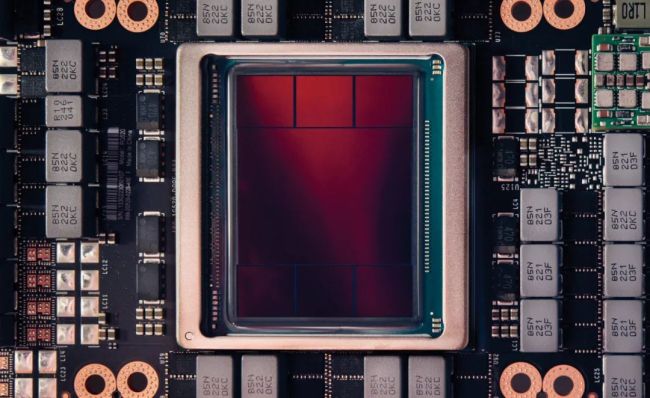

11月以來A股并購重組加速 半導(dǎo)體新能源成熱點

2024-11-10 18:14:2611月以來A股并購重組加速A股IPO新動態(tài):審核端松動,,受理端現(xiàn)新增 ——兩家公司同日獲受理打破沉寂

2024-06-21 22:31:06A股IPO新動態(tài):審核端松動A股IPO再審企業(yè)有267家 多地企業(yè)踴躍申報

2024-11-04 12:43:00A股IPO再審企業(yè)有267家IPO周報:“撤單潮”已過?單周僅兩家終止審核 科創(chuàng)板IPO市場趨嚴(yán)

2024-07-21 17:53:15IPO周報:“撤單潮”已過?單周僅兩家終止審核廣東4家銀行IPO審核狀態(tài)變?yōu)椤爸兄埂?財務(wù)資料待更新

2024-10-08 15:29:05廣東4家銀行IPO審核狀態(tài)變?yōu)椤爸兄埂?/span>短視頻在加速我們的衰老 時代節(jié)奏下的身體警報

2024-10-23 09:03:37短視頻在加速我們的衰老