黃金之巔,一場美元危機 全球貨幣秩序重構(gòu)

黃金儲備在全球范圍內(nèi)再度受到追捧,,這在世界秩序重構(gòu)的過程中迅速形成共識,。全球貿(mào)易和貨幣循環(huán)模式正在發(fā)生變化,黃金成為這一過程中的重要橋梁,,并將扮演過渡角色,。

布雷頓森林體系瓦解后的半個世紀(jì),黃金再次炙手可熱,。在關(guān)稅戰(zhàn)的推動下,,金價一度達(dá)到3500.16美元/盎司的歷史高點。目前,,無論是在北京的銀行網(wǎng)點還是英格蘭銀行門前,,線下提取金條的時間已從幾天延長至數(shù)周,原因是庫存不足,。

美國經(jīng)濟衰退的陰影下,,金融市場對黃金的需求愈發(fā)旺盛。這種需求形成了一個不斷上升的螺旋:高金價吸引投資者入場,,而投資者又進一步推高了金價,。截至4月25日,國際金價較年初上漲超過25%,,并刷新歷史高點超過20次,。

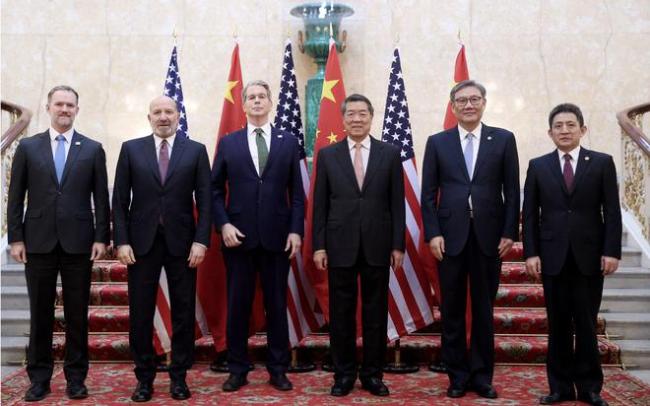

自2022年俄烏沖突以來,全球央行每年購金量超過1000噸,。特朗普當(dāng)選美國總統(tǒng)后,,全球央行在2024年第四季度的購金量更是高達(dá)333噸,使央行在黃金市場的占比提升至四分之一。

黃金熱潮背后暗含一場美元危機,。特朗普加征關(guān)稅沖擊了長期形成的國際秩序,,引發(fā)國際社會對美元和美債信用的擔(dān)憂。市場開始關(guān)注非美資產(chǎn),,尤其是黃金,。香港大學(xué)亞洲全球研究院高級研究員沈聯(lián)濤表示,國際金價升至歷史高點顯示出一種根本性的“去美元化”趨勢,,不是轉(zhuǎn)向其他法定貨幣,,而是轉(zhuǎn)向黃金。特朗普試圖通過關(guān)稅重設(shè)國際體系,,卻無意中將國際體系推向了黃金本位制的方向,。

4月以來,盡管金價上漲,,美債收益率卻意外走高,,打破了兩者負(fù)相關(guān)的歷史規(guī)律。美債市場的波動以及美元疲軟表明,,最初的貿(mào)易沖突可能會演變成更危險的“資本沖突”,,動搖美元的全球霸權(quán)。橋水基金創(chuàng)始人達(dá)利歐警告稱,,當(dāng)前正經(jīng)歷一次一生僅見的全球貨幣,、政治和地緣政治秩序的系統(tǒng)性崩潰。

隨著金價持續(xù)攀升,,一些投資者開始利用借貸資金購買黃金飾品,,然后將其兌換成金條出售以套現(xiàn)。盡管金價波動劇烈,,但投資者的熱情并未減退,。投行不斷看漲黃金,使得金價下跌時提供了“逢低買入”的機會,。

全球央行囤積黃金的趨勢也日益明顯,。瑞士作為全球最大的黃金提煉和轉(zhuǎn)運中心,其黃金加工貿(mào)易商變得愈發(fā)忙碌,。自2022年俄烏沖突爆發(fā)后,,全球央行每年購金量持續(xù)攀升,近三年年均購金量超1000噸,,為前十年年均水平的兩倍,。新興市場國家是主要推手,波蘭,、土耳其和印度央行是全球央行中的前三大買家,。

中國也在增加黃金儲備,。2024年,中國人民銀行宣布購入44噸黃金,,截至年底持有2280噸黃金,,占其外匯儲備總量的5%左右。應(yīng)對地緣政治風(fēng)險和多元化外匯儲備是新興市場經(jīng)濟體增加黃金儲備的主要動機,。

全球貨幣秩序正在重構(gòu),,黃金成為各國投資和外儲的重要選擇,扮演著對美投資的橋梁角色,。然而,,黃金作為一種有限的實物資源,其供應(yīng)量無法與全球財富增長相匹配,。因此,,盡管黃金可以作為全球貨幣體系中支付和儲備功能的補充,但也只能是過渡的角色,。

重建一個全球貨幣體系將是漫長而艱巨的過程,,無論是黃金還是其他國家的貨幣都任重道遠(yuǎn)。盡管黃金被全球央行追捧,,但現(xiàn)存黃金的總價值約為6萬億美元,,而美債的市場規(guī)模則達(dá)29萬億美元,。從市場規(guī)模,、交易活躍度及對全球資產(chǎn)價格與收益率的影響力等方面考量,黃金仍難以撼動美債作為全球資產(chǎn)之錨的地位,。

相關(guān)新聞

黃金又開始漲了 黃金大反彈

2025-05-19 15:53:50黃金又開始漲了葡萄牙奪得歐國聯(lián)冠軍 再次登頂歐洲之巔

2025-06-09 07:25:34葡萄牙奪得歐國聯(lián)冠軍黃金現(xiàn)在還能買嗎?黃金當(dāng)前的投資價值

2025-05-13 13:44:03黃金現(xiàn)在還能買嗎?央行連續(xù)六個月增持黃金 黃金儲備持續(xù)增長

【大河財立方消息】5月7日,,國家外匯局披露的數(shù)據(jù)顯示,,4月末,中國黃金儲備報7377萬盎司,,環(huán)比增加7萬盎司,,為連續(xù)第六個月增持黃金

2025-05-07 16:41:50央行連續(xù)六個月增持黃金王家德加油!無腿小伙歷時21小時圓夢泰山之巔

2025-03-11 14:39:16無腿小伙歷時21小時圓夢泰山之巔一克黃金到底有多大 揭秘黃金尺寸與投資價值

2024-12-17 11:05:51一克黃金到底有多大