股價(jià)暴跌近80%,,去年虧近23億,,東方盛虹1700多億負(fù)債下能否盈利突圍,?行業(yè)低谷期的挑戰(zhàn)

近期,,東方盛虹披露的2024年年報(bào)和2025年一季報(bào)顯示了這家石化企業(yè)在行業(yè)下行周期中的艱難處境,。2024年公司歸母凈利潤(rùn)虧損22.97億元,,同比下滑420.33%,;2025年一季度雖然實(shí)現(xiàn)3.41億元凈利潤(rùn),但營(yíng)收同比下降17.50%,,陷入“增利不增收”的矛盾局面,。

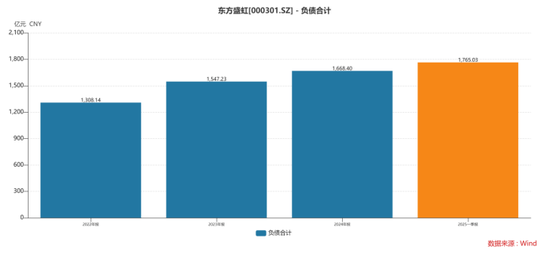

股價(jià)表現(xiàn)也不樂(lè)觀,從歷史高點(diǎn)40.95元/股跌至2025年7月8日的8.52元/股,,跌幅近80%,。這家曾經(jīng)的千億煉化巨頭正面臨業(yè)績(jī)虧損、股價(jià)暴跌與巨額負(fù)債等多重壓力,,陷入進(jìn)退兩難的局面,。資產(chǎn)負(fù)債率高達(dá)82.17%,總負(fù)債接近1800億元,,成為懸在公司頭頂?shù)摹斑_(dá)摩克利斯之劍”,。

盛虹集團(tuán)創(chuàng)立于1992年,從紡織業(yè)下游印染起步,,逐步向上游產(chǎn)業(yè)鏈延伸,。2018年,集團(tuán)借殼東方市場(chǎng)實(shí)現(xiàn)化纖資產(chǎn)上市,,并陸續(xù)注入大型石油煉化項(xiàng)目(盛虹煉化),、PTA業(yè)務(wù)(虹港石化),、精細(xì)化工業(yè)務(wù),并于2021年12月完成對(duì)斯?fàn)柊钍牟①?gòu),,形成“油頭,、煤頭、氣頭”全覆蓋的大型能源化工綜合體,。伴隨規(guī)模擴(kuò)張,,公司業(yè)績(jī)?cè)?021年達(dá)到45.44億元的歷史峰值,但受原油價(jià)格波動(dòng)與下游需求放緩影響,,業(yè)績(jī)大幅下滑,,2024年更是創(chuàng)下22.97億元的虧損紀(jì)錄。

債務(wù)問(wèn)題日益嚴(yán)重,,截至2025年一季度,,公司總負(fù)債達(dá)1765億元,資產(chǎn)負(fù)債率飆升至82.17%,,顯著高于同行,。短期借款582.86億元,同比增長(zhǎng)24.30%,;一年內(nèi)到期的非流動(dòng)負(fù)債213.18億元,,同比增長(zhǎng)51.15%。而貨幣資金僅159.81億元,,可動(dòng)用總現(xiàn)金161.18億元,,短期償債壓力巨大。債務(wù)負(fù)擔(dān)直接推高財(cái)務(wù)費(fèi)用,,2024年達(dá)48.74億元,,同比增長(zhǎng)39.49%,其中短期借款利息支出1.56億元,,同比激增99.42%,,嚴(yán)重侵蝕利潤(rùn)。即便2025年一季度實(shí)現(xiàn)盈利,,經(jīng)營(yíng)活動(dòng)現(xiàn)金流凈額仍為-26.92億元,,顯示主營(yíng)業(yè)務(wù)“造血”能力無(wú)法支撐債務(wù)償還需求。

石化行業(yè)盈利與國(guó)際原油價(jià)格、下游需求密切相關(guān),。2024年國(guó)際油價(jià)先漲后跌,,對(duì)公司業(yè)績(jī)形成直接沖擊。油價(jià)下跌雖能降低原料成本,,但價(jià)格快速下跌導(dǎo)致高價(jià)庫(kù)存貶值,,2024年公司計(jì)提存貨跌價(jià)損失7.1億元,,2022-2024年累計(jì)達(dá)39.2億元,。產(chǎn)品價(jià)差收窄是另一利潤(rùn)殺手,2024年?yáng)|方盛虹煉油產(chǎn)品營(yíng)收同比下降4.05%,,營(yíng)業(yè)成本卻增長(zhǎng)2.92%,,毛利率下滑5.30個(gè)百分點(diǎn)至21.74%;其他石化及化工新材料板塊營(yíng)收下降6.04%,,毛利率下滑3.39個(gè)百分點(diǎn)至4.05%,。2025年一季度,原油價(jià)格低位震蕩支撐成本端,,部分下游化工產(chǎn)品需求修復(fù)帶動(dòng)價(jià)格回升,,公司歸母凈利潤(rùn)同比增長(zhǎng)38.19%,但營(yíng)收仍同比下降17.50%至303.09億元,,顯示需求復(fù)蘇基礎(chǔ)薄弱,。

產(chǎn)能過(guò)剩是行業(yè)長(zhǎng)期挑戰(zhàn),聯(lián)合資信指出:“我國(guó)煉油,、PTA等部分石化產(chǎn)品產(chǎn)能處于過(guò)剩狀態(tài),,2022年以來(lái),公司化纖板塊和新材料板塊部分產(chǎn)品市場(chǎng)需求不振,,盈利能力較弱,。”激烈競(jìng)爭(zhēng)下,,企業(yè)利潤(rùn)空間進(jìn)一步被壓縮,。公司主要原材料及產(chǎn)品市場(chǎng)價(jià)格可能隨國(guó)際局勢(shì)、宏觀經(jīng)濟(jì),、供求關(guān)系大幅波動(dòng),,影響經(jīng)營(yíng)穩(wěn)定性。2023年,,資產(chǎn)減值損失(存貨跌價(jià)損失)對(duì)利潤(rùn)總額產(chǎn)生影響,,當(dāng)年計(jì)提22.10億元,主要為煉化成品油、斯?fàn)柊畋╇婕盎w產(chǎn)品,。此外,,國(guó)內(nèi)相關(guān)產(chǎn)能持續(xù)擴(kuò)張,市場(chǎng)競(jìng)爭(zhēng)激烈,,公司在建項(xiàng)目投產(chǎn)后可能效益不及預(yù)期,。

在資本密集、同質(zhì)化高的石化行業(yè),,產(chǎn)品結(jié)構(gòu)差異決定抗風(fēng)險(xiǎn)能力,。對(duì)比國(guó)內(nèi)四大民營(yíng)煉化企業(yè)2024年業(yè)績(jī),分化明顯:恒力石化歸母凈利潤(rùn)同比增長(zhǎng)2.01%,,榮盛石化下滑37.44%,,恒逸石化下滑46.28%,而東方盛虹下滑420.33%,,虧損22.97億元,,業(yè)績(jī)差距反映產(chǎn)品組合與成本結(jié)構(gòu)的優(yōu)劣。東方盛虹營(yíng)收高度依賴三大板塊:2024年其他石化及化工新材料占比58.42%(毛利率下滑3.39個(gè)百分點(diǎn)),,煉油產(chǎn)品占比20.23%(毛利率下滑5.30個(gè)百分點(diǎn)),,滌綸絲占比18.92%(毛利率僅增長(zhǎng)1.14個(gè)百分點(diǎn))。單一依賴低毛利業(yè)務(wù),,使其在行業(yè)波動(dòng)中更脆弱,。競(jìng)爭(zhēng)對(duì)手恒力石化則呈現(xiàn)不同格局:2024年煉化產(chǎn)品毛利率減少5.4個(gè)百分點(diǎn),但PTA,、聚酯產(chǎn)品毛利率分別增加4.75,、3.71個(gè)百分點(diǎn),直接拉高盈利水平,。

戰(zhàn)略層面,,東方盛虹推進(jìn)“1+N”產(chǎn)業(yè)戰(zhàn)略,以核心原料平臺(tái)為基礎(chǔ),,延伸新能源,、新材料等產(chǎn)業(yè)鏈,重點(diǎn)發(fā)展光伏膜材,、功能聚酯,,建設(shè)10萬(wàn)噸/年P(guān)OE(聚烯烴彈性體)裝置(預(yù)計(jì)2025年投產(chǎn))。這些布局雖有望增強(qiáng)長(zhǎng)期競(jìng)爭(zhēng)力,,但短期投入將加劇財(cái)務(wù)壓力,。研發(fā)投入不足制約轉(zhuǎn)型,2024年,,公司研發(fā)費(fèi)用同比增長(zhǎng)23.94%,,但研發(fā)營(yíng)收占比僅0.6%,,遠(yuǎn)低于行業(yè)均值1.4%,也落后于榮盛石化,、恒力石化等競(jìng)爭(zhēng)對(duì)手,。

東方盛虹正面臨業(yè)績(jī)虧損、高負(fù)債,、行業(yè)產(chǎn)能過(guò)剩等多重風(fēng)險(xiǎn)交織的困境,。如何優(yōu)化業(yè)務(wù)結(jié)構(gòu)、緩解債務(wù)壓力,、提升抗周期能力,,成為其突圍的關(guān)鍵課題。

相關(guān)新聞

法拉第未來(lái)漲近80% 股價(jià)飆升引關(guān)注

2024-12-31 09:21:06法拉第未來(lái)漲近80%馬斯克財(cái)富一天損失近2500億 與特朗普爭(zhēng)執(zhí)致股價(jià)暴跌

2025-06-06 08:30:00馬斯克財(cái)富一天損失近2500億特斯拉股價(jià)暴跌意味著什么 分析師下調(diào)目標(biāo)價(jià)

2025-03-19 02:58:41特斯拉股價(jià)暴跌意味著什么馬斯克艱難的一天 股價(jià)暴跌與網(wǎng)絡(luò)攻擊雙重打擊

2025-03-11 10:27:54馬斯克艱難的一天印度客機(jī)墜毀對(duì)波音有何影響 股價(jià)暴跌7.48%

2025-06-12 23:41:31印度客機(jī)墜毀對(duì)波音有何影響油價(jià)暴跌近10%,,金價(jià)跳水,!

2025-06-25 11:53:03油價(jià)暴跌近10%