銀行新一輪存款降息來臨后,,有銀行默默上調(diào)執(zhí)行利率

銀行新一輪存款降息來臨后,有銀行默默上調(diào)執(zhí)行利率

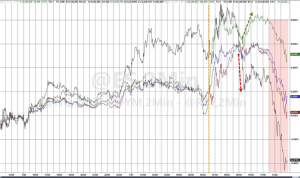

7月25日,,新一輪存款降息舉措啟動,,與前幾次調(diào)整相比,此輪各銀行下調(diào)存款利率的速度顯著加快,。僅在國有大型銀行調(diào)整存款利率后不久,,一周內(nèi)所有12家股份制銀行也完成了存款利率下調(diào)步驟。此外,,江蘇銀行,、北京銀行、上海銀行,、重慶銀行等多家城市商業(yè)銀行以及煙臺銀行,、濰坊銀行等地方性銀行,相繼更新了存款的掛牌利率,。這些調(diào)整中,,不同期限的存款利率降幅普遍維持在10至30個基點(diǎn)范圍內(nèi)。

有趣的是,,在眾多銀行下調(diào)官方掛牌利率的同時,,也有部分銀行反其道而行之,上調(diào)了實際執(zhí)行的存款利率,,特別是某些國有大行,,開始針對特定區(qū)域、特定客戶群體或特別的存款方式進(jìn)行利率優(yōu)惠設(shè)定,,這被視為存款利率市場化進(jìn)程中的一種體現(xiàn),。

當(dāng)前,商業(yè)銀行之間對于儲蓄存款的競爭異常激烈,,不過有專家預(yù)測,今年內(nèi)存款利率或?qū)⒗^續(xù)面臨下調(diào)趨勢,。

觀察發(fā)現(xiàn),,盡管普遍下調(diào)了官方掛牌利率,但多家銀行的實際執(zhí)行利率卻有所上升。例如,,泰安銀行在濟(jì)南市某支行外宣傳的個人定期存款利率,,一年期從2.05%起,三年期從2.85%起,,均高于該行自7月15日起執(zhí)行的官方掛牌利率,。其他城商行如北京銀行、煙臺銀行,、濰坊銀行等也紛紛調(diào)整了各自的利率,,提供了與國有大行相競爭的利率產(chǎn)品。

值得注意的是,,盡管國有大行的官方一年期和三年期整存整取利率已分別降至1.35%和1.75%,,但它們同樣推出了年利率2%或以上的特色存款產(chǎn)品,以吸引不同需求的儲戶,。

在這樣的市場環(huán)境下,,銀行針對特定客戶推出的優(yōu)惠存款利率策略,成為其爭取高質(zhì)量儲戶資源的重要手段,。銀行通過提供高于市場平均水平的利率,,有效吸引對利率敏感的大量資金持有者,無論是個人還是企業(yè),。

與此同時,,盡管存款利率整體下降,市場上仍不乏年利率超過2%的定期存款產(chǎn)品,,這一現(xiàn)象反映出銀行在遵循監(jiān)管指導(dǎo)和應(yīng)對市場競爭中尋求平衡的策略,。銀行在努力穩(wěn)定凈息差的同時,也不忘采取靈活措施提升區(qū)域市場的吸儲能力,。

此外,,隨著存款利率的頻繁調(diào)整,儲戶為追求更高利息收益,,出現(xiàn)了跨地區(qū)存款的現(xiàn)象,,加劇了商業(yè)銀行攬儲的競爭態(tài)勢。部分儲戶甚至不惜遠(yuǎn)赴他鄉(xiāng)開設(shè)賬戶,,以獲取更高利率的定期存款或搶購熱門的大額存單,。

專家分析指出,在考慮銀行凈息差壓力,、存款市場競爭格局,、促進(jìn)實體經(jīng)濟(jì)發(fā)展及當(dāng)前市場利率水平等多重因素下,年內(nèi)存款利率仍存在進(jìn)一步下調(diào)的可能性,。商業(yè)銀行需在保持業(yè)務(wù)競爭力與響應(yīng)政策導(dǎo)向之間找到合適的平衡點(diǎn),。銀行新一輪存款降息來臨后,有銀行默默上調(diào)執(zhí)行利率!

相關(guān)新聞

新一輪存款降息未滿月,國有大行殺回來了,!定存執(zhí)行利率上浮比比皆是

2024-08-13 11:15:15新一輪存款降息未滿月多家銀行7月上調(diào)部分期限定存利率 建行三年期定存利率領(lǐng)先

2024-07-05 14:45:10多家銀行7月上調(diào)部分期限定存利率多家銀行下調(diào)利率 跨城存款劃算嗎 儲戶如何權(quán)衡利率與風(fēng)險

2024-08-27 07:39:15多家銀行下調(diào)利率銀行再掀消費(fèi)貸降息“大戰(zhàn)” 利率多在3%左右起伏

2024-02-26 08:43:10銀行再掀消費(fèi)貸降息“大戰(zhàn)”廣東有銀行2年期3年期定存利率倒掛 存款成本管控加碼

銀行業(yè)近期迎來了新一輪的存款利率下調(diào)浪潮,,尤其在城商行中表現(xiàn)顯著

2024-05-10 10:28:08廣東有銀行2年期3年期定存利率倒掛多家銀行三年期五年期利率持平或倒掛 中長期存款調(diào)整顯著

2024-08-09 13:23:59多家銀行三年期五年期利率持平或倒掛