阿里的一步大棋,!130億,,大潤發(fā)宣布賣了 新零售布局調(diào)整

2025年初,,阿里巴巴宣布子公司及New Retail將出售所持高鑫零售全部股權(quán),約占高鑫零售已發(fā)行股份總數(shù)的78.7%,。此舉是阿里巴巴為“有序退出非核心資產(chǎn)”,,戰(zhàn)略聚焦核心業(yè)務(wù)的重要一步。

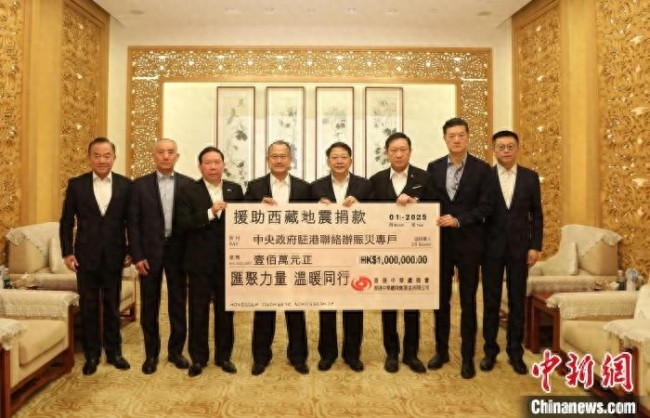

此次交易中,,買家德弘資本浮出水面,。雙方達(dá)成協(xié)議后,,阿里相關(guān)方有權(quán)收取最高金額約131.38億港元(約合120億人民幣),。這標(biāo)志著持續(xù)數(shù)月的“大潤發(fā)賣身”傳聞終于塵埃落定,。

高鑫零售曾是阿里巴巴“新零售試驗(yàn)田”,。2016年10月,馬云在云棲大會上提出“新零售”概念,隨后阿里巴巴通過入股方式布局新零售版圖。2017年,阿里巴巴首次入股高鑫零售,累計(jì)斥資超500億元成為控股股東。然而,,盡管有阿里的支持,,高鑫零售業(yè)績依然下滑,,在電商與商超競爭中逐漸走下坡路。

2023年,,阿里巴巴啟動了成立以來最劇烈的組織架構(gòu)調(diào)整,,新CEO吳泳銘表示將梳理核心與非核心業(yè)務(wù),并通過多種方式實(shí)現(xiàn)非核心資產(chǎn)的價(jià)值,。此后,,關(guān)于盒馬、大潤發(fā),、銀泰商業(yè)等的賣身傳聞四起,。2024年10月,高鑫零售發(fā)布公告稱接獲有意要約人發(fā)出的接觸函,。最終,,2025年1月1日,交易完成,,阿里以約131.38億港元的價(jià)格出售高鑫零售股權(quán),,虧損超過370億港元。

德弘資本是一家國際性私募股權(quán)投資機(jī)構(gòu),,過去30年間投資了眾多龍頭企業(yè),。此次收購標(biāo)志著大潤發(fā)進(jìn)入新的發(fā)展階段。

大潤發(fā)起源于上世紀(jì)90年代的臺灣潤泰集團(tuán),創(chuàng)始人黃明端打造了第一家完全由中國人自行設(shè)計(jì),、規(guī)劃,、運(yùn)營、管理的大型現(xiàn)代化連鎖超市,。1998年,,中國大陸首家大潤發(fā)在上海開業(yè),為中國大陸零售業(yè)開創(chuàng)了一個(gè)新時(shí)代,。2011年,,大潤發(fā)與歐尚集團(tuán)合并成立高鑫零售在香港上市,成為中國最大的現(xiàn)代化超市集團(tuán),。然而,,從2012年起,零售行業(yè)面臨線上沖擊,,大潤發(fā)業(yè)績下滑,,最終被阿里巴巴收購。

阿里巴巴入主后,,大潤發(fā)開啟了數(shù)字化轉(zhuǎn)型,,但財(cái)務(wù)狀況并未改善。2024財(cái)年中期,,高鑫零售終于實(shí)現(xiàn)扭虧為盈,但隨即宣布再度易主,。黃明端曾表示:“未來屬于互聯(lián)網(wǎng)時(shí)代和新零售時(shí)代,,誰能帶領(lǐng)大潤發(fā)走向另一個(gè)高峰,誰就應(yīng)該是大股東,?!?/p>

回顧2024年,并購成為年度關(guān)鍵詞之一,。由于IPO窗口收窄,,VC/PE退出端下降速度劇烈,投資機(jī)構(gòu)加強(qiáng)了非IPO退出的努力,。并購策略逐漸受到國內(nèi)LP的關(guān)注,。信宸資本管理合伙人信躍升認(rèn)為,A股上市公司和并購基金可以合作,,共同推動并購市場的發(fā)展,。中國并購市場仍處于早期階段,價(jià)格形成機(jī)制不成熟,,但未來發(fā)展前景廣闊,。

相關(guān)新聞

調(diào)查英偉達(dá)是中國GPU自主化一步險(xiǎn)棋

調(diào)查英偉達(dá)是中國GPU自主化一步險(xiǎn)棋

2024-12-11 09:32:34調(diào)查英偉達(dá)是中國GPU自主化一步險(xiǎn)棋弗格森走出一步險(xiǎn)棋 德國取勝或源于一場棄權(quán) 關(guān)鍵時(shí)刻的抉擇勝利

2024-07-09 11:07:02弗格森走出一步險(xiǎn)棋大把的錢砸向樓市 房地產(chǎn)大棋加速!

2024-10-19 16:06:18大把的錢砸向樓市大V:沙特正布局一盤外交大棋 中東局勢新變局

2024-11-25 22:24:28大V:沙特正布局一盤外交大棋六集政論片《解碼東北振興》第一集:“落子”一盤大棋

2024-08-27 08:21:31解碼東北振興中國很City,,給老外免簽在下一盤大棋 吸引全球目光

2024-07-10 07:51:05中國很City