券商:2025年ETF市場十大年度展望 數(shù)量與規(guī)模再創(chuàng)新高

2025年ETF市場十大年度展望,。ETF基金數(shù)量與規(guī)模在過去五年持續(xù)增長,,2024年ETF基金數(shù)量突破1000只,年度規(guī)模增幅創(chuàng)近五年新高,年末總規(guī)模達(dá)到3.7萬億,。預(yù)計(jì)2025年ETF基金將繼續(xù)保持快速增長,,數(shù)量有望突破1300只,總規(guī)??赡芡黄?萬億,。

2024年市場出現(xiàn)了多只千億規(guī)模的ETF,包括4只滬深300ETF,、1只上證50ETF和1只中證500ETF,。盡管南方中證500ETF在2025年初暫時(shí)回落至千億規(guī)模以下,但預(yù)計(jì)會(huì)重新回到千億規(guī)模,。華夏上證科創(chuàng)50ETF和易方達(dá)創(chuàng)業(yè)板ETF規(guī)模均接近900億,,有望在2025年重回千億俱樂部。

截至2024年底,,超過1000只ETF跟蹤了415個(gè)不同指數(shù),,涵蓋寬基、行業(yè),、主題,、策略等多個(gè)類型的股票類指數(shù)以及海外股票,、債券,、商品等其他指數(shù)。新的一年里,,基準(zhǔn)做市信用債ETF,、基準(zhǔn)做市公司債ETF、科創(chuàng)綜合指數(shù)ETF等新指數(shù)ETF正在或即將發(fā)行,,為投資者提供更多元化的投資工具,。

2024年底非貨ETF管理規(guī)模前三名分別為華夏基金、易方達(dá)基金和華泰柏瑞基金,,合計(jì)占比達(dá)到48.46%,。頭部基金公司的市場份額呈現(xiàn)上升趨勢(shì),馬太效應(yīng)進(jìn)一步增強(qiáng),。

2024年多家頭部基金公司將旗下主要寬基ETF的管理費(fèi)率和托管費(fèi)率大幅降低,平均管理費(fèi)率降至0.42%左右,。低費(fèi)率有利于吸引更多中長期資金通過ETF入市,,未來各類ETF的整體費(fèi)率水平可能繼續(xù)下調(diào)。

根據(jù)萬得二級(jí)分類,,被動(dòng)指數(shù)型基金2024年的平均回報(bào)為11.02%,,其中股票型ETF的平均回報(bào)為11.08%,明顯高于普通股票型基金和偏股混合型基金。隨著指數(shù)化投資的興起,,指數(shù)基金整體業(yè)績有望繼續(xù)領(lǐng)跑,。

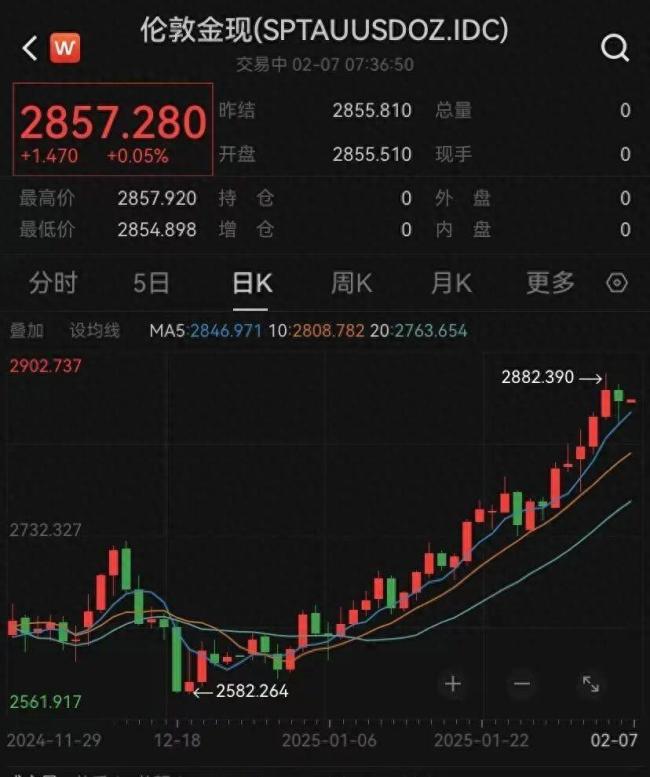

資產(chǎn)配置理念推動(dòng)下,加上2024年債市和黃金的良好表現(xiàn),,越來越多投資者將債券ETF和商品ETF納入投資組合,。2024年債券ETF總規(guī)模增長117%,商品型ETF總規(guī)模增長148%,。未來債券和黃金的低波動(dòng)性和與股票資產(chǎn)的低相關(guān)性使其在投資組合中繼續(xù)發(fā)揮重要作用,。

2024年A系列指數(shù)如中證A50和中證A500的發(fā)行,加上滬深300,、上證50等核心寬基ETF規(guī)模的增長,,使得寬基ETF的總規(guī)模占比達(dá)到59%。寬基指數(shù)的優(yōu)勢(shì)在于分散個(gè)股風(fēng)險(xiǎn),,一鍵配置股票市場的特點(diǎn)或?qū)⑦M(jìn)一步強(qiáng)化,。

高股息是2024年的重要投資主題之一,紅利類指數(shù)ETF以較低的波動(dòng)和較小的回撤受到長線資金青睞,。2025年在“適度寬松”的貨幣政策基調(diào)下,,高股息板塊依然具有較高的投資性價(jià)比,相關(guān)ETF或繼續(xù)吸引資金增配,。

行業(yè)ETF方面,,2024年中證銀行、科創(chuàng)芯片,、證券公司的ETF表現(xiàn)較好,,而CS創(chuàng)新藥、光伏產(chǎn)業(yè),、醫(yī)療保健的ETF則承壓,。展望未來,銀行板塊有望繼續(xù)震蕩上行,,芯片ETF在AI快速發(fā)展趨勢(shì)下有望活躍,,證券行業(yè)則受益于股票市場回暖和資本市場改革深化。醫(yī)藥和光伏板塊經(jīng)過調(diào)整后,,2025年有望逐步企穩(wěn),。

相關(guān)新聞

十大券商把脈2025年A股 樂觀展望結(jié)構(gòu)性機(jī)會(huì)

2025-01-02 08:51:40十大券商把脈2025年A股中信證券:2025年A股十大主題展望 主題投資大年來臨

2025-02-03 09:01:35中信證券貨幣政策2025年展望 適度寬松持續(xù)發(fā)力

2024-12-31 07:15:03貨幣政策2025年展望2025年A股行情展望 慢牛結(jié)構(gòu)雛形顯現(xiàn)

2025-01-01 16:22:422025年A股行情展望若美聯(lián)儲(chǔ)9月降息對(duì)市場有何影響 機(jī)構(gòu)預(yù)測與市場展望

2024-08-01 13:39:31若美聯(lián)儲(chǔ)9月降息對(duì)市場有何影響專家展望2025年中國經(jīng)濟(jì) 科技創(chuàng)新引領(lǐng)新質(zhì)生產(chǎn)力

2024-12-23 10:10:43專家展望2025年中國經(jīng)濟(jì)