美聯(lián)儲今晚若不緊急降息股災或重演 市場恐慌加劇

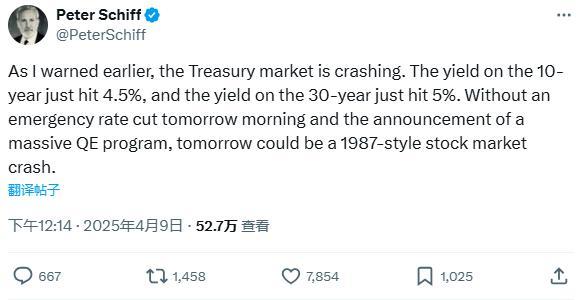

隨著美債在周三亞洲時段延續(xù)了本周以來的猛烈拋售勢頭,,眾多華爾街交易員正感到緊張,。知名經濟學家彼得·希夫在當?shù)貢r間周三凌晨通過社交媒體表示,,美國國債市場正在崩潰,。他提到,10年期美債收益率已觸及4.5%,30年期美債收益率則達到5%。如果美聯(lián)儲不緊急降息并宣布大規(guī)模量化寬松計劃,市場可能會出現(xiàn)類似1987年的股災崩盤,。

1987年10月的“黑色星期一”是歷史上最著名的股災之一。當日全球股市在道指暴跌22.6%的帶領下全面下瀉,引發(fā)金融市場恐慌,,并導致1980年代末的經濟衰退,。彼得·希夫還指出,當前債券市場的崩盤比股票市場的崩盤影響更嚴重,。他認為,,如果特朗普試圖通過讓股市崩盤來降低長期利率,那么這一計劃已經失敗,,現(xiàn)在反而導致債券市場崩盤,。

本周美國國債市場突然遭遇猛烈拋售,許多人聯(lián)想到五年前疫情階段的災難景象,,再次引發(fā)了對全球最大債券市場脆弱性的擔憂,。美國國債傳統(tǒng)上被視為動蕩時期最安全的資產之一,但本周似乎正在失去避險地位,。一些人擔心關稅驅動的美國通脹可能會阻止美聯(lián)儲降息,,投資者轉向現(xiàn)金類工具、基差交易混亂以及對外國拋售美國債券的猜測也被認為是美債下跌的原因,。

美債的大跌迅速導致全球許多發(fā)達市場政府債券的拋售,,澳大利亞、新西蘭和日本的基準債券收益率在亞洲時段均出現(xiàn)飆升,。相比之下,,歐洲債券跌幅較小。Gama Asset Management全球宏觀投資組合經理Rajeev De Mello表示,,對中國征收高關稅可能引發(fā)儲備管理者(央行)的極大擔憂,,歐洲債券因此受益,過去一周美國和德國之間的利差大幅波動,。

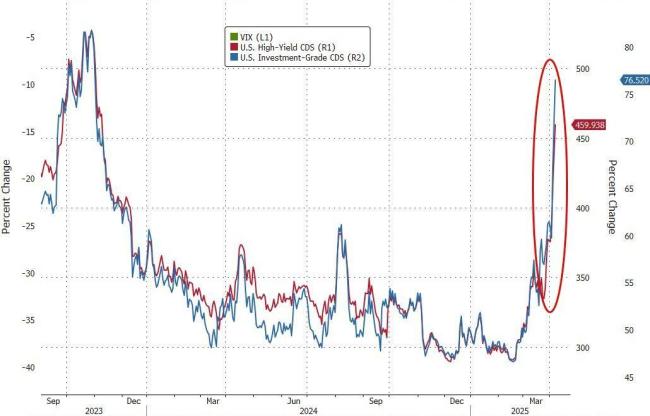

作為“全球資產定價之錨”的10年期美債收益率,,對全球資本市場的各領域走勢具有重大影響力,。隨著股債市場遭遇雙殺,,美元也節(jié)節(jié)走軟,市場上對于海外資本可能大舉撤離美國市場的擔憂日益加劇,。信貸市場可能成為最危險的領域之一,。近來美國高收益?zhèn)腃DS(信用違約掉期)迅速飆升,垃圾債券變得岌岌可危,。

Saba Capital Management創(chuàng)始人Boaz Weinstein警告稱,,關稅緊張局勢加速了企業(yè)債券的拋售,可能引發(fā)一波企業(yè)破產潮,,速度可能比以往的市場危機更快,。Weinstein預計信貸拋售將加速。從本質上來說,特朗普關稅對美國中小企業(yè)的傷害最大,,如果他們的現(xiàn)金流出現(xiàn)問題,,企業(yè)破產風潮將進一步蔓延。

這一切或許已經將美聯(lián)儲主席鮑威爾逼到了懸崖邊,。在通脹威脅持續(xù)高懸的情況下,,美聯(lián)儲并沒有太多空間像疫情期間那樣通過大放水來救市。然而,,如果美聯(lián)儲不行動,,投資者又能指望誰來拯救市場呢?

相關新聞

部分交易員豪賭美聯(lián)儲緊急降息 市場波動加劇押注

2025-04-05 09:40:45部分交易員豪賭美聯(lián)儲緊急降息美聯(lián)儲12月或再次降息

2024-11-27 10:23:54美聯(lián)儲12月或再次降息美聯(lián)儲11月還降不降,?今晚的美國CPI“突然”尤為重要 降息預期再引熱議

2024-10-10 21:05:03美聯(lián)儲11月還降不降,?今晚的美國CPI“突然”尤為重要轟動,,降息懸了?美聯(lián)儲或放緩降息步伐

美聯(lián)儲官員在本月初的會議上討論了如果通脹下降進程受阻,,可能需要放緩或暫停降息的問題,。11月26日,美國股市上漲

2024-11-27 09:31:27轟動美聯(lián)儲會按下降息暫停鍵嗎,?今晚關鍵時刻來臨 CPI數(shù)據(jù)或掀市場波瀾

2024-10-10 19:47:00美聯(lián)儲會按下降息暫停鍵嗎?今晚關鍵時刻來臨美聯(lián)儲降息 下調25個基點

2024-11-08 07:45:02美聯(lián)儲降息