買美元炒美股從雙贏變成了雙殺 雙重打擊引發(fā)對沖潮

買美元炒美股從雙贏變成了雙殺 雙重打擊引發(fā)對沖潮,。多年來,,倫敦,、巴黎和東京的投資者采用了一種幾乎完美的策略:購買美元并將收益投入標(biāo)普500和納斯達(dá)克股票,。美國股票回報(bào)率遠(yuǎn)超本國市場,,美元持續(xù)升值更是讓這些回報(bào)加倍。

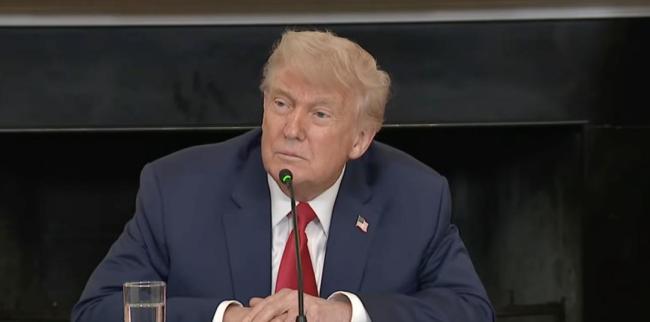

然而,,特朗普發(fā)動全球貿(mào)易戰(zhàn)后,,這一曾經(jīng)看似無敵的組合突然爆發(fā)危機(jī),。今年以來,,標(biāo)普500指數(shù)下跌6%,但對以歐元和日元計(jì)價(jià)回報(bào)的美股投資者來說,,由于美元大跌(美元指數(shù)今年跌幅接近8%),,他們的虧損膨脹至14%。白宮政策的急劇轉(zhuǎn)向和不可預(yù)測性,,令長期將美國視為終極避險(xiǎn)天堂的投資者感到前所未有的不安,。

巴黎Natixis財(cái)富管理公司首席投資官Benoit Peloille表示:“這是雙重打擊,你在股票和貨幣上同時(shí)虧損,?!?/p>

過去一個(gè)月中,盡管特朗普可能在貿(mào)易戰(zhàn)問題上繼續(xù)退縮,,但許多外國投資者已經(jīng)意識到將大量資金投入美元資產(chǎn)的風(fēng)險(xiǎn),。目前,許多投資者正急于為他們價(jià)值約18萬億美元的美國股票投資組合增加貨幣對沖措施,。這一投資組合規(guī)模占到美國股票總市值的近五分之一,。摩根士丹利和美國銀行均看到越來越多的客戶購買對美元貶值的保護(hù)性資產(chǎn)。巴黎Group Richelieu的Alexandre Hezez表示,,他的基金現(xiàn)已達(dá)到允許的最大對沖水平,,因?yàn)椤耙磺卸急活嵏擦恕薄?/p>

那些擔(dān)心美元匯率下跌的交易者通常會在遠(yuǎn)期市場上賣出美元。對于瑞士法郎或日元的投資者來說,,三個(gè)月的對沖成本按年化計(jì)算大約是4%,;而對于歐元投資者,這個(gè)成本則會超過2%,。這種對沖策略雖然可以在美元下跌時(shí)彌補(bǔ)損失,,但也會讓他們失去因美元匯率上漲而可能獲得的收益,持續(xù)的對沖成本還會逐漸侵蝕投資回報(bào)率,。東京瑞穗證券首席策略師Shoki Omori形象地描述:“對于那些在更高匯率時(shí)進(jìn)場的管理者來說,,美元兌日元每下跌一點(diǎn),都感覺像是在傷口上撒鹽,?!?/p>

期權(quán)是另一種流行的策略,,美國清算所數(shù)據(jù)顯示,歐元-美元合約交易創(chuàng)下新紀(jì)錄,。但更高的波動性也意味著更昂貴的對沖成本,。對歐元投資者而言,自年初以來對沖成本已增加15%,。

一個(gè)關(guān)鍵問題是這是否標(biāo)志著國際投資者開始逐漸撤離美國市場,。安聯(lián)保險(xiǎn)集團(tuán)認(rèn)為,這些資金似乎沒有其他更好的去處,。然而,,他們也指出,目前約有28萬億美元的國際投資余額,,即使其中只有一小部分資金流出美國,,也可能對匯率和全球資產(chǎn)價(jià)格產(chǎn)生重大影響。很多策略分析師覺得,,歐元會保持強(qiáng)勢,,而美元會持續(xù)走弱,這種情況可能會維持好幾年,。德意志銀行的George Saravelos估計(jì),,到2027年底,歐元兌美元的匯率可能會漲到1.30,。丹斯克銀行的貨幣分析師Kirstine Kundby-Nielsen也認(rèn)為,,歐洲現(xiàn)在對投資者越來越有吸引力,她預(yù)測歐元在未來12個(gè)月內(nèi)可能會漲到1.22美元,。

Group Richelieu的Hezez不愿冒險(xiǎn),。他在4月2日特朗普宣布對等關(guān)稅之前就開始建立對沖,當(dāng)時(shí)歐元兌美元匯率約為1.05?,F(xiàn)在,,歐元已突破1.3。他表示,,“我的貨幣對沖已覆蓋部分美國股市的虧損,,我計(jì)劃在短期內(nèi)堅(jiān)持這一策略,盡管我認(rèn)為從長遠(yuǎn)來看這通常是適得其反的,?!?/p>

相關(guān)新聞

美股暴跌你敢買嗎 美元美股美債都別碰

2025-04-05 00:15:32美股暴跌你敢買嗎第一批炒美股的年輕人開始清倉了 美股大跌引發(fā)年輕投資者恐慌

2025-04-25 08:35:38第一批炒美股的年輕人開始清倉了美元崩了 美股期貨集體下跌

2025-04-21 19:03:13美元崩了黃金收復(fù)3200美元 美股低開高走

周一美股低開高走,投資者消化聯(lián)邦政府巨額債務(wù)狀況導(dǎo)致其主權(quán)信用評級下調(diào)的影響,,并評估美聯(lián)儲官員講話

2025-05-20 09:53:45黃金收復(fù)3200美元女子8年前買黃金為兒備彩禮 母愛與投資雙贏

2025-02-16 12:49:32女子8年前買黃金為兒備彩禮美股宇宙頂套住17萬億美元散戶資產(chǎn)

2025-04-10 09:14:08美股宇宙頂套住17萬億美元散戶資產(chǎn)