如何從宏觀看待金價(jià) 華爾街與央行的博弈

如何從宏觀看待金價(jià) 華爾街與央行的博弈!2025年4月,,國(guó)際金價(jià)沖破3500美元的歷史巔峰,但隨后三個(gè)月內(nèi)陷入3300美元的反復(fù)拉鋸,。與此同時(shí),各國(guó)央行的黃金儲(chǔ)備悄然突破了4萬(wàn)噸大關(guān),。這場(chǎng)看似平靜的盤整背后,,正上演著一場(chǎng)決定未來(lái)十年財(cái)富格局的博弈。

回顧歷史,,黃金經(jīng)歷了三次超級(jí)牛市,。第一次超級(jí)牛市(1970-1980)期間,石油危機(jī)引發(fā)全球通脹,,美國(guó)CPI飆至15%,,黃金從35美元漲至850美元,漲幅達(dá)到2300%,。第二次黃金浪潮(2008-2011)中,,雷曼兄弟倒閉引爆全球金融危機(jī),美聯(lián)儲(chǔ)開啟量化寬松政策,,金價(jià)從700美元升至1920美元,,漲幅達(dá)175%。第三次黃金革命(2022至今)始于硅谷銀行倒閉及地緣政治危機(jī),,黃金價(jià)格從1900美元突破到3500美元,,三年內(nèi)漲幅達(dá)到84%。這些牛市背后都有共同特征:宏觀經(jīng)濟(jì)下行,、信用貨幣體系危機(jī)和市場(chǎng)恐慌指數(shù)高位,。

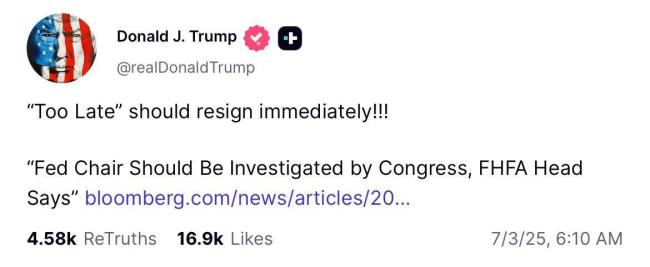

當(dāng)前金價(jià)受到多重力量撕扯,。對(duì)沖基金單周拋售111萬(wàn)盎司創(chuàng)紀(jì)錄,,而43%的央行宣布繼續(xù)增持黃金儲(chǔ)備,交易所黃金ETF持倉(cāng)量縮水30%,。這種對(duì)峙局面使得金價(jià)在3300美元附近形成震蕩整理平臺(tái),,成交量較最高點(diǎn)時(shí)縮減了一半。美聯(lián)儲(chǔ)的利率政策也對(duì)金價(jià)構(gòu)成壓制,,盡管六月小非農(nóng)數(shù)據(jù)爆冷,,十年期美債實(shí)際收益率仍堅(jiān)守在1.2%的高位。此外,,科技革命與避險(xiǎn)需求之間的拉鋸戰(zhàn)也影響著金價(jià),。納斯達(dá)克指數(shù)突破20400點(diǎn)歷史新高,,而黃金穩(wěn)居3300美元高位平臺(tái),表明全球資本處于分裂狀態(tài),,一部分押注人工智能革命,,另一部分則擔(dān)心經(jīng)濟(jì)衰退并尋求避險(xiǎn)。

預(yù)判黃金未來(lái)走勢(shì)有五大信號(hào),。首先,,經(jīng)濟(jì)時(shí)鐘位置顯示黃金與經(jīng)濟(jì)呈反向關(guān)系。當(dāng)前美國(guó)制造業(yè)PMI連續(xù)四個(gè)月低于50榮枯線,,符合黃金走強(qiáng)環(huán)境,。其次,央行購(gòu)金動(dòng)能變化值得關(guān)注,。2025年上半年,,全球央行購(gòu)入黃金數(shù)量達(dá)到493噸,盡管相比去年下半年減少30%,,但仍處于歷史第二高水平,。第三,科技突破可能削弱黃金配置需求,。摩根士丹利測(cè)算顯示,,若AI技術(shù)提升全球生產(chǎn)率1.5%,黃金配置需求將下降22%,。第四,,地緣危機(jī)持續(xù)性增強(qiáng)?;魻柲酒澓{通行量降至正常水平的60%,,促使黃金與地緣風(fēng)險(xiǎn)指數(shù)相關(guān)性升至0.68。最后,,美元信用裂痕顯現(xiàn),。美元全球儲(chǔ)備份額跌破58%,多國(guó)建立黃金跨境結(jié)算體系,,新貨幣秩序正在萌芽,。

相關(guān)新聞

金價(jià)深夜下跌 未來(lái)還會(huì)繼續(xù)漲嗎 機(jī)構(gòu)分析樂觀看待

2025-03-22 13:00:46金價(jià)深夜下跌未來(lái)還會(huì)繼續(xù)漲嗎分析師:蛇年金價(jià)有望突破3000美元 樂觀看待金屬板塊春季行情

2025-02-04 12:30:25分析師金價(jià)未來(lái)走勢(shì)如何?多家機(jī)構(gòu)對(duì)金價(jià)長(zhǎng)期走勢(shì)仍較為樂觀

2025-07-02 13:24:19多家機(jī)構(gòu)對(duì)金價(jià)長(zhǎng)期走勢(shì)仍較為樂觀春節(jié)黃金價(jià)格狂飆 新手如何穩(wěn)妥入場(chǎng) 理性看待漲跌

2025-02-04 12:20:38春節(jié)黃金價(jià)格狂飆新手如何穩(wěn)妥入場(chǎng)如何從國(guó)際法上看待美國(guó)加征關(guān)稅 重塑全球貿(mào)易規(guī)則

2025-04-16 23:22:43如何從國(guó)際法上看待美國(guó)加征關(guān)稅如何理解與看待“韋東奕現(xiàn)象” 保持寧?kù)o環(huán)境的重要性

2025-06-10 11:47:57如何理解與看待韋東奕現(xiàn)象