央行,、外匯局:加大對受疫情影響行業(yè)等金融支持(4)

加強(qiáng)與商務(wù),、文化旅游,、交通運(yùn)輸?shù)刃袠I(yè)主管部門的信息共享,,組織開展多種形式的政銀企對接活動,,幫助銀行提升客戶獲取,、風(fēng)險評價和管控能力,,針對企業(yè)特點(diǎn)開發(fā)動產(chǎn)抵質(zhì)押和信用貸款產(chǎn)品,。

(三)加大對小微企業(yè)等受困市場主體的金融支持力度,。發(fā)揮好普惠小微貸款支持工具作用,,2022年1月1日至2023年6月末,按照地方法人金融機(jī)構(gòu)普惠小微貸款余額增量的1%提供激勵資金,,鼓勵金融機(jī)構(gòu)穩(wěn)定普惠小微貸款存量,,擴(kuò)大增量。將普惠小微企業(yè)信用貸款支持計(jì)劃并入支農(nóng)支小再貸款管理,,自2022年起,,原用于支持普惠小微信用貸款的4000億元再貸款額度繼續(xù)滾動使用,必要時可再進(jìn)一步增加,,引導(dǎo)金融機(jī)構(gòu)提升信用貸款和首貸戶比重,。

金融機(jī)構(gòu)要推廣主動授信、隨借隨還貸款模式,,更好滿足小微企業(yè)用款需求,。要細(xì)化實(shí)化內(nèi)部資金轉(zhuǎn)移定價、不良容忍度,、盡職免責(zé),、績效考核等要求,優(yōu)化信貸資源配置,,強(qiáng)化金融科技賦能,,加快提升小微企業(yè)金融服務(wù)能力。要按市場化原則,,通過提供中長期貸款,、降低利率、展期或續(xù)貸支持等方式,,積極支持受困企業(yè)抵御疫情影響,,不得盲目限貸、抽貸,、斷貸,。要積極主動對接征信平臺有關(guān)的金融,、政務(wù)、公用事業(yè),、商務(wù)等不同領(lǐng)域的涉企信用信息,,緩解銀企信息不對稱,提高融資效率,。

(四)提高對重點(diǎn)地區(qū)和受困人群的金融服務(wù)質(zhì)效,。金融機(jī)構(gòu)要通過調(diào)整區(qū)域融資政策、內(nèi)部資金轉(zhuǎn)移定價,、實(shí)施差異化的績效考核辦法等措施,提升受疫情影響嚴(yán)重地區(qū)的金融供給水平,。

對因感染新冠肺炎住院治療或隔離人員,、疫情防控需要隔離觀察人員以及受疫情影響暫時失去收入來源的人群,金融機(jī)構(gòu)要及時優(yōu)化信貸政策,,區(qū)分還款能力和還款意愿,,區(qū)分受疫情影響的短期還款能力和中長期還款能力,對其存續(xù)個人住房等貸款,,靈活采取合理延后還款時間,、延長貸款期限、延遲還本等方式調(diào)整還款計(jì)劃予以支持,。對出租車司機(jī),、網(wǎng)店店主、貨車司機(jī)等靈活就業(yè)主體,,金融機(jī)構(gòu)可比照個體工商戶和小微企業(yè)主,,加大對其經(jīng)營性貸款支持力度。

推薦閱讀

招商銀行:免去田惠宇行長職務(wù) 另有任用

長安街知事2022-04-18 18:45:00

遼寧捐贈上海的物資被扔進(jìn)垃圾桶,?官方回應(yīng)

南橋鎮(zhèn)政府2022-04-18 18:35:09

“日入過萬”,?上海跑腿小哥講述真相

觀察者網(wǎng)2022-04-18 18:10:22

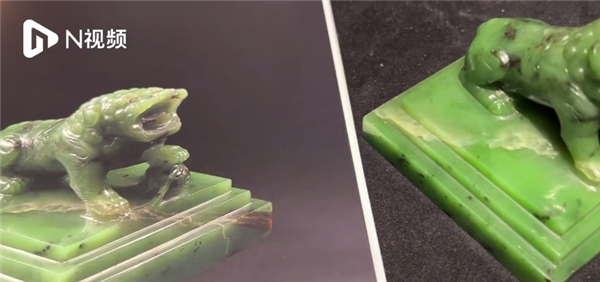

中國藏家在巴黎以72萬歐元拍得乾隆玉璽

快科技2022-04-18 17:56:41

女子發(fā)視頻詆毀兒子前女友被罰 公然造謠對方騙婚

瀟湘晨報(bào)2022-04-18 14:23:32

英美核潛艇集中停靠直布羅陀 引發(fā)西班牙抗議

海外網(wǎng)2022-04-18 16:04:33

專家:上海3例死亡病例是警醒 一老一小要重點(diǎn)關(guān)注

北京日報(bào)2022-04-18 15:12:25

“莫斯科”號受損照片曝光

觀察者網(wǎng)2022-04-18 09:57:57

外媒:俄烏對戰(zhàn)場傷亡數(shù)字“各說各話”

參考消息2022-04-18 14:19:13

沈陽陽性圣女果已致11人感染 專家:所涉及市場傳播風(fēng)險大

光明網(wǎng)2022-04-18 18:02:50

上海15家急診11家未打通?院方回應(yīng):處于超負(fù)荷狀態(tài)

濟(jì)南日報(bào)2022-04-18 14:33:12

俄媒:澤連斯基宣稱烏克蘭能跟俄羅斯打10年

參考消息2022-04-18 16:33:48

消耗太快,!美學(xué)者稱烏克蘭戰(zhàn)爭正耗盡西方軍火庫

參考消息2022-04-18 09:57:57

中俄邊境兩只熊打起來了

2022-04-18 14:38:29

女子公園內(nèi)穿和服拍照遭路人圍勸 情緒激動怒懟大媽

中國網(wǎng)2022-04-18 14:48:41

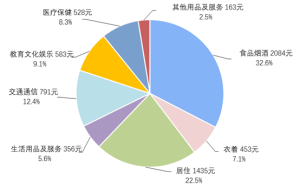

一季度人均可支配收入10345元 人均工資收入5871元

金融界2022-04-18 13:42:06

191步槍還能秒變輕機(jī)槍

2022-04-18 14:39:47

官方回應(yīng)遼寧援滬蔬菜被扔垃圾桶:部分蔬菜已腐爛

北京日報(bào)2022-04-18 16:03:59

俄媒記者發(fā)現(xiàn)烏克蘭軍方使用違禁地雷

海外網(wǎng)2022-04-18 16:07:56

莫斯科號沉沒前照片流出 濃煙升起艦體傾斜

2022-04-18 09:57:57

烏俄停戰(zhàn)協(xié)議的最終文本或由兩個單獨(dú)文件組成

新華網(wǎng)2022-04-18 09:57:57

美軍“尼米茲”號核航母即將退役 服役將長達(dá)50年

參考消息2022-04-18 10:00:40

徐州睢寧縣新增初篩陽性89例 全縣第二輪核酸檢測

光明網(wǎng)2022-04-18 13:49:51

福特號航母部署前試航 甲板停滿超級大黃蜂

2022-04-18 09:57:57

文在寅任內(nèi)收回戰(zhàn)時作戰(zhàn)指揮權(quán)希望破滅

海外網(wǎng)2022-04-18 16:06:35

韓國將新冠肺炎調(diào)整為乙類傳染病 各項(xiàng)限制全面解除

河南商報(bào)2022-04-18 16:08:44

廣西三胎媽媽遭家暴 警方回應(yīng):依法傳喚接受調(diào)查

中國網(wǎng)2022-04-18 13:31:25

臺軍太平島基地要擴(kuò)寬跑道,?臺軍:純屬臆測

觀察者網(wǎng)2022-04-18 14:12:49

上海市搶種蔬菜8萬多畝 發(fā)放2900張蔬菜保供通行證

光明網(wǎng)2022-04-18 15:59:22

“莫斯科號”起火爆炸畫面曝光 船體嚴(yán)重?fù)p毀左傾

中國網(wǎng)2022-04-18 13:36:35

俄烏戰(zhàn)爭對華重要啟示:不讓印度成為美遏華前鋒!

2022-04-18 18:01:29

兒子去世父親打3份工償還80萬債務(wù):差一厘都要還

光明網(wǎng)2022-04-18 14:18:40

印媒報(bào)道:印度陸軍推廣學(xué)習(xí)普通話

參考消息2022-04-18 16:09:14

B站直播部門或?qū)⒄w裁員 只待上海疫情恢復(fù)正常

和訊網(wǎng)2022-04-18 14:19:28

不得以等待核酸為由限制物流通行 48小時全國互認(rèn)

新華社2022-04-18 15:19:04