誰(shuí)之過?以貸養(yǎng)貸,,困在“還貸”中的大學(xué)生們 網(wǎng)貸平臺(tái)與借貸者的“糊涂賬”

隨著七月畢業(yè)季的到來(lái),,一些即將步入社會(huì)的大學(xué)生卻因過往的財(cái)務(wù)問題而感到困擾。近期,,社交媒體上頻繁出現(xiàn)討論,,不少畢業(yè)生反映他們?cè)陔x開校園時(shí),仍背負(fù)著網(wǎng)貸的重?fù)?dān),。帖子標(biāo)題如“大學(xué)生負(fù)債纏身的出路何在,?”和“避免以貸養(yǎng)貸的陷阱”引發(fā)了公眾熱議。

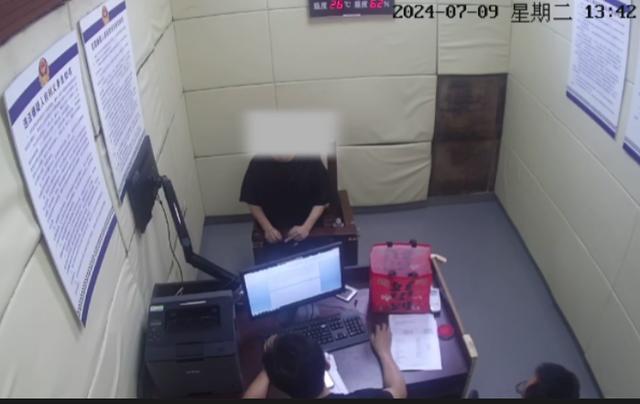

為應(yīng)對(duì)“校園貸”引發(fā)的問題,,監(jiān)管機(jī)構(gòu)早在2017年和2021年采取措施,,旨在整頓市場(chǎng),取締非法校園貸款平臺(tái),,同時(shí)促使正規(guī)平臺(tái)加強(qiáng)對(duì)大學(xué)生借貸業(yè)務(wù)的規(guī)范,。盡管如此,通過連續(xù)調(diào)查發(fā)現(xiàn),,仍有個(gè)別大學(xué)生在求學(xué)期間不慎卷入網(wǎng)貸困境,。

調(diào)查揭示,部分大學(xué)生最初因購(gòu)買電子產(chǎn)品或生活開銷而接觸網(wǎng)貸,,之后卻陷入“以貸養(yǎng)貸”的惡性循環(huán),,不得不持續(xù)借貸以償還舊債。一些借貸平臺(tái)的便捷性,,以及生活服務(wù)類應(yīng)用內(nèi)置的借貸功能,,使學(xué)生們更易接觸并依賴網(wǎng)貸。受訪者們坦承,,起初的消費(fèi)需求逐漸演變?yōu)榫S持還款的資金鏈,,即使畢業(yè)后,還款壓力依然如影隨形,。

值得注意的是,,雖然每筆貸款數(shù)額不大,但累積的利息和費(fèi)用對(duì)缺乏穩(wěn)定收入的大學(xué)生來(lái)說,,往往成為難以承受的負(fù)擔(dān),。一些受訪學(xué)生表示,他們對(duì)貸款利率關(guān)注甚少,,更多關(guān)注于即時(shí)的還款額度,,這種對(duì)金融知識(shí)的匱乏,加之對(duì)合同條款的忽視,,使得他們難以把握個(gè)人財(cái)務(wù)狀況,,最終導(dǎo)致債務(wù)累積,。

面對(duì)校園貸的監(jiān)管,平臺(tái)方表示已遵循規(guī)定,,限制或關(guān)閉了向在校大學(xué)生提供貸款的通道,,并采用“非學(xué)生承諾函”等方式進(jìn)行身份審核。但實(shí)踐中,,如何有效識(shí)別借款人的真實(shí)身份,,尤其是區(qū)分是否為在校學(xué)生,依然是行業(yè)面臨的挑戰(zhàn),。部分案例顯示,,即使有承諾函機(jī)制,仍存在大學(xué)生成功獲得貸款的情況,,這凸顯了審核機(jī)制的潛在漏洞,。

專家指出,除了加強(qiáng)平臺(tái)的審核責(zé)任,,提升大學(xué)生的金融素養(yǎng)同樣至關(guān)重要,。應(yīng)增強(qiáng)年輕人的風(fēng)險(xiǎn)意識(shí)和理財(cái)能力,幫助他們建立健康的消費(fèi)觀念,,以減少過度消費(fèi)和不合理借貸的現(xiàn)象。同時(shí),,提供更多的正規(guī)信貸渠道,,確保學(xué)生在遇到財(cái)務(wù)困難時(shí)有可靠的選擇,也是防范校園貸風(fēng)險(xiǎn)的關(guān)鍵所在,。

相關(guān)新聞

困在網(wǎng)貸里的年輕人 以貸養(yǎng)貸的惡性循環(huán)

2024-07-02 08:47:42困在網(wǎng)貸里的年輕人男子吐槽網(wǎng)貸借款到手僅百分之六十 以貸養(yǎng)貸陷阱深

2024-07-07 20:27:53男子吐槽網(wǎng)貸借款到手僅百分之六十困在網(wǎng)貸里的年輕人 看到陌生號(hào)碼來(lái)電就無(wú)比焦慮

2024-07-02 09:03:13困在網(wǎng)貸里的年輕人24歲女孩疑因無(wú)力還貸喝農(nóng)藥身亡 美容貸陷阱引悲劇

2024-06-07 15:07:1624歲女孩疑因無(wú)力還貸喝農(nóng)藥身亡求職被套路背上萬(wàn)元網(wǎng)貸 揭秘培訓(xùn)貸陷阱

2024-07-08 08:49:36求職被套路背上萬(wàn)元網(wǎng)貸你購(gòu)房是公積金貸還是商貸 如何抉擇更劃算,?

2024-05-17 15:58:53你購(gòu)房是公積金貸還是商貸