2年白干!QDII基金重倉美股,,屢破1元面值

在美股市場劇烈震蕩下,,許多公募QDII基金業(yè)績“竹籃打水一場空”。

券商中國記者注意到,,在近期美股市場調(diào)整風波中,,多只前期業(yè)績領(lǐng)先甚至進入年內(nèi)十強、前三的QDII基金再次跌破1元面值,,有多只重倉美股的公募QDII的凈值甚至倒退回一兩年前,。

而QDII基金業(yè)績回撤導致凈值空歡喜,在很大程度上與許多QDII基金策略上后知后覺,,美股核心持倉建于高位有關(guān),。多位基金公司人士亦認為,下半年伴隨美聯(lián)儲降息預期的升溫,,以及人民幣穩(wěn)匯率壓力的大幅下降,,股票市場或迎來再平衡的配置機會,。

業(yè)績吐出多,有QDII基金凈值回到2年前

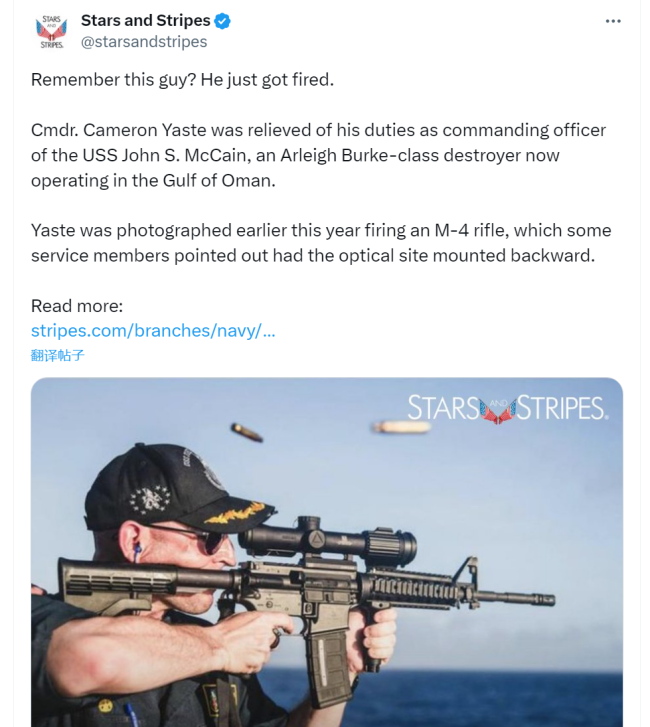

美股市場的調(diào)整風險正讓許多剛“加滿”美股不久的基金經(jīng)理“白忙一場”,。

Wind數(shù)據(jù)顯示,在最近一個月的股票市場劇烈波動下,,多只此前業(yè)績領(lǐng)先的QDII基金出現(xiàn)大幅度業(yè)績回撤,,超過10只QDII基金的凈值一個月內(nèi)跌幅超10%,其中,,年內(nèi)業(yè)績排名多次進入前三的北方某美股主題QDII,,在最近一個月內(nèi)凈值下跌超過17%,也使得這只成立已13年的基金的凈值再度跌破1元面值,,當前基金凈值僅約0.95元,。此外,華南地區(qū)一位頂流基金經(jīng)理管理的QDII基金,,在今年3月收復1元面值后,,也因最近一個月的美股市場拖累導致凈值再度跌破1元面值。

甚至有不少Q(mào)DII基金經(jīng)理一度接近解除套牢,,但亦因美股市場調(diào)整帶來的全球市場波動,,導致前期倉位布局和業(yè)績貢獻功虧一簣。券商中國記者注意到,,深圳地區(qū)一只曾在年內(nèi)排名QDII基金冠軍的產(chǎn)品,,因最近一個月的市場調(diào)整導致業(yè)績排名大幅度后移,其當前的基金凈值甚至已經(jīng)回到2023年3月的水平,。而上海地區(qū)一只QDII基金則因英偉達等美股重倉股的大跌,,導致其基金凈值回到2023年1月的水平,亦有多只QDII基金的凈值因這次美股調(diào)整退回到2年前的水平,。

QDII基金業(yè)績的大幅度回撤也使得當前公募QDII基金業(yè)績排名發(fā)生顯著變化,。最新數(shù)據(jù)顯示,截至目前,,公募QDII基金業(yè)績六強產(chǎn)品中幾乎清一色為黃金主題,,其中匯添富黃金、易方達黃金,、嘉實黃金,、諾安黃金年內(nèi)收益率分別為18.46%、18.18%,、18.17%,、17.41%。

多元QDII基金押單一賽道,,追逐美股呈現(xiàn)過熱狀態(tài)

值得關(guān)注的是,,QDII基金所面臨的風險是許多原本多元化策略的基金,,在美股單一賽道投入過大。

在基金業(yè)績排名越來越現(xiàn)實化的背景下,,許多QDII基金經(jīng)理在資產(chǎn)配置上更加考慮彈性,,極大地淡化基金合同所約定的基金產(chǎn)品風險特征。以北方一只主打新興市場的QDII基金為例,,截至今年6月末,,這只原本應該將最大倉位投入新興市場的基金,反而將其高達54%的倉位配置到美股市場,,所持有的港股市場倉位不足2%,。此外,上海一只主打亞洲機會的QDII基金所披露的二季度末持倉中,,美股倉位為這只基金的第一大倉位,,占比超過33%,而其美股倉位中的核心股票也均是人工智能,、半導體芯片等美股科技巨頭,。

新興市場QDII基金、亞洲機會QDII基金紛紛將美股市場作為第一大倉位的現(xiàn)象,,凸顯出當前基金經(jīng)理追逐美股市場存在的過熱狀態(tài),。而QDII基金業(yè)績大幅度回撤導致凈值回到年初甚至去年初的現(xiàn)象,更是反映出許多QDII基金經(jīng)理在美股市場操作中的跟風狀態(tài),。

以北方一只公募QDII基金為例,,其在2023年6月末的美股倉位占比為42%,港股倉位占比為35%,,而到2024年6月末,,該基金持有的美股倉位占比為81%,港股倉位占比為1.3%,。也就是說,,在美股市場持續(xù)上漲后,上述基金經(jīng)理在過去一年間對美股倉位的加倉幅度翻了一倍,,使得這只原本港股與美股平衡操作的基金變成一只單一風格的賽道基金,。

去美元進程加速,風險偏好利于中國資產(chǎn)

關(guān)于海外市場風格變化帶來的投資變化,,部分基金經(jīng)理認為北向資金流出壓力或?qū)⒅鸩綔p弱,,新的機會或?qū)@現(xiàn)。

摩根士丹利基金相關(guān)人士表示,,當前海外市場整體呈現(xiàn)避險模式,。美聯(lián)儲議息會議首次表態(tài)了9月份降息成為可選項,通脹因素影響下降,,而就業(yè)的下行更值得重視,。美國制造業(yè)PMI從6月的48.5進一步收縮至7月46.6,,上周末公布的新增非農(nóng)就業(yè)數(shù)據(jù)顯著低于預期,失業(yè)率上行至4.3%,。在此背景下,,美股波動加大,美元指數(shù)大幅下行,,美聯(lián)儲9月份降息幾乎成為確定性事件,,核心在于降息幅度,預計年內(nèi)不少于75bps,。

上述基金公司人士強調(diào),由于海外因素影響在加大,,海外股市的波動劇烈,,A股難免受到一定影響。但應看到由于國內(nèi)經(jīng)濟本身較為疲弱,,投資者預期充分,,海外邊際下行,中美利差收斂,,北向資金凈流出的壓力可能會得到緩解,。從行業(yè)角度,看好一些受益于美聯(lián)儲降息的領(lǐng)域如創(chuàng)新藥,、黃金等,,同時認為基本面穩(wěn)定且有政策支持的方向如家電、公用事業(yè)等將保持較好的相對收益,,中期則繼續(xù)看好景氣度改善的半導體,、軍工等。

華安基金表示,,近期美國衰退信號加強,,PMI景氣度和非農(nóng)就業(yè)數(shù)據(jù)均不及預期,通脹明顯下行,,強化了市場對于下半年降息的信心,。長周期看,全球央行去美元化進程加速,,黃金持倉仍在替代美元儲備,。此外,地緣沖突仍有不確定性,,黃金配置價值凸顯,。

中歐基金則認為,下半年伴隨美聯(lián)儲降息預期的升溫,,以及人民幣穩(wěn)匯率壓力的大幅下降,,政策的潛在空間有望增強,。在經(jīng)濟走平且無總量刺激政策作用的背景下,市場預計仍將受結(jié)構(gòu)性行情主導,,指數(shù)的反彈高度恐受限,,結(jié)構(gòu)性行情短期表現(xiàn)將體現(xiàn)在板塊估值差異收斂之上。由于經(jīng)濟改善方向正在逐漸清晰,,因此市場的下挫意味著再度臨近買點,,諸多中長期的方向重新展露配置機會。對于短期市場而言,,反彈期結(jié)構(gòu)切換,,市場風險偏好變化或?qū)⒁馕吨禺a(chǎn)消費和超跌成長等領(lǐng)域有跑贏機會。

相關(guān)新聞

2年白干!QDII基金重倉美股,,屢破1元面值 美股震蕩下的業(yè)績慘淡

2024-08-15 17:00:472年白干,!QDII基金重倉美股美股風格切換 QDII基金坐過山車 資金涌動現(xiàn)分歧

二季度期間,,QDII基金得益于美國股市的強勁表現(xiàn)和港股紅利板塊的回暖,整體業(yè)績向好,,超過70%的基金實現(xiàn)了正收益

2024-07-25 10:07:07美股風格切換科技牛股紛紛大漲,,QDII基金霸屏,多家基金公司QDII額度小幅增加

2024-06-03 09:02:56科技牛股紛紛大漲連續(xù)13天跌停,!500多萬手封單壓頂,,股價跌破1元,ST愛康或遭面值退市 光伏企業(yè)困境啟示錄

2024-05-23 09:42:36連續(xù)13天跌停!500多萬手封單壓頂多只基金重倉港股大漲,,消費龍頭股集體飆升

2024-08-22 14:17:32多只基金重倉港股大漲專家稱應立即叫停一元面值退市

2024-06-27 11:17:27專家稱應立即叫停一元面值退市