ETF規(guī)模創(chuàng)新高,,散戶(hù)為何熱衷借基入市,?

本輪牛市第一只十倍股出現(xiàn)了,造就它的竟然是以穩(wěn)健著稱(chēng)的ETF(Exchange Traded Fund),,即交易型開(kāi)放式指數(shù)基金,。

2024年10月21日,北證50ETF(899050.BJ)收盤(pán)漲16.24%,該指數(shù)成分股艾融軟件(830799.BJ)在近一個(gè)月內(nèi),股價(jià)從9月24日的盤(pán)中最低9.05元/股上漲至97.47元/股,足足翻了10倍,。

然而僅過(guò)了一天,,22日艾融軟件收盤(pán)大跌20.7%,,全天振幅達(dá)39.77%。北證50同樣盤(pán)中巨震,,收盤(pán)大跌7.6%,,其成分股并行科技(839493.BJ)、阿為特(873693.BJ)等十余只個(gè)股下跌超10%,。

暴漲暴跌下,,基金公司選擇了“閉門(mén)謝客”,多家公司陸續(xù)公告暫停北證50的大額申購(gòu),,并設(shè)立基金規(guī)模上限。

對(duì)于投資者來(lái)說(shuō),,投資ETF與投資一只股票最大的區(qū)別在于,,買(mǎi)入ETF就相當(dāng)于買(mǎi)入一個(gè)指數(shù)投資組合,例如買(mǎi)入北證50,,就等于買(mǎi)入北證50只績(jī)優(yōu)股票,,可以達(dá)到分散風(fēng)險(xiǎn)的效果。

由于投資門(mén)檻低,、費(fèi)率低,、透明度高,ETF指數(shù)基金一直被視作股市長(zhǎng)期資金的代表,。知名投資人巴菲特曾多次勸誡廣大散戶(hù),,與其投資個(gè)股,不如購(gòu)買(mǎi)優(yōu)質(zhì)的指數(shù)基金,,能最大程度享受股市普漲的收益,。

在此輪A股上漲中,ETF也成為最大的推手之一,,不到一個(gè)月內(nèi)就創(chuàng)下多項(xiàng)歷史紀(jì)錄——單日凈流入超千億元、一個(gè)月增長(zhǎng)近萬(wàn)億元,、總規(guī)模創(chuàng)3.8萬(wàn)億元新高,成為絕對(duì)“吸金”主力,。

然而在巨幅震蕩行情中,,被視作“傻瓜式”投資的ETF也難免成為炒作對(duì)象。一些散戶(hù)通過(guò)ETF指數(shù)進(jìn)入原本投資門(mén)檻更高的市場(chǎng)(如北交所),,放大了資金風(fēng)險(xiǎn),。還有一些基金則因?yàn)楦呶唤▊}(cāng),上市首日即暴跌,。原本講求長(zhǎng)期,、穩(wěn)健投資的ETF反倒成為暴漲暴跌的元兇。

牛市也虧錢(qián)

即使是專(zhuān)業(yè)的基金經(jīng)理,,在牛市虧錢(qián)也并不罕見(jiàn),。

2024年10月9日,萬(wàn)家中證全指公用事業(yè)ETF(560620)交易首日便遭遇“滑鐵盧”,,收盤(pán)大跌5.62%,,報(bào)收于0.94元。

直接原因是,,該基金已和投資人約定于10月9日上市,,為了完成這一任務(wù),,必須在10月8日建倉(cāng)完畢,。然而10月8日A股迎來(lái)普漲行情,滬深兩市開(kāi)盤(pán)即上漲超10%,。基金經(jīng)理在早盤(pán)選擇全倉(cāng)買(mǎi)入,,等到下午市場(chǎng)回調(diào),基金凈值毫無(wú)疑問(wèn)受到拖累,,導(dǎo)致交易首日便大幅虧損,。

南方周末記者查詢(xún)了萬(wàn)家ETF相關(guān)公告與合同,,發(fā)現(xiàn)該基金可謂“生不逢時(shí)”,。

萬(wàn)家ETF于6月26日提交注冊(cè)申請(qǐng),彼時(shí),,其跟蹤的中證全指公用事業(yè)指數(shù)已經(jīng)接近年內(nèi)最高點(diǎn),,而對(duì)標(biāo)該指數(shù)的公用事業(yè)ETF屬于典型的紅利風(fēng)格(有固定分紅)。據(jù)南方周末記者不完全統(tǒng)計(jì),,該季度內(nèi),已有不下十余只同類(lèi)型ETF基金獲批發(fā)行,。

“那段時(shí)間確實(shí)有一部分基金公司發(fā)行了這類(lèi)產(chǎn)品,,這是因?yàn)槭艿揭患径纫恍┕檬聵I(yè)股大漲的影響,所以基金公司有了新的產(chǎn)品布局,,主要還是考慮到‘動(dòng)量營(yíng)銷(xiāo)’,?!睋?dān)任滬上某券商渠道經(jīng)理的陳凱對(duì)南方周末記者說(shuō)。

“動(dòng)量營(yíng)銷(xiāo)”更直白的解釋即“踩熱點(diǎn)”,。像陳凱所在的券商,,是基金公司主要的分銷(xiāo)渠道之一,尤其是一些高凈值客戶(hù),,會(huì)成為基金成立的首批聚集資金來(lái)源,。而券商一般也會(huì)給予這些大戶(hù)一定的優(yōu)惠,,譬如打個(gè)9.8折,,基金上市后,,首批投資者立即就能享受到浮盈。

從6月26日向監(jiān)管部門(mén)提出申請(qǐng),,至7月8日拿到批文,萬(wàn)家ETF僅耗時(shí)8個(gè)工作日,。然而,,彼時(shí)無(wú)論是A股整體,還是該基金對(duì)標(biāo)的公用事業(yè)指數(shù)都進(jìn)入一輪陰跌,,直到近兩個(gè)月后,萬(wàn)家ETF才發(fā)布公告稱(chēng),,將于8月底9月初正式開(kāi)始募集。

然而,躲過(guò)第一波下跌的萬(wàn)家ETF,,卻迎來(lái)一波更猛烈的沖擊。中證全指公用事業(yè)指數(shù)在其募集首日開(kāi)始加速下跌,,一路跌至9月11日該基金正式成立,。

此時(shí)正是A股的階段性低點(diǎn),然而,,直到9月24日央行出臺(tái)系列提振經(jīng)濟(jì)的政策,此間兩周萬(wàn)家ETF幾乎按兵不動(dòng),。9月25日,,萬(wàn)家ETF累計(jì)凈值僅為1.001,而同期中證全指公用事業(yè)指數(shù)自9月11日的低點(diǎn)反彈幅度已達(dá)6%,。

萬(wàn)家ETF正式建倉(cāng)于9月27日,,一開(kāi)始只是小幅加倉(cāng)。到了9月30日,,中證全指公用事業(yè)指數(shù)單日大漲6.47%,,而萬(wàn)家ETF的凈值僅上漲1.4%,證明其倉(cāng)位依然較低,。

從9月11日至9月30日,,中證全指公用事業(yè)指數(shù)累計(jì)上漲了近13%,,但萬(wàn)家ETF的累計(jì)凈值僅為1.02,遠(yuǎn)低于市場(chǎng)整體漲幅,。完美錯(cuò)過(guò)了低位入場(chǎng)的最佳時(shí)機(jī),。

基金表現(xiàn)與市場(chǎng)走勢(shì)嚴(yán)重脫節(jié)已經(jīng)毫無(wú)疑問(wèn),直到國(guó)慶節(jié)前,,該基金才正式公布建倉(cāng)計(jì)劃,,將于10月9日前完成建倉(cāng)買(mǎi)入。

換言之,,除去節(jié)假日,,基金經(jīng)理只有三天時(shí)間用來(lái)建倉(cāng),從事后來(lái)看,,這三日無(wú)一不是大漲行情,。尤其是10月8日上午,A股達(dá)到階段性高位,,基金經(jīng)理在這一時(shí)間段完成了大部分的買(mǎi)入任務(wù),,就這樣站上了階段性的“頂點(diǎn)”。

“漲停式建倉(cāng)”,,引發(fā)了市場(chǎng)對(duì)基金經(jīng)理投資能力和擇時(shí)水平的廣泛質(zhì)疑,。萬(wàn)家ETF事后解釋稱(chēng),此舉是為了避免在市場(chǎng)大幅上漲時(shí)錯(cuò)失建倉(cāng)時(shí)機(jī),,以確?;鹉軌蝽樌鲜小?/p>

“像這樣開(kāi)門(mén)就先虧一輪的,,確實(shí)不太常見(jiàn),。這種情況下,投資者會(huì)比較擔(dān)心,,基金管理團(tuán)隊(duì)在整體的策略執(zhí)行上存在缺陷,。”陳凱說(shuō),。

實(shí)際上,,由于ETF均為被動(dòng)跟蹤指數(shù)的基金,擇時(shí)能力并不是衡量基金經(jīng)理能力的關(guān)鍵,。某種程度上,,正是因?yàn)橄胍苊馓た栈蛘吒呶唤颖P(pán),多數(shù)投資者才選擇了ETF指數(shù)基金,。只能說(shuō),,ETF更適合長(zhǎng)期投資,而不適合極端行情。

2024年10月8日,,北京東直門(mén)一家券商線(xiàn)下?tīng)I(yíng)業(yè)網(wǎng)點(diǎn),,市民觀看上海證券交易所行情顯示屏。視覺(jué)中國(guó)/圖

2024年10月8日,,北京東直門(mén)一家券商線(xiàn)下?tīng)I(yíng)業(yè)網(wǎng)點(diǎn),,市民觀看上海證券交易所行情顯示屏。視覺(jué)中國(guó)/圖

從10%到30%

這輪牛市中,,市場(chǎng)上究竟出現(xiàn)多少個(gè)“萬(wàn)家們”,?

由于ETF基金嚴(yán)格按照指數(shù)成分購(gòu)買(mǎi)相應(yīng)股票,因此其凈值應(yīng)與指數(shù)漲跌相差無(wú)幾,。據(jù)南方周末記者不完全統(tǒng)計(jì),,10月8日當(dāng)天,凈值表現(xiàn)低于指數(shù)表現(xiàn)5%以上的基金超過(guò)了50只,。但它們絕大部分規(guī)模不超過(guò)5億元,,并且有一些正如上述萬(wàn)家ETF一樣,屬于新成立不久的基金,。

據(jù)南方周末記者此前報(bào)道,,諸如基金公司這樣的機(jī)構(gòu)投資者,有不少在牛市初期踏空,,除了宏觀層面轉(zhuǎn)向較快,、機(jī)構(gòu)來(lái)不及反應(yīng)外,還有一部分是受限于前期倉(cāng)位限制,,無(wú)法短時(shí)間內(nèi)快速加倉(cāng),。(詳見(jiàn)南方周末10月8日?qǐng)?bào)道《“以往預(yù)熱需要3個(gè)月,現(xiàn)在只用了3天”:牛市突襲A股》)

不過(guò),,大部分ETF指數(shù)基金并不在此列,。譬如上述提到的北證50,就成為本輪行情首個(gè)漲幅翻倍指數(shù),。

“一個(gè)明顯的跡象是,,各個(gè)板塊都受到了前期A股大漲的影響,從最開(kāi)始的主板,,到后來(lái)的創(chuàng)業(yè)板,、科創(chuàng)板,再到最近的北交所個(gè)股,?!北本〇|方引擎投資管理有限公司總經(jīng)理呂晗向南方周末記者表示,。他此前常年負(fù)責(zé)大型險(xiǎn)企投資工作,。

他解釋?zhuān)且驗(yàn)榇溯咥股牛市受情緒影響和流動(dòng)性影響較大,北交所個(gè)股上漲也受到了“輪動(dòng)”效應(yīng)的影響。一是A股有“流動(dòng)性溢出”,,即滬深交易所資金流向了北交所,;二是北證50設(shè)置的是30%的漲跌幅限制,高于滬深主板(10%),、創(chuàng)業(yè)板(20%)及科創(chuàng)板(20%),,且成分股市值較小,歷史股價(jià)彈性大,,在市場(chǎng)上漲時(shí),,其高彈性容易受到投資者青睞。

同時(shí),,近日北交所對(duì)違規(guī)減持的率先打擊,、金融街論壇相關(guān)部委的發(fā)言等,傳遞出更多積極的深化北交所改革的信號(hào),,進(jìn)一步助推了北交所行情熱度的提升,。

和科創(chuàng)板類(lèi)似,散戶(hù)目前投資北交所個(gè)股仍需滿(mǎn)足較高的投資門(mén)檻,,而ETF指數(shù)基金則跨過(guò)了這道門(mén)檻,,讓散戶(hù)得以參與高成長(zhǎng)股的投資。

呂晗判斷,,目前北證50已經(jīng)到達(dá)了歷史的高點(diǎn),,加之目前處于三季報(bào)密集披露期,在經(jīng)濟(jì)弱復(fù)蘇的背景下,,中小企業(yè)業(yè)績(jī)大概率承壓,,未來(lái)或?qū)⒄鹗幏磸?fù)。

風(fēng)險(xiǎn)同樣顯而易見(jiàn),。擔(dān)任某外資基金管理公司高管的林艷向南方周末記者坦言,,這輪北交所行情,是市場(chǎng)風(fēng)險(xiǎn)偏好改變后,、前期A股風(fēng)格的一個(gè)延續(xù),。從目前估值看,北證50的市盈率已經(jīng)普遍超過(guò)了40倍,,而對(duì)比企業(yè)類(lèi)型相似的創(chuàng)業(yè)板,,估值則還在30倍左右?!斑@類(lèi)小盤(pán),、成長(zhǎng)股的行情,未來(lái)還是要看是否有業(yè)績(jī)的支撐”,。

短期可能跑輸指數(shù)

指數(shù)基金(包括股票,、債券,、貨幣等)是舶來(lái)品,最早于美國(guó)1970年代出現(xiàn),,指數(shù)ETF則在隨后的1990年代推出,。

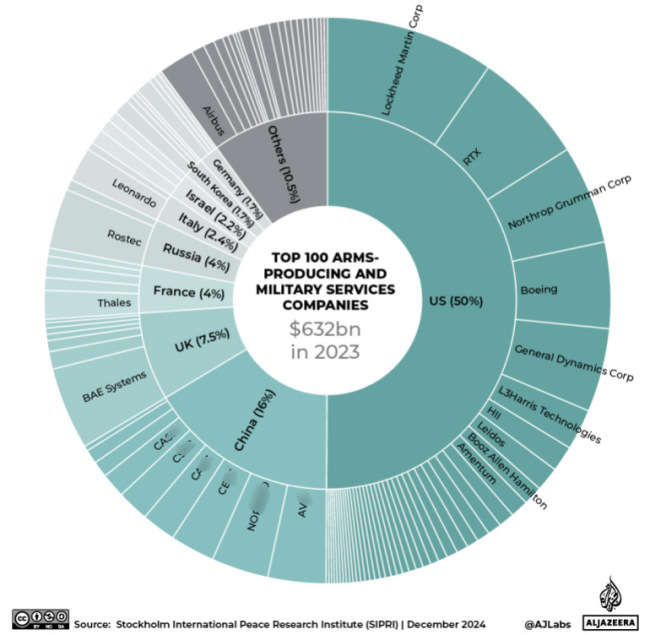

根據(jù)國(guó)投證券近期一份研究報(bào)告統(tǒng)計(jì),截至2023年底,,全球ETF行業(yè)的資產(chǎn)規(guī)模已超過(guò)11萬(wàn)億美元,。其中,美國(guó)權(quán)益ETF規(guī)模為6.4萬(wàn)億美元,,美國(guó)股票市場(chǎng)總市值為49.2萬(wàn)億美元,,占比為13%。2010年,,美國(guó)指數(shù)基金占到基金資產(chǎn)的比重為19%,,目前的這一數(shù)字則是48%。

這種爆發(fā)式增長(zhǎng)同樣發(fā)生于A股,。根據(jù)滬深交易所近期發(fā)布的ETF市場(chǎng)發(fā)展白皮書(shū)(下稱(chēng)白皮書(shū)),,截至2024年6月底,境內(nèi)非貨幣ETF共946只,,資產(chǎn)規(guī)模突破2萬(wàn)億元,,產(chǎn)品數(shù)量、資產(chǎn)規(guī)模均創(chuàng)新高,。境內(nèi)ETF總規(guī)模全球排名第6位,,“千億元級(jí)”寬基(對(duì)股票覆蓋面廣泛,且具有相當(dāng)代表性的指數(shù)基金)ETF產(chǎn)品擴(kuò)充至4只,。

日前發(fā)布的新“國(guó)九條”指出,,要“建立交易型開(kāi)放式指數(shù)基金快速審批通道,推動(dòng)指數(shù)化投資發(fā)展”,。ETF市場(chǎng)發(fā)展有望推動(dòng)中長(zhǎng)期資金入市,,屆時(shí)自身規(guī)模也有望維持較高增長(zhǎng)。

尤其是在本輪牛市中,,ETF以前所未有的速度擴(kuò)張,。

就在10月15日,首批10只中證A500ETF集體上市,。這一指數(shù)特殊之處在于,,幾乎動(dòng)用了所有的銷(xiāo)售渠道。僅當(dāng)日,,發(fā)行份額約200億份,,合計(jì)成交額超百億元。

公開(kāi)資料顯示,,中證A500跟蹤的中證A500指數(shù)是A股寬基指數(shù),,該指數(shù)在編制過(guò)程中從各個(gè)行業(yè)選取市值較大的500只樣本,。

更特殊之處在于,該指數(shù)兼具了成長(zhǎng)性和分紅特性,。一方面,中證A500指數(shù)包含的新質(zhì)生產(chǎn)力行業(yè)占比接近50%,;另一方面強(qiáng)調(diào)分紅屬性,,根據(jù)中證指數(shù)公司測(cè)算,2023年中證A500指數(shù)的股息率為2.66%,。

面對(duì)類(lèi)似產(chǎn)品的火熱發(fā)售,,基金公司選擇了趁熱打鐵。中國(guó)證監(jiān)會(huì)網(wǎng)站顯示,,截至10月15日,,就有多達(dá)43只中證A500相關(guān)產(chǎn)品上報(bào)。

各家基金為了吸引投資者也使出了渾身解數(shù),。有的選擇卷“紅利”,,這家半年分紅一次,另一家就每季度分紅一次,;還有的選擇卷管理費(fèi),,導(dǎo)致這類(lèi)指數(shù)基金的申購(gòu)費(fèi)用一降再降,遠(yuǎn)低于行業(yè)平均水平,。

但首批中證A500也遭遇了類(lèi)似萬(wàn)家ETF的“尷尬”,,上市當(dāng)天,A股各主要指數(shù)全天震蕩,,中證A500指數(shù)亦下跌2.47%,。截至收盤(pán),除華泰柏瑞中證A500ETF跌1.98%,,其余9只均跌超2%,。

2700點(diǎn)募集、3500點(diǎn)建倉(cāng),、3200點(diǎn)上市,,10只中證A500ETF的上市之路同樣充滿(mǎn)了坎坷。

通過(guò)ETF指數(shù)借道參與牛市的路徑還在繼續(xù),。截至10月8日,,華泰柏瑞滬深300ETF的管理規(guī)模超過(guò)4300億元,成為A股首只規(guī)模超4000億元的公募基金,。

資深對(duì)沖基金投資經(jīng)理袁玉偉則向南方周末記者提醒,,即便散戶(hù)投資了ETF,類(lèi)似寬基,,尤其是ETF聯(lián)接基金(投資于ETF基金的基金)也有可能會(huì)出現(xiàn)凈值大幅跑輸指數(shù)漲幅的情況,。

這是因?yàn)?,?lián)接基金主要通過(guò)二級(jí)市場(chǎng)或者購(gòu)買(mǎi)目標(biāo)指數(shù)成分股的方式來(lái)申購(gòu)目標(biāo)ETF份額,在極端行情下,,比如在ETF連續(xù)漲停,、指數(shù)成分股多漲停之時(shí),漲停會(huì)限制基金的買(mǎi)入,,此時(shí)會(huì)有更多現(xiàn)金趴在賬上,,攤薄基金收益。

“雖然最終誤差會(huì)縮小,,資金會(huì)嚴(yán)格買(mǎi)入目標(biāo)ETF的成分股,,但會(huì)在一段時(shí)間內(nèi)出現(xiàn)指數(shù)與凈值上的誤差,劇烈震蕩行情中,,投資者難以判斷實(shí)際的買(mǎi)入點(diǎn)位,。”

“一些產(chǎn)品規(guī)模較小的基金,,由于大量申購(gòu)資金涌入,,也會(huì)把倉(cāng)位攤薄?!绷制G補(bǔ)充,,這也意味著,即便A股大漲,,這類(lèi)基金也難以充分享受普漲帶來(lái)的財(cái)富,。

相關(guān)新聞

散戶(hù)為何熱衷借基入市 ETF成投資新寵

2024-10-25 17:23:37散戶(hù)為何熱衷借基入市為何青少年熱衷“買(mǎi)谷子” 追求情緒價(jià)值與社交認(rèn)同

2024-08-07 07:48:52為何青少年熱衷“買(mǎi)谷子”網(wǎng)紅醫(yī)生為何熱衷?xún)尚栽?huà)題,?醫(yī)療科普變味引關(guān)注

2024-09-19 12:52:00網(wǎng)紅醫(yī)生為何熱衷?xún)尚栽?huà)題?年輕人為何熱衷去縣城旅游 探尋文化之旅與經(jīng)濟(jì)影響

2024-10-05 20:25:56年輕人為何熱衷去縣城旅游“煤老板”的錢(qián)救不了高星酒店店:煤老板為何熱衷抄底,?

2024-09-12 06:03:26“煤老板”的錢(qián)救不了高星酒店節(jié)后牛市第一天:機(jī)構(gòu)還在買(mǎi)入券商股,,散戶(hù)熱衷汽車(chē),、白酒、地產(chǎn) ——A股成交首破3萬(wàn)億,科技股領(lǐng)漲新高潮

2024-10-09 06:03:23節(jié)后牛市第一天:機(jī)構(gòu)還在買(mǎi)入券商股