重大重組出爐,!B轉(zhuǎn)A,換股溢價34.46% 杭汽輪B被吸收合并

海聯(lián)訊吸收合并杭汽輪B的消息于11月10日晚公布,。根據(jù)方案,,海聯(lián)訊將向杭汽輪B的全體換股股東發(fā)行A股股票,以此為對價通過換股方式吸收合并杭汽輪,。這意味著杭汽輪B的股東所持有的股份將按照一定比例轉(zhuǎn)換為海聯(lián)訊的A股股份,。

具體來說,在這次換股吸收合并中,,海聯(lián)訊的換股價格定為每股9.56元人民幣,;而杭汽輪的換股價格則基于其定價基準(zhǔn)日前20個交易日股票交易均價7.77港元/股(折合人民幣約7.11元/股),加上34.46%的溢價后同樣為9.56元人民幣,,即每持有1股杭汽輪股票可以換取1股海聯(lián)訊股票,。此外,該方案還為異議股東提供了保護(hù)機(jī)制,,包括收購請求權(quán)和現(xiàn)金選擇權(quán)等選項,。

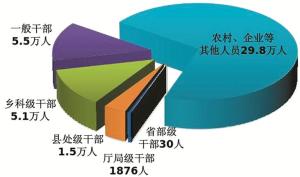

不考慮上述權(quán)利行權(quán)的影響,預(yù)計此次換股完成后,,杭州汽輪控股有限公司將成為存續(xù)公司的直接控股股東,,持股比例達(dá)到45.68%。同時,,杭州市國有資本投資運營有限公司直接持有存續(xù)公司6.61%的股份,,并通過杭州汽輪控股間接控制存續(xù)公司共52.29%的股份,成為間接控股股東,。最終,,杭州市國資委將以合計52.29%的控制權(quán)成為存續(xù)公司的實際控制人,。

值得注意的是,由于杭汽輪B與海聯(lián)訊均受杭州市國資委實際控制,,因此本次合并被視為同一控制下企業(yè)之間的重組,。考慮到雙方最新的財務(wù)數(shù)據(jù)對比情況,,預(yù)計此次交易將構(gòu)成重組上市,。

從主營業(yè)務(wù)角度來看,杭汽輪B專注于設(shè)計制造工業(yè)汽輪機(jī),、燃?xì)廨啓C(jī)等旋轉(zhuǎn)類工業(yè)透平機(jī)械裝備及其相關(guān)服務(wù),,產(chǎn)品廣泛應(yīng)用于多個工業(yè)領(lǐng)域;而海聯(lián)訊則主要致力于電力信息化建設(shè)及相關(guān)技術(shù)支持服務(wù),。合并后的公司將整合雙方資源,,形成以工業(yè)透平機(jī)械為主導(dǎo)、輔以電力信息化業(yè)務(wù)的新格局,,旨在優(yōu)化產(chǎn)業(yè)布局并提升整體競爭力及盈利能力,。

此外,此次合并也是響應(yīng)國家關(guān)于深化國企改革政策的具體行動之一,,旨在改善國有上市公司資產(chǎn)質(zhì)量與經(jīng)營效率,,促進(jìn)國有資產(chǎn)保值增值。對于杭汽輪而言,,這不僅有助于解決長期以來存在的B股市場融資難題,,還能為其燃?xì)廨啓C(jī)自主化發(fā)展提供強(qiáng)有力支持,從而更好地服務(wù)于國家戰(zhàn)略目標(biāo),。

相關(guān)新聞

海聯(lián)訊擬換股吸收合并杭汽輪B 實現(xiàn)“B轉(zhuǎn)A”整合

2024-10-28 17:09:02海聯(lián)訊擬換股吸收合并杭汽輪BA股重磅,,并購重組大消息 芯片賽道再添重大重組

2024-11-18 15:36:03A股重磅罕見“B轉(zhuǎn)A”!海聯(lián)訊擬換股吸收合并杭汽輪B,,28日起停牌 國資內(nèi)部資產(chǎn)整合

海聯(lián)訊計劃通過向杭汽輪全體股東發(fā)行股票,,實現(xiàn)換股吸收合并杭汽輪。這一交易將使杭汽輪的股東所持股份從B股轉(zhuǎn)為A股

2024-10-28 09:21:00罕見“B轉(zhuǎn)A”,!海聯(lián)訊擬換股吸收合并杭汽輪B金宏氣體擬注銷已回購568萬股股份 股價下跌,,轉(zhuǎn)股溢價率62.49%

2024-07-20 18:06:51金宏氣體擬注銷已回購568萬股股份宣布了,停牌!又有A股重大重組 陽谷華泰擬購波米科技股權(quán)

2024-10-25 14:42:56宣布了券商三季度重倉股漸次出爐 調(diào)倉換股引關(guān)注

2024-10-30 13:39:00券商三季度重倉股漸次出爐