利多支撐仍在 金價(jià)后市有望挑戰(zhàn)新高 美元信用下降助力(2)

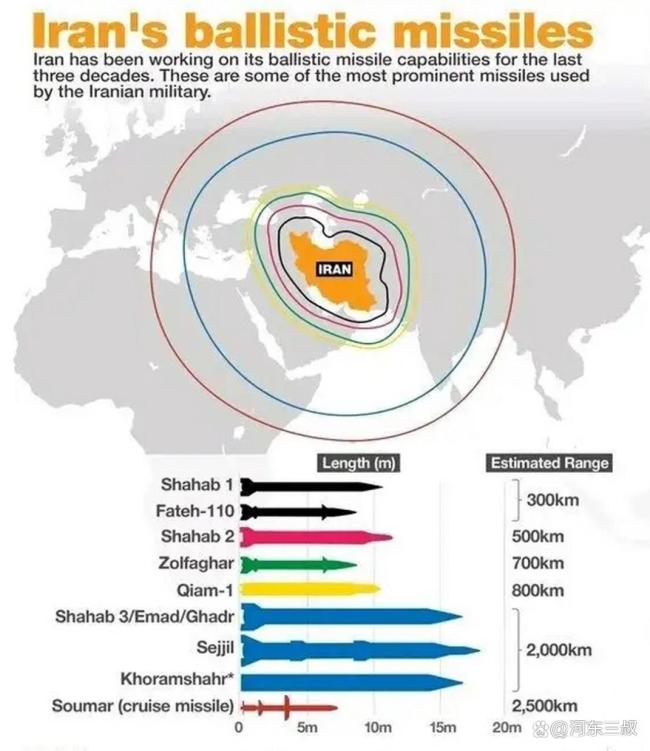

復(fù)盤二戰(zhàn)以來(lái)的美元指數(shù)走勢(shì),,可以發(fā)現(xiàn)宏觀經(jīng)濟(jì)形勢(shì),、全球地緣局勢(shì)沖突等歷史性事件沖擊下,,美元指數(shù)經(jīng)歷了三輪上升和下跌周期。當(dāng)前,,美元的全球信用正在經(jīng)歷實(shí)質(zhì)性下降,,且這種趨勢(shì)具有不可逆性。從地緣政治層面來(lái)看,,美國(guó)利用美元霸權(quán)進(jìn)行金融制裁的行為促使各國(guó)尋求去美元化路徑,。從經(jīng)濟(jì)數(shù)據(jù)來(lái)看,美債吸引力下降,、全球外匯儲(chǔ)備中美元占比下滑等趨勢(shì)明顯,。從市場(chǎng)信心角度來(lái)看,金融市場(chǎng)對(duì)美元資產(chǎn)的信任度減弱,,投資者的資產(chǎn)配置行為發(fā)生改變,。

美元信用下降也影響了貴金屬價(jià)格。在這一背景下,,貴金屬有望迎來(lái)牛市周期的泡沫階段,。一方面,作為傳統(tǒng)的避險(xiǎn)資產(chǎn)和價(jià)值儲(chǔ)存工具,,貴金屬能夠?qū)_美元貶值和實(shí)際利率下行風(fēng)險(xiǎn),;另一方面,在全球貨幣體系重構(gòu)過(guò)程中,各國(guó)對(duì)貴金屬儲(chǔ)備需求增加將為其價(jià)格提供堅(jiān)實(shí)支撐,。避險(xiǎn)屬性有望繼續(xù)驅(qū)動(dòng)貴金屬價(jià)格上漲,,而美元信用下降將進(jìn)一步提升貴金屬價(jià)格上漲的高度。

從全球央行購(gòu)金情況來(lái)看,,熱情依然不減,。世界黃金協(xié)會(huì)發(fā)布的數(shù)據(jù)顯示,2025年1月全球央行凈購(gòu)黃金量達(dá)18噸,,相當(dāng)于每天買入近2萬(wàn)盎司黃金,,這種需求支撐使得黃金價(jià)格連續(xù)三年呈現(xiàn)持續(xù)上升態(tài)勢(shì)。

多位業(yè)內(nèi)人士對(duì)未來(lái)金價(jià)持樂(lè)觀態(tài)度,。短期內(nèi),,若無(wú)新的驅(qū)動(dòng)因素,跌勢(shì)可能暫緩,,且倫敦現(xiàn)貨黃金風(fēng)險(xiǎn)溢價(jià)處在歷史高位水平,,短期金價(jià)向上阻力不小。未來(lái)幾個(gè)月,,美國(guó)通脹水平或進(jìn)入下行通道,,特朗普政策不確定性較大背景下,金價(jià)仍有支撐,。中長(zhǎng)期來(lái)看,,美元資產(chǎn)尤其是美股仍處于高估值區(qū)間,資產(chǎn)“泡沫化”風(fēng)險(xiǎn)猶存,。在美國(guó)政府對(duì)內(nèi)減稅,、對(duì)外征稅的政策大轉(zhuǎn)向背景下,全球經(jīng)濟(jì)走勢(shì)或更加動(dòng)蕩,,關(guān)稅問(wèn)題反復(fù)展開的貿(mào)易制裁措施是放大金價(jià)波動(dòng)風(fēng)險(xiǎn)的主要因素,。后市金價(jià)有望延續(xù)階段性高位震蕩態(tài)勢(shì),,待市場(chǎng)對(duì)美聯(lián)儲(chǔ)降息預(yù)期進(jìn)一步明確后有望重拾上行動(dòng)力,。短期內(nèi),美聯(lián)儲(chǔ)降息的可能性較低,,流動(dòng)性寬松預(yù)期對(duì)金價(jià)的提振作用有限,。目前,關(guān)稅政策“搖擺不定”,,若后續(xù)關(guān)稅政策顯著升級(jí)或地緣局勢(shì)未有明顯緩和,,金價(jià)或?qū)⒕S持震蕩偏強(qiáng)運(yùn)行,不排除再創(chuàng)新高的可能,。中長(zhǎng)期來(lái)看,,金價(jià)主線運(yùn)行邏輯仍將圍繞“避險(xiǎn)+政策寬松”,黃金作為核心配置資產(chǎn)適合中長(zhǎng)期持有。預(yù)判此輪COMEX黃金期貨價(jià)格終點(diǎn)有望挑戰(zhàn)3500美元/盎司-4000美元/盎司區(qū)間,。

相關(guān)新聞

金價(jià),新高,!

2024-10-23 14:20:06金價(jià)金價(jià)歷史新高后下跌 專家:有望回漲 避險(xiǎn)情緒與美元影響顯著

2025-03-02 20:16:01金價(jià)歷史新高后下跌專家行業(yè)內(nèi)預(yù)計(jì)金價(jià)一年內(nèi)將再漲10% 有望創(chuàng)歷史新高

2024-10-17 01:21:00行業(yè)內(nèi)預(yù)計(jì)金價(jià)一年內(nèi)將再漲10%金價(jià),漲了,!國(guó)際金價(jià)創(chuàng)收盤歷史新高

2025-02-25 11:14:58金價(jià)金價(jià)突然下跌!國(guó)內(nèi)金飾一夜跌去6元/克 金價(jià)后市仍被看好

2025-03-23 12:56:40金價(jià)突然下跌金價(jià)一年內(nèi)創(chuàng)下40次新高 高位金價(jià)引發(fā)市場(chǎng)波動(dòng)

2024-12-28 21:50:16金價(jià)一年內(nèi)創(chuàng)下40次新高