全球資本市場(chǎng)的核心議題已經(jīng)轉(zhuǎn)變 從科技走向經(jīng)濟(jì)

全球資本市場(chǎng)的核心議題已經(jīng)轉(zhuǎn)變 從科技走向經(jīng)濟(jì),??萍脊梢I(lǐng)的“東升西落”敘事告一段落,中美股市開始更多關(guān)注經(jīng)濟(jì)數(shù)據(jù),。未來,,國(guó)內(nèi)短期庫存周期的變化將是實(shí)物消耗企穩(wěn)的關(guān)鍵。在全球產(chǎn)業(yè)重建過程中,,海外制造業(yè)的擴(kuò)張將為全球定價(jià)的實(shí)物資產(chǎn)帶來更好的機(jī)遇,。對(duì)于國(guó)內(nèi)投資者而言,全球定價(jià)的大宗商品和中國(guó)對(duì)非美經(jīng)濟(jì)體出口的中游制造業(yè)將成為新一輪全球?qū)嵨锵牡闹匾Y產(chǎn),。

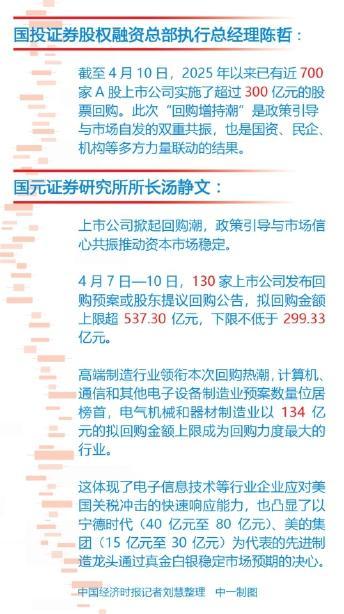

本周A股和港股出現(xiàn)下跌,,主要是以TMT為代表的科技板塊領(lǐng)跌。自2025年1月以來,,科技股引領(lǐng)的“東升西落”敘事基本結(jié)束,。中國(guó)科技股相對(duì)美國(guó)科技股走出了獨(dú)立行情,導(dǎo)致A股和美股之間的負(fù)相關(guān)性達(dá)到歷史極端值,。無論是A股還是美股,,與經(jīng)濟(jì)更相關(guān)的板塊表現(xiàn)出韌性。近期美國(guó)股市反彈主要源于對(duì)宏觀經(jīng)濟(jì)數(shù)據(jù)的修正預(yù)期,,而非科技領(lǐng)域的突破,。

2025年1-2月,全社會(huì)用電量中第二產(chǎn)業(yè)的累計(jì)同比增速僅為0.9%,,而同期工業(yè)增加值的累計(jì)同比卻高達(dá)5.9%,。三大因素可以解釋這一背離:一是國(guó)內(nèi)制造業(yè)最“卷”的時(shí)刻可能已經(jīng)過去,大中小企業(yè)的生產(chǎn)活動(dòng)出現(xiàn)分化,;二是經(jīng)濟(jì)結(jié)構(gòu)轉(zhuǎn)型導(dǎo)致單位增加值耗電量低的高端制造業(yè)占比提升,;三是當(dāng)前仍處于“價(jià)穩(wěn)量跌”的去庫階段。這些因素表明,,中小企業(yè)出清已經(jīng)開始,,高耗能產(chǎn)業(yè)占比下降,而庫存周期是短期變量,。

過去一段時(shí)間,,美股計(jì)入了較多對(duì)美國(guó)經(jīng)濟(jì)衰退的預(yù)期,歐股則計(jì)入了對(duì)財(cái)政擴(kuò)張計(jì)劃的預(yù)期,。隨著鮑威爾講話修正市場(chǎng)對(duì)美國(guó)經(jīng)濟(jì)的悲觀預(yù)期,,德國(guó)國(guó)防開支法案投票通過,,美股反彈、德國(guó)股票下跌,,美元指數(shù)企穩(wěn)反彈,。雖然短期內(nèi)金融與科技國(guó)向下、制造國(guó)向上的預(yù)期有所反復(fù),,但中長(zhǎng)期趨勢(shì)并未改變,。在全球產(chǎn)業(yè)重建過程中,非美經(jīng)濟(jì)體GDP的單位資源消耗高于美國(guó),,這將成為全球定價(jià)實(shí)物資產(chǎn)的需求支撐來源,。

相關(guān)新聞

DeepSeek爆火背后 誰來為風(fēng)險(xiǎn)買單 攪動(dòng)全球資本市場(chǎng)

2025-02-06 08:27:54DeepSeek爆火背后誰來為風(fēng)險(xiǎn)買單全球資本市場(chǎng)動(dòng)蕩 A股能否獨(dú)善其身 美股暴跌引發(fā)關(guān)注

特朗普宣布的新一輪關(guān)稅政策引發(fā)恐慌性拋售,,美東時(shí)間4月3日,美股三大指數(shù)全線暴跌

2025-04-05 00:27:36全球資本市場(chǎng)動(dòng)蕩A股能否獨(dú)善其身全球資本市場(chǎng)遭遇“黑色星期四” 數(shù)萬億元蒸發(fā)引發(fā)巨震

2025-04-04 11:41:22全球資本市場(chǎng)遭遇黑色星期四中國(guó)2030年或建成全球首座核聚變電站 資本市場(chǎng)掀起熱潮

2025-04-02 07:10:09中國(guó)2030年或建成全球首座核聚變電站分析:全球資本市場(chǎng)大變遷悄然上演 中國(guó)資產(chǎn)受追捧

2025-02-21 19:49:54分析特朗普就職影響全球資本市場(chǎng) 美元指數(shù)大幅下跌超1%

2025-01-21 10:15:39特朗普就職影響全球資本市場(chǎng)