金價為何坐上“過山車” 關(guān)稅政策引發(fā)波動

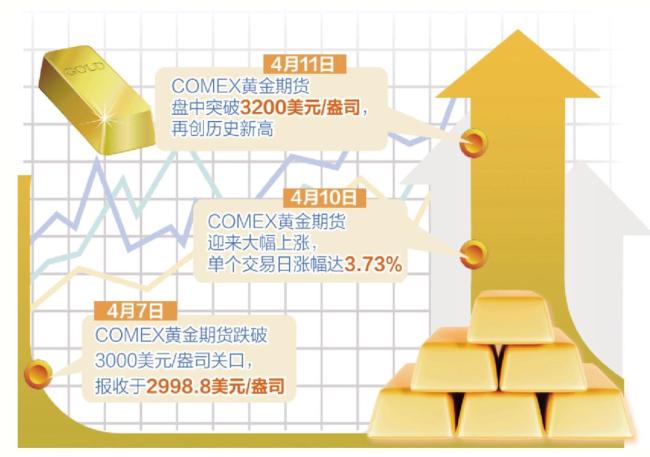

近期,,國際金價經(jīng)歷了大幅波動,。受美國關(guān)稅政策調(diào)整影響,COMEX黃金期貨4月7日跌破3000美元/盎司關(guān)口,,收于2998.8美元/盎司,從4月3日起的三個交易日內(nèi)下跌了5.29%,。然而,,4月10日,COMEX黃金期貨迎來大幅上漲,,單個交易日漲幅達(dá)3.73%,。4月11日,COMEX黃金期貨盤中突破3200美元/盎司,,創(chuàng)下歷史新高,。

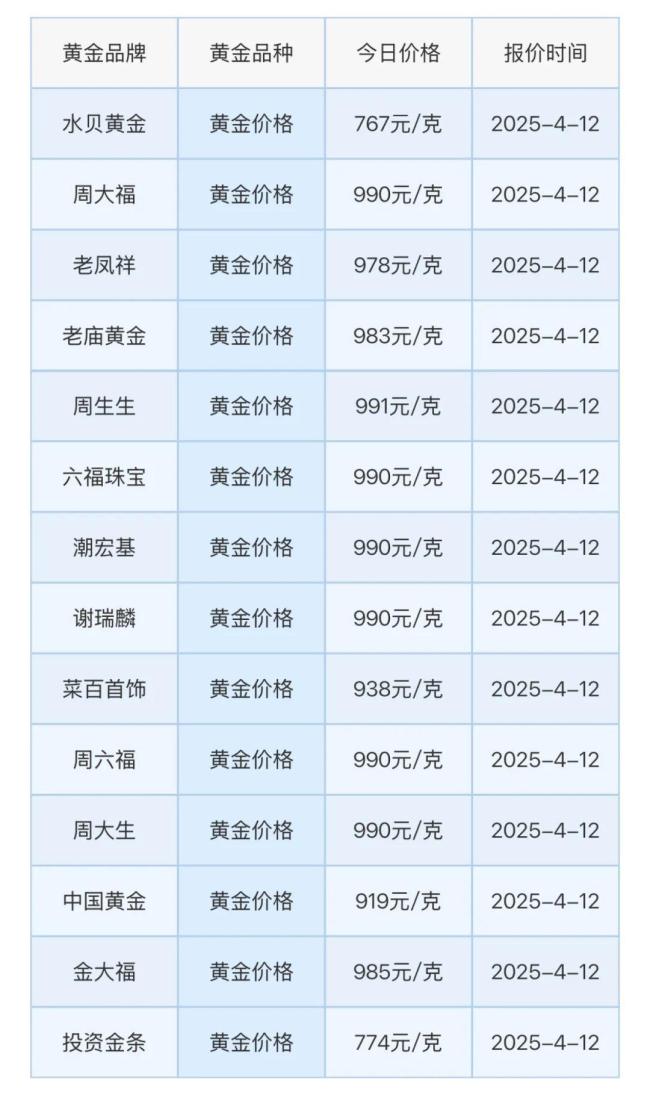

數(shù)據(jù)顯示,4月12日,,以人民幣計價的黃金期貨和現(xiàn)貨價格大幅上漲,,帶動品牌金店足金飾品報價首次突破每克990元,距離每克1000元僅一步之遙,。

國際金價的大幅波動與美國關(guān)稅政策的不確定性密切相關(guān),。專家認(rèn)為,美國關(guān)稅政策公布后,,對美股,、美債、原油期貨等均造成重創(chuàng),,流動性趨緊下部分機構(gòu)投資者選擇高位減持黃金資產(chǎn),,引發(fā)國際金價短期波動加大和階段性下滑。中國銀行研究院研究員吳丹表示,,作為傳統(tǒng)避險資產(chǎn),,黃金的長期配置價值依然穩(wěn)固,看漲頭寸仍在高位,,主流資金未實質(zhì)性減弱對黃金的戰(zhàn)略配置,。

中信建投期貨貴金屬分析師王彥青也指出,超預(yù)期的關(guān)稅政策公布后,,市場各類資產(chǎn)進(jìn)入普跌狀態(tài),,市場流動性驟然緊張,黃金也受到波及,,出現(xiàn)一定幅度的回調(diào)。在市場流動性穩(wěn)定之后,,金價重新回到避險邏輯,,再度回升。

博時基金基金經(jīng)理王祥分析稱,,由于黃金通常被視為流動資產(chǎn),,可用于其他資產(chǎn)的保證金要求,,在特殊風(fēng)險事件發(fā)生后,黃金被拋售用于填補其他資產(chǎn)部位的虧損,。但短期的流動性危機不會改變黃金市場的原有趨勢,,黃金將是較快從崩跌中恢復(fù)的資產(chǎn)。

展望未來,,受訪人士普遍認(rèn)為,,在當(dāng)前地緣經(jīng)濟(jì)緊張和貿(mào)易摩擦加劇的背景下,黃金中長期看漲邏輯依然存在,,國際金價仍有進(jìn)一步走高的可能,。東方金誠研報顯示,從中長期來看,,全球貿(mào)易環(huán)境變化,、宏觀經(jīng)濟(jì)不確定性增加以及全球地緣局勢持續(xù)動蕩引發(fā)的避險需求、全球央行配置黃金意愿仍較強,、美國仍處于降息周期等多重因素仍將支撐黃金價格重回上漲態(tài)勢,。

王彥青認(rèn)為,驅(qū)動金價上漲的核心邏輯在于,,美國關(guān)稅政策正阻礙全球分工的供應(yīng)鏈體系,,同時破壞了以美元為中心的貨幣體系。當(dāng)人們使用美元會承擔(dān)更多成本時,,市場對美元的信任度及需求就會降低,。考慮到黃金仍然是各國央行外匯儲備的重要組成部分,,且無貨幣信用受損的擔(dān)憂,,在“去美元化”的趨勢下,黃金需求將大大增加,,為黃金價格帶來持續(xù)支撐,。

世界黃金協(xié)會數(shù)據(jù)顯示,今年2月,,全球央行凈購黃金24噸,,持續(xù)的購金態(tài)勢表明了黃金在官方外匯儲備中的重要戰(zhàn)略意義。

南華期貨貴金屬新能源研究組負(fù)責(zé)人夏瑩瑩表示,,短期內(nèi),,全球貿(mào)易環(huán)境與經(jīng)濟(jì)前景仍存在較大不確定性,黃金或維持高波動狀態(tài),。中長期來看,,黃金仍有望延續(xù)上漲趨勢,其核心邏輯為美元霸權(quán)濫用凸顯美元貨幣體系弊端,,有利于黃金作為信用貨幣體系補充的功能和需求,。從具體需求上看,,各國央行對外匯儲備多元化配置的需求將持續(xù)上升,國內(nèi)方面隨著保險資金投資黃金的逐步介入,,亦有望助推金價繼續(xù)上抬,。

吳丹建議,投資者需重點關(guān)注美聯(lián)儲貨幣政策動向和貿(mào)易摩擦走勢,,在多元化資產(chǎn)組合中合理配置黃金份額,,同時理性評估自身風(fēng)險承受能力和資金流動性狀況,避免過度投機性資產(chǎn)配置,。

相關(guān)新聞

國際金價坐上過山車 大起大落引關(guān)注

2025-04-10 08:00:44國際金價坐上過山車關(guān)稅風(fēng)暴下 國際金價為何坐上過山車 市場動蕩引發(fā)劇烈波動

2025-04-07 11:16:29關(guān)稅風(fēng)暴下國際金價為何坐上過山車雞蛋價格為何坐上“過山車” 供需失衡引發(fā)波動

2025-03-20 11:19:30雞蛋價格為何坐上過山車蔬菜價格坐上“過山車” 氣候因素主導(dǎo)波動

2024-10-19 17:59:00蔬菜價格坐上“過山車”新股民:心情如同坐上過山車,,投資首課學(xué)會冷靜

2024-10-09 15:51:57新股民:心情如同坐上過山車4月份的金價像坐過山車 受關(guān)稅政策影響波動劇烈

2025-04-12 11:03:574月份的金價像坐過山車