美債重挫避險屬性下降 市場流動性擔(dān)憂加劇

上周債市整體走強,周初受關(guān)稅政策沖擊,,多個期限品種收益率下行近10BP,。隨后,中國版平準(zhǔn)基金出臺,,央行表示將提供充足再貸款支持,,釋放穩(wěn)市信號,債市交易轉(zhuǎn)向貨幣和財政增量政策預(yù)期,,利好短端走強,,長端則震蕩回調(diào),利率曲線趨陡,。

周內(nèi),,美債出現(xiàn)較大力度拋售,收益率上行50BP,。通常作為避險資產(chǎn)的美債,,在本輪市場動蕩期間未能幸免,對沖基金削減杠桿以及投資者涌向現(xiàn)金以規(guī)避市場波動行為,,加大了美債市場對流動性的擔(dān)憂,。

4月11日,中債國債到期收益率各期限品種較4月3日分別變動-8.51BP至-6.63BP不等,。具體來看,,周一,關(guān)稅影響繼續(xù)發(fā)酵,,全球交易衰退邏輯,,風(fēng)險資產(chǎn)大跌,上證指數(shù)收跌7.34%,,失守3100點,,創(chuàng)業(yè)板指跌超12%。國債期貨大幅反彈,,現(xiàn)券曲線平坦化下行,10年期國債活躍券250004收益率下跌8.25BP至1.6325%,。周二,,中央?yún)R金公司開展穩(wěn)市操作,央行稱將提供充足支持,,A股情緒轉(zhuǎn)暖,,債市回調(diào),250004收益率上漲2.3BP至1.663%,。周三,,債市交易貨幣及財政政策預(yù)期,,利率陡峭化下行,250004收益率下跌1.55BP至1.6475%,。周四,,美國宣布提高對中國關(guān)稅至125%,對其他國家征收關(guān)稅暫緩90天,,權(quán)益市場走強,,債市繼續(xù)交易增量政策,收益率陡峭化下行,,250004收益率維持1.6475%震蕩,。周五,市場關(guān)注中美關(guān)稅博弈,,利率震蕩上行,,250004收益率上漲0.75BP至1.655%。

國債期貨周一大幅跳空高開,,逼近前高,,隨后幾日維持震蕩,30年期主力合約全周上漲0.72%,,10年期主力合約上漲0.35%,,5年期主力合約上漲0.26%,2年期主力合約上漲0.09%,。中證轉(zhuǎn)債指數(shù)周一跳空下挫,,跌超4%,隨后展開反彈,,但未能回補缺口,,全周仍下跌1.70%,周五收盤報420.91,。

上周利率債合計發(fā)行55只,、6901.01億元,其中國債發(fā)行7只,、3271.60億元,,政策性銀行債發(fā)行20只、1610億元,,地方債發(fā)行28只,、2019.41億元。本周(4月14日至4月18日)利率債計劃發(fā)行54只,、6256.17億元,,國債計劃發(fā)行3只、3950億元,政策性銀行債計劃發(fā)行3只,、300億元,,地方債計劃發(fā)行48只、2006.17億元,。上周政府債凈融資約-841億元,,其中國債凈融資-2725億元,地方債凈融資1884億元,。本周政府債凈融資將明顯上升,,其中國債凈融資3400億元,地方債凈融資1559億元,,凈融資進(jìn)度均高于季節(jié)性,。

美國上周迎來“股債匯”三殺,美債市場由漲轉(zhuǎn)跌,,曲線大幅熊陡,,10年期和30年期美債收益率一度上行至4.5%和5.0%左右,周內(nèi)上行超過50BP,。短端利率上行幅度較小,,2年期不足20BP。進(jìn)行“基差交易”的對沖基金正在大規(guī)模平倉以減少風(fēng)險頭寸,,投資者紛紛涌向現(xiàn)金以規(guī)避市場波動,,并由此引發(fā)美債拋售。部分機(jī)構(gòu)可能因為流動性壓力出售美債,。

中信建投研報認(rèn)為,,由于超高的“非理性”關(guān)稅在稅率計算上經(jīng)濟(jì)意義有限,本輪美債利率大幅上行主要是由于在美國信用風(fēng)險和流動性風(fēng)險加劇的情況下,,美債遭遇大量拋售,,作為傳統(tǒng)“避險資產(chǎn)”的功能降低。中長期來看,,在貿(mào)易摩擦緩和后,,若美國基本面沒有巨幅波動,且美元仍為國際儲備貨幣的情況下,,由于前期在關(guān)稅博弈期間利率大幅上移,,疊加后續(xù)降息,美債或走強,,利率中樞下移,。

美國勞工部4月10日公布的美國3月CPI數(shù)據(jù)全面低于預(yù)期,顯示出通脹放緩跡象,。剔除波動較大的食品和能源價格后,3月核心CPI同比上漲2.8%,低于市場預(yù)期的3%和前值3.1%,;3月核心CPI環(huán)比上漲0.1%,,同樣低于市場預(yù)期。數(shù)據(jù)發(fā)布后,,交易員加大對美聯(lián)儲降息的押注,,CME“美聯(lián)儲觀察”顯示,美聯(lián)儲到6月累計降息25個基點的概率從前一日的不到60%升高至67%,,累計降息50個基點的概率從13.6%提升至16.5%,。

包括德意志銀行、杰富瑞和高盛集團(tuán)的策略師在內(nèi)的人士指出,,隨著收益率徘徊在5%以上,,美聯(lián)儲有必要采取進(jìn)一步行動。德意志銀行的外匯策略全球主管喬治-薩拉維洛斯說,,美聯(lián)儲應(yīng)開始購買債券,,即所謂的量化寬松政策。杰富瑞的托馬斯-西蒙斯說,,美聯(lián)儲最好轉(zhuǎn)向它在過去危機(jī)中使用過的工具,,而高盛的策略師比爾-祖和威廉-馬歇爾則建議注入流動性或購買金融穩(wěn)定產(chǎn)品。

上周央行公開市場共開展4742億元7天期逆回購操作,,因當(dāng)周有7634億元逆回購到期,,公開市場合計實現(xiàn)凈回籠2892億元。上周還有1500億元國庫現(xiàn)金到期,,無國庫現(xiàn)金投放,。本周公開市場有4742億元逆回購到期,周二還有1000億元中期借貸便利(MLF)到期,。

中國人民銀行4月13日發(fā)布數(shù)據(jù),,3月份,人民幣貸款新增達(dá)3.64萬億元,,社會融資規(guī)模增量5.89萬億元,,分別同比多增5470億元、1.06萬億元,;月末狹義貨幣(M1)同比增長1.6%,,較上月末高1.5個百分點。一季度社會融資規(guī)模增量累計為15.18萬億元,,比上年同期多2.37萬億元,。

國務(wù)院關(guān)稅稅則委員會辦公室4月11日消息,美國政府宣布對中國輸美商品征收“對等關(guān)稅”的稅率進(jìn)一步提高至125%,。中方對此強烈譴責(zé),。經(jīng)國務(wù)院批準(zhǔn),,自4月12日起,調(diào)整《國務(wù)院關(guān)稅稅則委員會關(guān)于調(diào)整對原產(chǎn)于美國的進(jìn)口商品加征關(guān)稅措施的公告》規(guī)定的加征關(guān)稅稅率,,由84%提高至125%,。即便美方繼續(xù)加征再高關(guān)稅,已經(jīng)沒有經(jīng)濟(jì)意義,,而且還將淪為世界經(jīng)濟(jì)史上的笑話,。在目前關(guān)稅水平下,美國輸華商品已無市場接受可能性,。

美國海關(guān)與邊境保護(hù)局4月11日晚宣布,,聯(lián)邦政府已同意對智能手機(jī)、電腦,、芯片等電子產(chǎn)品免除所謂“對等關(guān)稅”,。該機(jī)構(gòu)發(fā)布的文件顯示,這些產(chǎn)品被排除在政府對貿(mào)易伙伴實施的所謂“對等關(guān)稅”之外,。文件顯示,,豁免的產(chǎn)品適用于4月5日以后進(jìn)入美國的電子產(chǎn)品,已經(jīng)支付的“對等關(guān)稅”可以尋求退款,。

國家統(tǒng)計局4月10日發(fā)布的數(shù)據(jù)顯示,,3月份,居民消費價格指數(shù)(CPI)環(huán)比下降0.4%,,降幅較上月擴(kuò)大0.2個百分點,;同比下降0.1%,降幅較上月大幅收窄0.6個百分點,。剔除食品和能源價格的核心CPI,,3月份同比由上月下降0.1%轉(zhuǎn)為上漲0.5%。3月工業(yè)生產(chǎn)者出廠價格指數(shù)(PPI)環(huán)比下降0.4%,,同比下降2.5%,。

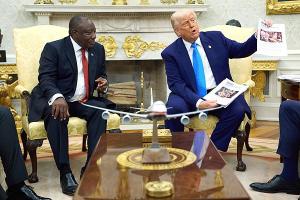

國務(wù)院新聞辦公室4月9日發(fā)布《關(guān)于中美經(jīng)貿(mào)關(guān)系若干問題的中方立場》白皮書,澄清中美經(jīng)貿(mào)關(guān)系事實,,闡明中方對相關(guān)問題的政策立場,。4月8日,中央?yún)R金公司明確了自己是資本市場上的“國家隊”,,發(fā)揮著類“平準(zhǔn)基金”作用,。央行表示,必要時向中央?yún)R金公司提供充足的再貸款支持,。

歐盟成員國4月9日投票通過首輪對美關(guān)稅反制措施,,將對一系列美國產(chǎn)品征收稅率高達(dá)25%的關(guān)稅。本輪反制旨在回應(yīng)美方鋼鋁關(guān)稅措施,。

財通證券認(rèn)為,,短期債市存在不確定性,,債市利率可能進(jìn)入震蕩期,。但中期內(nèi)債市需要保持多頭思維。雖然對等關(guān)稅可能有一定變數(shù),,但大方向上中美貿(mào)易摩擦或難避免,,出口對經(jīng)濟(jì)的壓力擺在眼前,,觀望時間越久,,貨幣寬松越確定,中期內(nèi)利率下行的空間和可能性越大,。

興業(yè)證券指出,,4月以來,,地緣政治形勢、中美博弈進(jìn)展成為主導(dǎo)大類資產(chǎn)的主線,,但資本市場對地緣政治形勢的演繹速度較快,長債收益率先下后上,。10Y國債收益率在4月3日和4月7日兩個交易日累計下行約16BP后止盈壓力開始涌現(xiàn),疊加國內(nèi)權(quán)益市場出現(xiàn)好轉(zhuǎn),,債市對避險情緒的交易可能告一段落,,轉(zhuǎn)而開始提前交易國內(nèi)政策對海外關(guān)稅可能的對沖。美國加征關(guān)稅后,人民幣匯率波動中逐漸企穩(wěn),,疊加美元指數(shù)進(jìn)一步下跌,短期內(nèi)人民幣穩(wěn)匯率壓力可能緩解,債市流動性寬松的窗口可能開啟,。當(dāng)前較為平坦的利率曲線意味著長端收益率下行空間的打開需要短端收益率下行為前提,,即流動性趨松后利率曲線的整體下移,。

中金公司認(rèn)為,,特朗普的政策不僅是貿(mào)易問題,更是全球經(jīng)濟(jì)秩序重構(gòu)的信號,。投資者需關(guān)注長期趨勢:利率下行,、資本回報率降低,、避險資產(chǎn)升值,。建議增配債券和黃金,,以應(yīng)對未來經(jīng)濟(jì)與市場的不確定性。對中國債券而言,,匯率層面的約束也會逐步緩解,,畢竟美元已經(jīng)開啟了持續(xù)回落的趨勢,這樣人民幣面臨的貶值壓力也開始緩解,。

相關(guān)新聞

美債收益率飆升 引發(fā)又一次擔(dān)憂 避險功能失效

2025-04-09 19:34:54美債收益率飆升引發(fā)又一次擔(dān)憂分析師:美債遭拋售是投資者失去信心 避險資產(chǎn)選擇受限

2025-04-09 18:57:56分析師美債收益率暴漲引發(fā)“崩盤”擔(dān)憂 市場避險功能受質(zhì)疑

2025-04-11 00:50:28美債收益率暴漲引發(fā)崩盤擔(dān)憂從“香餑餑”到“燙手山芋”:美債正失去全球安全資產(chǎn)屬性 大規(guī)??只判話伿鬯?/a>

2025-04-12 11:05:02從香餑餑到燙手山芋美元沒了“避險屬性” 特朗普政策沖擊市場信心

2025-03-29 16:46:35美元沒了避險屬性美國前三大債主10月美債持倉均下降 減持趨勢持續(xù)

2024-12-21 01:12:41美國前三大債主10月美債持倉均下降