銀行出現(xiàn)定期存款額度“秒光” 利率下調(diào)門檻提高

近期,,家住北京的阿玲發(fā)現(xiàn),,多家銀行的3年期和5年期定期存款不僅利率下降,而且如果不想按照掛牌利率存入,,需要搶額度,。部分銀行可利率上浮的3年期定存門檻已經(jīng)提高到20萬元甚至更高,而5年期的特色定存則直接消失。

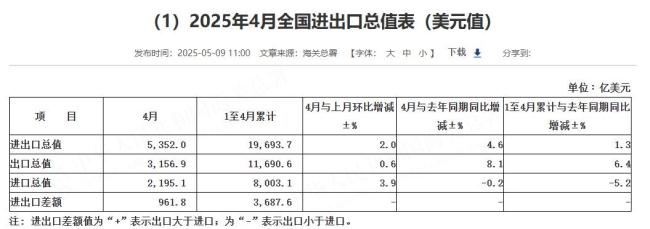

在銀行凈息差持續(xù)承壓背景下,,定期存款期限利率倒掛,、額度緊張逐漸變得不再新鮮。越來越多的銀行提高3年期定存門檻,,甚至逐步取消了對5年期定存的利率上浮,,50元起存的普通定存只能按照掛牌利率存入。央行最新披露的金融數(shù)據(jù)顯示,,3月人民幣存款增長4.25萬億元,,同比少增5500億元,在非銀存款同比繼續(xù)大幅少增的同時,,居民和企業(yè)存款均有明顯回溫,。

隨著息差壓力倒逼銀行降成本,不少銀行開始調(diào)整不同期限“特色存款”的利率上浮幅度,,“補(bǔ)短控長”導(dǎo)致期限利率倒掛現(xiàn)象增多,。相比存款利率下調(diào)節(jié)奏靠前的國有大行,股份行及地方中小銀行仍有不同程度的利率優(yōu)勢,。不過,,目前各銀行不同期限,、不同起存金額的定期存款利率分檔更加精細(xì),也更加復(fù)雜,,利率進(jìn)一步下調(diào)的同時,,起存門檻大幅提高。

中長期存款仍是主要調(diào)整對象,。比如,,不少銀行可進(jìn)行利率上浮的3年期、5年期定期存款不僅不如1年期,、2年期品種利率高,,額度也普遍緊張。光大銀行北京地區(qū)某支行工作人員介紹,,自3月中下旬起,該行3個月期以上的可進(jìn)行利率上浮的定期存款多數(shù)提高了起存門檻,。以最受儲戶青睞的3年期品種為例,該行3年期“安穩(wěn)存”有兩檔利率,,分別為20萬元起存對應(yīng)利率2.07%和30萬元起存對應(yīng)利率2.14%。相關(guān)存款產(chǎn)品額度緊張,每周三早上8點半釋放額度,,往往在一分鐘內(nèi)即被搶空,。

大額存單額度則更為緊俏,,部分銀行僅有1年期品種,。上述光大銀行工作人員表示,,該行3年期大額存單利率也分兩檔,分別為20萬元起存對應(yīng)利率2.1%,、50萬元起存對應(yīng)利率2.15%,,但僅在每周三和周六早間釋放額度,同樣需要搶,。當(dāng)記者問及更低起存門檻的定存利率時,,工作人員表示,目前3年期和5年期品種1萬元起存利率均為2.05%,,1年期品種1萬元起存利率為1.6%,1萬元以下則需按照掛牌利率存入,。不設(shè)門檻(50元起存)的普通定存僅有3個月期品種支持利率上浮,,上浮后為1.3%。

平安銀行北京地區(qū)某支行工作人員也介紹稱,,該行近期在下調(diào)中長期定存執(zhí)行利率的同時,,調(diào)高了起存門檻。據(jù)了解,,該行目前3年期不設(shè)門檻的定存品種年利率為1.65%,,20萬元以上大額存單利率最高可達(dá)到2%,但額度緊張需要申請,。3月時,,該行3年期的普通定存利率還可以達(dá)到2.05%。這也意味著,,該行普通3年期定存利率在近期下調(diào)了40BP,。

不只是利率下調(diào),越來越多的銀行不再對5年期定存產(chǎn)品進(jìn)行利率上浮,。平安銀行上述工作人員表示,,5年期定存品種利率之前已經(jīng)較3年期偏低,但近期該行直接取消了利率上浮,,只可按照掛牌利率存入,。北京銀行北京西城區(qū)某支行工作人員也表示,,該行近期開始將5年期定存利率按照掛牌利率執(zhí)行,3年期品種20萬元起存利率才可上浮至2.1%,;大額存單最長僅有1年期品種,,利率為1.7%,。

隨著這一趨勢加劇,,利率倒掛現(xiàn)象也更加凸顯,越來越多銀行的3年期,、5年期定存最高利率低于1年期和2年期品種,。從國有大行來看,5年期定存品種已按照掛牌利率執(zhí)行多時,。以工商銀行為例,,手機(jī)銀行APP顯示,目前該行除5年期個人養(yǎng)老金專屬存款年利率最高可至1.95%外,,5年期普通定存年利率最高僅為掛牌利率1.55%,,3年期品種年利率最高則可至1.9%。據(jù)當(dāng)?shù)刂泄ぷ魅藛T介紹,,3年期定存年利率1.9%起存金額為1萬元,。

從去年以來,在存款利率下調(diào),、手工補(bǔ)息被叫停,、同業(yè)存款新規(guī)等持續(xù)影響下,銀行業(yè)缺負(fù)債問題持續(xù)顯現(xiàn),,今年以來也受到市場關(guān)注,。銀行在這一背景下強(qiáng)化負(fù)債端管理,一方面反映了持續(xù)的息差壓力,,尤其在沖擊“開門紅”告一段落后,銀行開始針對存款定期化強(qiáng)化管理,;另一方面也有望間接推動資金更多流向消費(fèi)及投資領(lǐng)域,。多家銀行高管在2024年度業(yè)績發(fā)布會上釋放出通過進(jìn)一步調(diào)整存款結(jié)構(gòu)降低負(fù)債成本的計劃。

從央行數(shù)據(jù)來看,,經(jīng)歷了去年的大幅波動,,今年以來,銀行業(yè)存款開門紅取得了完美收官,。今年3月,,國內(nèi)金融機(jī)構(gòu)人民幣存款增長4.25萬億元,同比少增5500億元,,其中住戶存款增加3.09萬億元,,同比多增2600億元,;非金融企業(yè)存款多增2.84萬億元,同比多增7675億元,;財政存款減少7710億元,,同比少增49億元;非銀存款減少1.41萬億元,,同比少增12610億元,。

今年以來,單月新增存款均保持在4萬億元以上,,一季度合計新增存款12.99萬億元,,相比去年一季度的11.24萬億元多增1.75萬億元。而去年四季度,,在同業(yè)存款新規(guī)等政策持續(xù)影響下,,人民幣單季新增存款僅為1.37萬億元,同比少增近1.9萬億元,。

從結(jié)構(gòu)上看,,一季度居民新增存款9.22萬億元,非金融企業(yè)新增存款1.74萬億元,,財政存款新增8190億元,,非銀金融機(jī)構(gòu)新增存款3090億元。相比去年同期,,四部門新增存款分別多增6600億元,、1.52萬億元、1.1萬億元,、-1.25萬億元,。

居民和企業(yè)存款仍是人民幣新增存款的主力部門。最近兩年,,隨著存款利率持續(xù)下行,,存款搬家現(xiàn)象備受關(guān)注。不過從最近5年單月數(shù)據(jù)來看,,雖然非銀同業(yè)存款階段性下滑持續(xù),,但今年3月居民存款新增規(guī)模重回同期新高,企業(yè)新增存款規(guī)模則僅次于2020年3月,。

對此,,有機(jī)構(gòu)人士結(jié)合居民新增貸款情況表示,居民端存款增長穩(wěn)定,,信貸投放相對承壓,,就業(yè)、收入等長周期變量待改善,,居民儲蓄意愿較高,,加杠桿訴求仍較低,。財報數(shù)據(jù)顯示,去年六大行公司存款合計減少超萬億達(dá)到1.2萬億元,,個人存款增加約7.5萬億元,,較上年同期的8.86萬億元少了1萬多億元。其中,,個人存款定期占比約為80%,,較上年同期的近96%已有明顯回落。

股份行方面,,Wind數(shù)據(jù)顯示,,目前已有數(shù)據(jù)的9家股份行去年個人定期存款增加8007億元,較上年同期的1.74萬億元縮水過半,;個人活期存款則增加約6148億元,,上年同期為減少2532億元。

相關(guān)新聞

銀行出現(xiàn)定期存款額度“秒光”現(xiàn)象 利率下調(diào)引發(fā)搶購熱潮

2025-04-17 04:41:30銀行出現(xiàn)定期存款額度秒光現(xiàn)象儲戶搶存3年期5年期定期存款 利率下調(diào)額度緊俏

近期,,家住北京的阿玲發(fā)現(xiàn)多家銀行的客戶經(jīng)理告訴她,,3年期和5年期定期存款不僅利率下降,而且如果不想按照掛牌利率“貼地”存入,,需要搶購額度

2025-04-17 10:51:44儲戶搶存3年期5年期定期存款銀行回應(yīng)女子80萬存款取不出來 定期存款風(fēng)波再引熱議

2025-01-22 09:08:11銀行回應(yīng)女子80萬存款取不出來蛇年紀(jì)念幣預(yù)約再度火爆,!線上預(yù)約秒光

2024-12-24 10:44:54蛇年紀(jì)念幣預(yù)約再度火爆首批太空游船票售罄 100萬元/張秒光

2024-10-28 08:15:00首批太空游船票售罄多家國股行同業(yè)存單額度接近用完 銀行負(fù)債壓力增大

2024-11-27 08:45:00多家國股行同業(yè)存單額度接近用完