困在網貸里的年輕人 看到陌生號碼來電就無比焦慮

原標題:“困”在網貸里的那些年輕人:網貸套路讓人防不勝防以貸養(yǎng)貸陷入惡性循環(huán)

25歲的浙江人林芳大學畢業(yè)已有兩年,,如今還在為大學期間借的網貸發(fā)愁——上學期間,,林芳每月生活費1200元,,平時日?;ㄤN還夠,,但為了和別人一樣買漂亮衣服,、化妝品以及外出旅游,,她在網貸平臺上借了錢,,從此一發(fā)不可收拾,。

“當時想著利息也不高,,按月還應該沒問題,就放手借了?!绷址冀障颉斗ㄖ稳請蟆酚浾呋貞浾f,,后來到了還款日還不上,她就接著從其他平臺借款,,以貸還貸,,不少網貸平臺都留下了她的“足跡”,雪球越滾越大,。

“我很想停止這樣的生活,,但似乎已經無法回頭,照現(xiàn)在的工資收入,,這些錢我就算每個月不吃不喝來還貸,,還清也要三四年?!绷址及脨赖?。她不敢告訴家里人,一旦看到陌生號碼的來電,,就會無比焦慮,,這往往意味著催收、警告甚至威脅,,有時一天內會收到十幾個電話,,每天都提心吊膽。

有這樣經歷的,,遠不止林芳一人,。根據(jù)2019年《中國消費年輕人負債狀況報告》,在中國年輕人中,,總體信貸產品的滲透率已經達到86.6%,,實質負債人群約占整體年輕人的44.5%。近一半的年輕人或多或少都在花著“明天的錢”,。

隨著互聯(lián)網金融飛速發(fā)展,,一批網貸平臺應運而生。比起銀行等傳統(tǒng)貸款渠道,,網貸平臺的門檻更低,、放款更快、可貸款額度更高,。這些平臺為超前消費提供了便利,,但因為網貸套路多難清償、隱私泄露及暴力催收等問題,,也讓不少年輕人深陷其中無法自拔,。

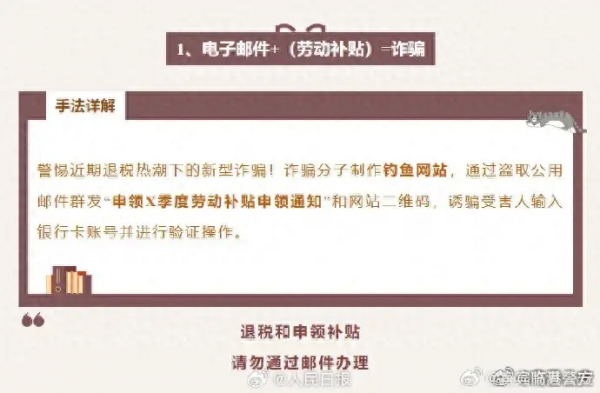

受訪專家指出,,監(jiān)管部門正在對網貸亂象進行治理,近期各應用商店應監(jiān)管要求針對貸款類App展開排查就是一個信號,。未來須加快建立個人信息數(shù)據(jù)共享機制,,在保障國家信息安全和用戶隱私的前提下,加強消費者保護,,完善個人數(shù)據(jù)的采集,、管理和使用監(jiān)管規(guī)則,同時也要通過常態(tài)化的金融理財教育,,幫助年輕人養(yǎng)成健康理性的金融理財習慣和成熟的消費觀,。

錢不夠花去借網貸

林芳有個“秘密”日歷本,上面每個月都有不同日期的標注,,這些標注對于她來說都是一道道“坎”,,因為那是每個網貸平臺的還款日。

在這些畫圈的日子里,,每個陌生來電都會讓林芳“一身冷汗”,。這些陌生號碼往往是催收電話,如果還不上這期貸款,,一天收到十幾個都不足為奇,。

如今她仍未能還清貸款,,也不敢告訴家里人,,“怕他們知道后承受不住”。自己每個月幾千元的收入幾乎全部要用來還網貸,,還要“拆東墻補西墻”地借貸才能讓自己“收支平衡”,。

“每次父母打電話總是很關心我,問我在外打拼錢夠不夠花,,我感覺很對不起他們,,現(xiàn)在幾乎每天都要依靠藥物才能入睡?!绷址颊f,。

和林芳一樣,來自江蘇的江睿接觸網貸,,也是起初感覺錢不夠花,,想先借用一下慢慢還。

上大學時,,江睿想買一些電子產品,,又不想再問家里要錢,聽同學說某第三方支付平臺的消費信貸產品可以借錢,,利息不高,,可以分多期還款沒什么壓力,。她便在平臺注冊了信息,第一次借了5000元,,分12期還款,,后來又借了3000元。

陜西人張保第一次接觸網貸,,是因報班培訓學費不夠,。

從高校畢業(yè)后,張保為了留在西安工作,,報名參加了一個號稱“包拿證,、幫就業(yè)”的職業(yè)訓練營。但學費高達2萬元,,她一下子拿不出那么多錢,,機構老師建議她分期付款。

“老師說可以先學完找到工作上班后再付學費,,到時每個月稍微還點錢就行,。”張?;貞浀?。在機構老師的指導下,她下載了一款借貸App并完成注冊,,后在該平臺借了2萬元,,解決了學費的“燃眉之急”。

讓張保沒想到的是,,自此她就與網貸糾纏不清了,,“每月要還2000多元”。

當下,,像林芳,、江睿、張保這樣陷入網貸的年輕人不在少數(shù),。在社交平臺上,,有不少借網貸的年輕人“抱團”組成“負債者聯(lián)盟”“負債姐妹”等群組,他們中有人是為了買一件漂亮的衣服,,有人是為了創(chuàng)業(yè),,有人是為了交房租……

套路太多難以清償

讓年輕人“困”在網貸里的,不止因為自身沒有清醒,、理性的判斷,,還有網貸平臺的各種套路。

對于初入社會,、還沒有穩(wěn)定收入與存款的年輕人來說,,逾期危機往往一觸即發(fā),。危機之下,一些還不起網貸的年輕人往往會選擇以貸養(yǎng)貸,,結果越陷越深,,個人信息也不再是隱私,最后可能遭遇暴力催收,。

江?;貞洠鸪?,她還能按時還款,,但隨著時間的推移,債務逐漸增加,,為了填補漏洞,,江睿開始不斷申請新的貸款,短短一年時間便先后在9個網貸平臺借款,,“拆東墻,,補西墻”,原本8000元的債務變成了8萬余元,,陷入了惡性循環(huán),。“有一段時間,,好像所有平臺都知道我很需要錢,,會有不同的平臺打電話給我推銷貸款產品。我就安慰自己,,先不想了,,能還一個月是一個月?!?/p>

“還有平臺問我要不要租機,就是租商家的手機去貸款,,然后貸款人把錢打給租機的人,。”江睿說,,這些推銷電話通常會著重宣傳自己借款容易,、下款快,不會提及平臺的合規(guī)性,。到后來,,由于借的錢太多、涉及的平臺太多,,她找不到合適的平臺借款了,,可還款日期逼近,,她不得不一次性使用了3個租機平臺。

江睿不知道的是,,她遇到的租機模式,,在2024年最高人民法院司法案例研究院發(fā)布的案例中,已被認定為“套路貸”,。

張保也還不上錢了,,她同樣選擇以貸養(yǎng)貸,最后催收電話打到家里去了,。

因其中1個月沒按時還款,,網貸平臺直接把電話打到她80多歲的外婆那里?!拔覈樀冒l(fā)抖,,連忙跟外婆說這是詐騙電話,從此再也不敢逾期了,?!睆埍Uf,有了這次經歷后,,她對逾期被爆通訊錄的恐懼愈發(fā)強烈,,一旦到了還款日前,手上沒錢還,,她就開始更加瘋狂地以貸養(yǎng)貸,。她使用了多個網貸平臺,從最開始的兩三個月一次貸款,,到后來一個月一次,。

其間,有不少平臺極力向她推銷網貸額度,?!坝衅脚_經常給我打電話,告訴我還有多少額度,、推廣他們的減息福利,,有平臺會告訴我借款滿1萬元有福利,以此激勵我去繼續(xù)借貸,?!睆埍Uf,她還遭遇過“砍頭息”,,有次某平臺宣稱能一次性貸款十幾萬元,,卻在放款前以“銀行卡卡號寫錯導致凍結”為由,讓自己額外支付數(shù)千元費用解凍,,結果這筆錢交上去就再也沒有回來,。

張保并不是沒有意識到自己陷入了惡性循環(huán),,也想克制自己借網貸的欲望。她不斷地卸掉手機上的網貸平臺,,可到了還款日,,還是狼狽地又裝上了。她估計自己欠了20多萬元,,但她不敢記賬,,也不敢細想來龍去脈。

來自廣東的00后程超有不少外債,。為了還錢,,他想到自己每次打開短視頻和社交平臺以及乘坐電梯時看到的各種宣稱“免手續(xù)、低利息”的網貸廣告,?!芭R時周轉下,有錢就還上應該沒什么問題,?!北е@樣的想法,程超從多個平臺借了網貸,。沒想到最后錢沒按時還上不說,,在逾期之日,平臺的催債電話竟打到了家里,,迫使家人飽受電話轟炸,。

電話先是打到了程超的弟弟程飛那里?!八麄兒藢嵙宋业艿艿纳矸莺?,就讓他來提醒我還款?!背坛f,,此后程飛每天都會接到四五通催債電話,“一連打了一周,,他們一開始讓程飛提醒我還錢,,后面就開始說一些不好聽的話了”。

催債的人告訴程飛,,如果程超再不還錢就要“采取措施”。最后,,還是父母出手“還債”,,才叫停了這場鬧劇。

健全風險防控機制

德和衡(廣州)律師事務所律師陳鵬曾代理過此類案件,,他認為一些年輕人深陷網貸無法自拔的原因與其缺乏金融知識和法律常識有關,,對于網貸的風險和陷阱認識不足,。一旦陷入其中,很容易因無法按時還款而陷入惡性循環(huán),,甚至面臨法律糾紛和信用危機,。

“有的網貸公司會在一些社交平臺上,針對用戶的留言和搜索記錄進行深度分析,,找出潛在的需求者,。”陳鵬說,,有的網貸公司通過大數(shù)據(jù)分析,,精準定位那些急需用錢但難以通過正規(guī)渠道獲得貸款的人群。這些客戶往往包括因各種原因暫時陷入資金困境的個體,,如需要應急資金的大學生等,。非法網貸公司大多利用客戶的心理弱點,通過社交平臺,、論壇等渠道,,以“快速放款”“無抵押”等誘餌吸引他們上鉤。

北京大成(深圳)律師事務所律師陳麗敏指出,,導致不少年輕人深陷網貸的另一原因,,是一些網貸平臺在業(yè)務推進過程中的不規(guī)范。根據(jù)規(guī)定,,在申請網貸的過程中,,放貸機構必須履行風險提示義務,對借貸產品進行詳盡的信息披露,。但一些網貸平臺會利用專業(yè)知識不對稱,,通過設置多樣的利率名稱,如基礎利率,、放款利率,、罰息利率等來掩蓋可能的高利率費用,這種做法侵犯了金融消費者的知情權,。

根據(jù)《商業(yè)銀行互聯(lián)網貸款管理暫行辦法》,,商業(yè)銀行應在相關頁面醒目位置充分披露合作機構信息、產品信息,、權力責任分配,,并揭示合作業(yè)務風險,防止用戶產生品牌混同的錯誤判斷,。

《銀行保險機構消費者權益保護管理辦法》也明確了金融消費者知情權的保護,,規(guī)定銀行保險機構必須使用通俗易懂的語言,以消費者易于接受和理解的方式披露產品和服務信息,包括產品性質,、利息,、收益、費用,、費率,、主要風險、違約責任等關鍵信息,,特別是貸款類產品應明確標出年化利率,。

“有的網貸平臺在宣傳時往往以低息或無息為噱頭,吸引用戶,,但在實際操作中卻通過各種手段變相收取高額利息,。”陳鵬說,,有的網貸平臺還會要求借款人簽訂除借款合同外的其他合同,,如擔保合同、服務合同,、咨詢合同等,。這些合同往往與借款合同形成關聯(lián),為所謂的借款服務提供擔?;蜃稍?,并收取高額的擔保費、管理費,、服務費,、咨詢費、手續(xù)費,、保險費等,。這些費用加起來,往往使得實際利率遠超宣傳中的低息水平,。

陳鵬還提到,,在一些網貸中常常有“砍頭息”的現(xiàn)象存在,即借款人在收到貸款后,,立即被貸款公司或網貸的業(yè)務員扣除一部分費用,,這部分費用往往被用作支付各種名義的費用,如介紹費,、服務費等,。然而,盡管借款人實際收到的金額少于合同約定的金額,,但貸款公司仍按照合同約定的全額計算利息,,這種做法損害了借款人的合法權益。

“‘砍頭息’是一種典型的違規(guī)行為,,我國法律明確禁止此類行為,。然而,在實際操作中,,由于借款人急需資金,,往往不會仔細審查合同條款,這就給了不良網貸平臺可乘之機,?!标慁i說。

張保等網貸當事人也坦言,,他們借貸的時候只覺得一開始很容易得到錢,,并沒有留意相關的風險提示。對于利息,,在減息福利,、會員制的掩蓋之下,他們“根本算不清楚”,,只能是按照平臺的要求來進行月供,。

“防止以貸養(yǎng)貸,還是要建立個人信息數(shù)據(jù)的共享,?!标慃惷粽J為,應在保障國家信息安全和用戶隱私的前提下,,加強消費者保護,,完善個人數(shù)據(jù)的采集、管理和使用監(jiān)管規(guī)則,,明確大型互聯(lián)網企業(yè)所持有的消費者數(shù)據(jù)的法律屬性和財產權利邊界,,防止數(shù)據(jù)壟斷和超額利潤的不當獲取。

中南財經政法大學教授喬新生認為,,應增加合法借貸資源的供給,,并以此為切入點,完善信貸市場準入,、運營監(jiān)管體系,,明確行業(yè)準入門檻,健全行業(yè)風險防控機制,,積極為年輕人提供定制化,、規(guī)范化、安全放心,、真實透明,、風險可控的金融產品和服務,讓真正有需求的年輕人更便利地得到金融支持,有尊嚴也有能力進行貸款消費,。

采訪最后,,記者了解到,程超在家人幫忙還債后沒有再碰過網貸,;張保目前找到了穩(wěn)定的工作,,她決定5年內把借款還清;江睿也決定不再借網貸,,開始合理規(guī)劃還款,。

這些年輕人經歷網貸后再談感觸,深覺:如果沒有還款能力,,永遠不要步入那個“開端”,;如果選擇網貸,一定要擦亮眼睛,。

(文中深陷網貸的年輕人均為化名)(記者趙麗實習生張博圖)

相關新聞

困在網貸里的年輕人 以貸養(yǎng)貸的惡性循環(huán)

2024-07-02 08:47:42困在網貸里的年輕人誰之過,?以貸養(yǎng)貸,,困在“還貸”中的大學生們 網貸平臺與借貸者的“糊涂賬”

2024-07-09 21:06:25誰之過,?以貸養(yǎng)貸困"在網貸里的那些年輕人:如何走出借貸泥潭

2024-07-02 09:48:50“困”在網貸里的那些年輕人困"在網貸里的那些年輕人:套路太多難以清償,,如何走出債務漩渦,?

2024-07-03 21:48:56“困”在網貸里的那些年輕人:套路太多難以清償有多少年輕人花著明天的錢當負翁 畢業(yè)生為還網貸又在9個平臺借8萬

讓年輕人“困”在網貸里的,,不止因為自身沒有清醒、理性的判斷,,還有網貸平臺的各種套路,。

2024-07-02 13:42:44有多少年輕人花著明天的錢當負翁求職被套路背上萬元網貸 揭秘培訓貸陷阱

一些培訓機構和網貸平臺聯(lián)手,利用求職者急于找工作的心理,,設下陷阱,。他們承諾培訓后保證就業(yè),并以“0元入學”,、“分期支付學費”等誘人條件吸引年輕人參加昂貴的培訓課程

2024-07-08 08:49:36求職被套路背上萬元網貸