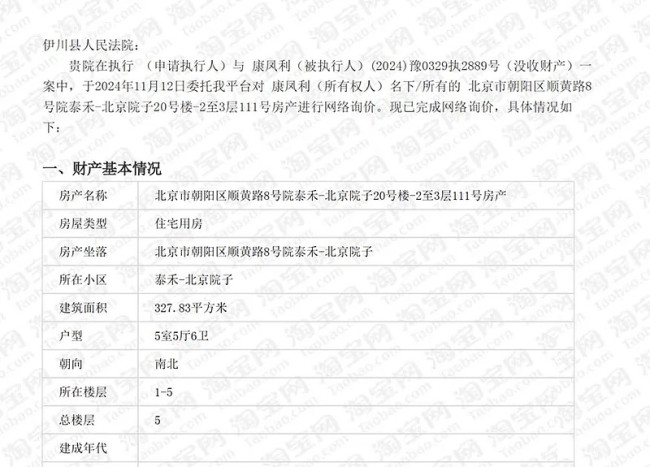

商業(yè)銀行,,為指標(biāo)“瘋狂” 內(nèi)卷下的銀行業(yè)競爭

人民銀行發(fā)布的《2024年第三季度中國貨幣政策執(zhí)行報告》首次用“內(nèi)卷”來形容銀行業(yè)現(xiàn)狀,,指出當(dāng)前銀行業(yè)市場競爭激烈,貸款利率“下行快”,,存款利率“降不動”,。存貸款利率與政策利率調(diào)整幅度存在較大偏離。在商業(yè)銀行“規(guī)模情結(jié)”的驅(qū)動下,,存貸款市場出現(xiàn)了一些亂象,。

月末、季末,、年末等關(guān)鍵時期,銀行為了沖擊KPI,,出現(xiàn)了許多存貸款“突擊隊”,。為沖規(guī)模,銀行采取了“價格戰(zhàn)”手段,,有的直接調(diào)整利率,,有的則通過“返傭”等形式吸引客戶。這種行為雖然短期內(nèi)可以增加業(yè)務(wù)量,,但長期來看不利于銀行的可持續(xù)發(fā)展,。同質(zhì)化競爭導(dǎo)致資金空轉(zhuǎn),存貸款利率傳導(dǎo)效率受損,,影響了調(diào)控效果和貨幣政策空間,。

今年以來,盡管監(jiān)管層多次要求禁止高息攬儲,,摒棄“規(guī)模情結(jié)”,,但對一線員工來說,“增量”依然是最重要的考核指標(biāo)之一,。部分銀行員工甚至自掏腰包“買存款”,,與“存款中介”、“貸款中介”合作來突擊完成指標(biāo),。例如,,員工會聯(lián)系客戶在考核期末將資金存入銀行,,并在存款滿期后再次取出,以協(xié)助完成存款指標(biāo),。此外,,員工還會給客戶一定比例的傭金。這種模式主要集中在國有大行,,起投金額通常是100萬元,,存款期限僅需一周,每100萬元可收取200到300元傭金,。然而,,由于銀行對大額轉(zhuǎn)賬有限制,一個賬戶每年能操作的次數(shù)并不多,。

在貸款端,,競爭更加激烈。以前只有一季度的“開門紅”和四季度的“年底收官”,,現(xiàn)在幾乎是全年營銷,。每個季度末都有類似“贏在盛夏”、“決戰(zhàn)金秋”等沖刺營銷計劃,。普惠金融放款規(guī)模要求每年同比新增10%以上的漲幅,。總行層面已完成年度普惠金融考核指標(biāo),,但一些分行未能完成,因此向支行加碼,。這導(dǎo)致未完成任務(wù)的分支行降低貸款準(zhǔn)入門檻,,甚至與中介合作推薦“放款更容易”的銀行,吸引客戶跨省市辦理貸款業(yè)務(wù),。

相關(guān)新聞

四大商業(yè)銀行今起下調(diào)人民幣存款利率

2024-07-25 11:00:52四大商業(yè)銀行今起下調(diào)人民幣存款利率商業(yè)銀行不得代理銷售私募投資基金?業(yè)內(nèi)求證

2024-06-06 13:36:51商業(yè)銀行不得代理銷售私募投資基金,?業(yè)內(nèi)求證:并非新規(guī)定夫妻抱娃在商場大打出手 為一杯奶茶的瘋狂之戰(zhàn)

2024-06-03 22:23:35夫妻抱娃在商場大打出手男子為跨省見女網(wǎng)友一路偷車 瘋狂盜竊終被捕

2024-06-23 19:06:24男子為跨省見女網(wǎng)友一路偷車孩子們?yōu)榭ǒ偪癖澈箅[患重重 盲目消費與心理陷阱

2024-09-03 09:44:21孩子們?yōu)榭ǒ偪癖澈箅[患重重景德鎮(zhèn)商業(yè)銀行一股東被通報 違規(guī)持股引關(guān)注

2024-06-18 06:04:55景德鎮(zhèn)商業(yè)銀行一股東被通報