A股2025投資策略:牛市繼續(xù),,黃金股還是香餑餑 降息周期推動(dòng)金價(jià)

2024年的黃金市場(chǎng)表現(xiàn)強(qiáng)勁,。截至12月23日,倫敦現(xiàn)貨黃金價(jià)格達(dá)到2613.8美元/盎司,,較年初的2067.55美元/盎司上漲了26%。10月30日,,黃金價(jià)格一度創(chuàng)下2777.8美元/盎司的歷史新高,。

伴隨金價(jià)上漲,行業(yè)龍頭股也表現(xiàn)出色,。山東黃金股價(jià)年內(nèi)上漲3%,,接近歷史新高;紫金礦業(yè)股價(jià)年內(nèi)上漲28%,,創(chuàng)歷史新高,。

2024年,,黃金需求主要來(lái)自投資。全年黃金經(jīng)歷了兩次主要上漲,,分別在二季度和四季度,。下半年央行購(gòu)金和實(shí)物黃金需求減弱,但黃金ETF投資增幅顯著,。三季度全球黃金ETF凈流入95噸,,為2022年一季度以來(lái)首次季度需求正增長(zhǎng);場(chǎng)外投資需求增至137噸,,同比幾乎翻倍,。受此影響,三季度全球黃金需求同比增長(zhǎng)5%至1313噸,,創(chuàng)歷史記錄,,總需求額首次突破1000億美元。

本輪黃金牛市并非由供需關(guān)系推動(dòng),。根據(jù)世界黃金協(xié)會(huì)報(bào)告,,2023年全球黃金需求(不含場(chǎng)外交易)為4448噸,較2022年下降5%,;供應(yīng)方面,,2023年全球黃金總供應(yīng)量達(dá)4899噸,同比增長(zhǎng)6%,。盡管供給過(guò)剩451噸,,但2023年持續(xù)走強(qiáng)的金價(jià)表明,供需并不是決定因素,。

金融屬性成為黃金的重要特征,。各國(guó)央行將黃金作為官方儲(chǔ)備以應(yīng)對(duì)經(jīng)濟(jì)危機(jī)和自然災(zāi)害,民眾則將其視為可投資性金融資產(chǎn),。美國(guó)實(shí)際利率與黃金價(jià)格高度負(fù)相關(guān),。美債實(shí)際利率上升時(shí),持有黃金的機(jī)會(huì)成本增加,;反之,,黃金吸引力增強(qiáng),價(jià)格上漲,。過(guò)去15年,,黃金價(jià)格與美國(guó)實(shí)際利率的相關(guān)系數(shù)高達(dá)-0.91。

全球降息潮是黃金牛市的核心原因,。2024年,,瑞士央行、加拿大央行和歐洲央行先后宣布降息,。美聯(lián)儲(chǔ)也在9月開(kāi)啟首次降息,,隨后連續(xù)降息,,目前市場(chǎng)普遍預(yù)期2025年美聯(lián)儲(chǔ)將繼續(xù)降息50個(gè)基點(diǎn),利好金價(jià),。

從歷史看,,黃金牛市通常持續(xù)至少7年以上。如果將2022年10月視為本輪黃金牛市起點(diǎn),,當(dāng)前僅持續(xù)兩年,中長(zhǎng)期仍值得期待,。政策面上,,美元進(jìn)入降息周期疊加逆全球化趨勢(shì),信用貨幣受到質(zhì)疑,,黃金等其他貨幣形式受到追捧,。

山東黃金是國(guó)內(nèi)黃金產(chǎn)業(yè)龍頭公司,市凈率為4.34倍,,低于近五年50%時(shí)刻,,投資者可適當(dāng)關(guān)注。紫金礦業(yè)是全球性大型礦業(yè)集團(tuán),,擁有豐富的銅,、金資源,市凈率為3.11倍,,低于近五年65%時(shí)刻,,同樣值得關(guān)注。

相關(guān)新聞

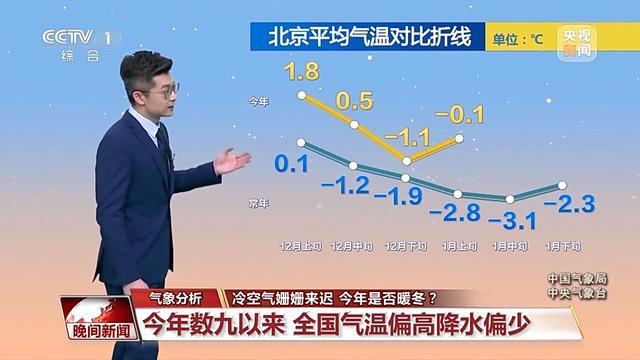

2025第一股冷空氣登場(chǎng)!跨年晴冷大風(fēng)相伴

2025-01-02 11:45:072025第一股冷空氣登場(chǎng)中國(guó)電競(jìng)第一股星競(jìng)威武掛牌上市 融資2025萬(wàn)美元

2024-07-27 12:34:12中國(guó)電競(jìng)第一股星競(jìng)威武掛牌上市A股2025展望:三大賽道將成全新風(fēng)口 消費(fèi)復(fù)蘇與科技引領(lǐng)

2024-12-27 08:28:44A股2025展望福特汽車將取消生產(chǎn)大型電動(dòng)SUV 轉(zhuǎn)向精益投資策略

2024-08-22 15:22:00福特汽車將取消生產(chǎn)大型電動(dòng)SUV全球經(jīng)濟(jì)波動(dòng)中如何應(yīng)對(duì)挑戰(zhàn)與把握機(jī)遇 解讀市場(chǎng)趨勢(shì)與投資策略

2024-11-05 19:38:34全球經(jīng)濟(jì)波動(dòng)中如何應(yīng)對(duì)挑戰(zhàn)與把握機(jī)遇社?;鹳?.68萬(wàn)億 年均收益率7.36%,,投資策略升級(jí)

2024-10-14 08:04:04社保基金賺1.68萬(wàn)億