存貸款利率有望下行 銀行降息潮再起

存貸款利率有望下行 銀行降息潮再起!降息大環(huán)境疊加存款定期化,,銀行負債端定價管理思路發(fā)生變化,。隨著政策利率中樞再次下調(diào),,存款利率仍有下行空間,,但調(diào)降節(jié)奏有望趨緩,。

近期,,數(shù)十家中小銀行宣布下調(diào)存款利率,,部分銀行長期限存款利率跌破2%,,進入“1時代”,。據(jù)統(tǒng)計,在多輪降息后,,一些地方銀行個別期限存款利率較三年前已“腰斬”,。以10萬元存款、5年存期計算,,現(xiàn)在存入后的利息不足2022年時的一半,。

伴隨本輪降息,不少銀行長短期存款利率出現(xiàn)倒掛,,如“存5年不如存3年,,甚至不如存1年”。這是凈息差收窄壓力下,,銀行加強負債端成本管理,、提高自身經(jīng)營穩(wěn)定性的表現(xiàn),也反映了對未來利率進一步下行趨勢的預(yù)判,。某全國性股份行零售業(yè)務(wù)條線經(jīng)理表示,,近年該行對存款增量業(yè)務(wù)考核中,一度加大了1年期以下定期存款的考核權(quán)重,,因為短期定存利率相對低,,銀行負債成本壓力更小。

未來,,存款利率或?qū)⒗^續(xù)下行,。5月8日,政策利率中樞再度下調(diào),,7天期逆回購操作利率由1.5%調(diào)整為1.4%,。在政策利率,、LPR(貸款市場報價利率)、銀行存款掛牌利率等傳導(dǎo)鏈條下,,疊加與理財比價,、與境外利率比價等綜合考量,存款利率仍有一定下行空間,,但幅度和節(jié)奏有望明顯趨緩,。

4月以來,多地地方銀行及民營銀行宣布下調(diào)存款利率,,包括新疆哈密市商業(yè)銀行,、山東聊城滬農(nóng)商村鎮(zhèn)銀行、山西清徐農(nóng)商銀行,、黑龍江海倫惠豐村鎮(zhèn)銀行等,。例如,聊城滬農(nóng)商村鎮(zhèn)銀行5月10日下調(diào)人民幣存款掛牌利率水平,,2年期,、3年期、5年期存款利率分別執(zhí)行1.89%,、1.98%,、1.98%,均比調(diào)整前下降約0.2個百分點,;清徐農(nóng)商銀行自4月27日起調(diào)整存款利率,,1年期、2年期,、3年期,、5年期整存整取定存利率分別為1.6%、1.7%,、1.9%,、1.9%。不過,,也有部分銀行調(diào)整后的長期存款利率仍在2%以上,。

對于這一輪存款降息,多家地方銀行客戶經(jīng)理表示是跟隨國家政策和行業(yè)步調(diào),。去年10月,,國有大行下調(diào)存款掛牌利率,拉開本輪降息序幕,,隨后許多全國性股份制銀行跟進,。拉長時間來看,國有銀行,、全國性股份行存款利率自2023年來已“五連降”,,一些地方銀行調(diào)整更為頻繁,。例如,哈密市商業(yè)銀行2022年底以來已八次調(diào)整存款利率,,福建華通銀行僅今年4月就三次下調(diào)存款利率,。

累積計算,一些地方銀行個別期限存款利率較2022年時已幾乎“腰斬”,。例如,,哈密市商業(yè)銀行5年期存款利率在2022年12月14日前是3.85%,今年5月8日調(diào)整后已降至1.85%,。以10萬元存款,、5年存期計算,2022年12月調(diào)整前存入每年利息有3850元,,5年后到期總利息為19250元,;而本次調(diào)整后存入,,每年利息僅1850元,,5年到期后總利息9250元,不足2022年時的一半,。

存款利率調(diào)整和貸款利率整體同頻,。近年來受LPR下調(diào)、存量房貸利率調(diào)整,、讓利實體經(jīng)濟等多重因素影響,,商業(yè)銀行凈息差持續(xù)收窄。存款利率調(diào)降是凈息差收窄壓力下,,銀行加強負債端成本管理的表現(xiàn),。光大證券金融業(yè)首席分析師王一峰表示,今年存款尤其定期存款規(guī)模增長較快,,銀行綜合負債成本相對偏高,,同時資產(chǎn)端有效需求不足,為了提高自身經(jīng)營的穩(wěn)健性,,銀行自發(fā)地對負債成本加強了控制,。

事實上,自2023年以來,,國內(nèi)銀行業(yè)存款定期化程度明顯加深,。中國銀行業(yè)協(xié)會此前公布的數(shù)據(jù)顯示,2023年存款增量97%來自定期存款,,定期存款增速在2024年上半年趨緩,。不過,目前新增存款中,,定期存款占比仍在高位,。據(jù)中國人民銀行官網(wǎng)披露的數(shù)據(jù)計算,,今年一季度,住戶存款規(guī)模達160.47萬億元,,較去年底增加9.22萬億元,,其中“定期及其他存款”增加7.96萬億元,占比86%,;“活期存款”增加1.26萬億元,,占比14%。

伴隨此輪存款利率調(diào)降,,許多銀行長短期存款利率倒掛,,“存5年不如存3年,甚至不如存1年”,。通常情況下,,存款期限越長,定期存款的利率相對越高,。然而,,多家地方銀行本次利率調(diào)整后,5年期存款和3年期存款利率倒掛,,出現(xiàn)中間價格“鼓肚子”的現(xiàn)象,。例如,上海華瑞銀行4月28日最新調(diào)整后,,3年期整存整取定期存款利率2.5%,,為各期限存款中最高,5年期整存整取定期存款利率為2.4%,;新疆庫爾勒富民村鎮(zhèn)銀行5月12日調(diào)整部分存款掛牌利率后,,甚至出現(xiàn)1年期存款利率(2%)高于5年期利率(1.95%)的極端現(xiàn)象。

對此,,王一峰分析稱,,這也是銀行相應(yīng)增強自身經(jīng)營穩(wěn)定性的表現(xiàn),同時反映出銀行自身精細化管理能力提升,,以及對未來存款價格的預(yù)期,,即認為價格還會降。蘇商銀行特約研究員薛洪言也表示,,銀行近期下調(diào)中長期存款利率并出現(xiàn)期限倒掛,,核心在于對未來利率下行趨勢的預(yù)判。當(dāng)前市場利率持續(xù)走低,,銀行資產(chǎn)端收益空間收窄,,凈息差壓力加劇。為緩解這一壓力,部分銀行通過主動降低長端負債成本來鎖定未來利息支出,,既反映了銀行對市場利率進一步下行的預(yù)期,,也體現(xiàn)了銀行負債定價管理的務(wù)實策略。

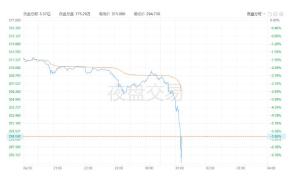

近日政策利率中樞再度下調(diào),。5月8日,,年內(nèi)首次降息落地,政策利率7天期逆回購操作利率由1.5%調(diào)整為1.4%,,下降0.1個百分點,。央行行長潘功勝在降息前一天的國新辦發(fā)布會上表示,下調(diào)政策利率0.1個百分點,,預(yù)計將帶動LPR同步下行約0.1個百分點,,同時將通過利率自律機制引導(dǎo)商業(yè)銀行相應(yīng)下調(diào)存款利率。

OMO(以7天期逆回購操作為代表的公開市場操作),、LPR和銀行存款掛牌利率是一整個聯(lián)動機制,。預(yù)計大中型銀行定期存款利率平行下調(diào)的概率大。當(dāng)前大中型銀行3年期定存的掛牌利率普遍是1.5%,,和7天期逆回購操作利率一致,,因此預(yù)計3年期定存掛牌利率也會調(diào)整0.1個百分點,是一種“適應(yīng)性下調(diào)”,。如果下調(diào)幅度更大,,可能導(dǎo)致存款資金流向理財或資管產(chǎn)品,。

從當(dāng)前銀行付息成本看,,銀行體系當(dāng)前的存款綜合付息成本還較高,掛牌利率之外,,部分優(yōu)質(zhì)客戶可以購買大額存單等利率更高的存款產(chǎn)品,,所以銀行實際付息率不算太低。多家地方行客戶經(jīng)理也介紹稱,,對大額存款用戶有更高利率的產(chǎn)品,。例如一家銀行推出“甜蜜存”產(chǎn)品,起存額10萬元,,需提前預(yù)約并線上購入,,2年期利率可達2.1%,高于該行掛牌利率1.6%,,也高于5年期定存掛牌利率1.85%,。

此外,還需關(guān)注貸款定價,。當(dāng)前企業(yè)貸款定價在3.3%,,按揭貸款定價也已經(jīng)降至3.1%,銀行的息差壓力較大。不只是貸款利率變化,,未來的存款利率調(diào)整還要統(tǒng)籌考慮幾個因素,。一是貸款定價下階段的走勢,以及該走勢所反映的實體經(jīng)濟信貸需求,;二是銀行自身經(jīng)營體系的穩(wěn)定性,;三是存款利率與理財?shù)谋葍r、與境外利率的比價,、對匯率的影響等,。此外還有存款定期化程度的改善,綜合各方面影響,,再統(tǒng)籌考慮存款利率下降的空間,。

在薛洪言看來,從趨勢看,,存款利率仍有一定下行空間,,但幅度和節(jié)奏有望明顯趨緩。政策層面,,2025年貨幣政策定調(diào)“適度寬松”,,近期已調(diào)降政策利率10個基點,預(yù)計將帶動新一輪存款降息,。向前看,,一方面,中美關(guān)稅談判出現(xiàn)重大實質(zhì)性進展,,短期繼續(xù)降息的必要性下降,;另一方面,存款利率已處于低位,,繼續(xù)大幅下調(diào)可能加速存款搬家,,影響銀行負債端的穩(wěn)定性。因此,,未來存款利率調(diào)整更可能以“小步緩降”為主,,國有大行率先調(diào)整,中小銀行階梯式跟進,,且調(diào)整重點有望轉(zhuǎn)向3個月至1年期的短期產(chǎn)品,。

在降息環(huán)境下,調(diào)降存款利率是銀行維持息差穩(wěn)定性的主要手段,。不過,,考慮到存款利率已處于低位,未來靠存款降息來穩(wěn)定息差的空間收窄,,銀行需在降低實體經(jīng)濟融資成本和維持自身盈利能力之間尋找平衡,。對此,,銀行需進一步探索差異化定價(如對優(yōu)質(zhì)客戶提供略高利率)和多元化負債來源(如發(fā)行專項金融債),以緩解息差壓力,。

相關(guān)新聞

2025年房貸利率有望進一步下降 政策利率下行預(yù)期增強

1月1日,,“房貸族”的存量房貸利率迎來下調(diào),調(diào)整幅度高達60個基點,。貸款合同為貸款市場報價利率LPR-30BP的商業(yè)貸款,,房貸利率下調(diào)至3.3%

2025-01-02 11:50:332025年房貸利率有望進一步下降消費貸利率降至新低 銀行競爭激烈利率下行

2025-03-19 11:41:57消費貸利率降至新低存貸款利率罕見同日下調(diào) 多家銀行跟進調(diào)整

2025-05-20 16:13:17存貸款利率罕見同日下調(diào)同業(yè)存單供需兩旺 利率下行趨勢明顯

2024-12-05 14:50:05同業(yè)存單供需兩旺銀行間利率債集體大漲 收益率大幅下行

2025-04-03 12:17:39銀行間利率債集體大漲利率下行,居民傾向于更多消費和投資

2025-05-21 13:53:02利率下行