央行最新動作再次提振人民幣 發(fā)行離岸央票穩(wěn)匯率

中國人民銀行近期的舉措再次提振了人民幣。1月9日,,人民銀行宣布將于2025年1月15日在香港金融管理局債務(wù)工具中央結(jié)算系統(tǒng)(CMU)債券投標(biāo)平臺招標(biāo)發(fā)行第一期中央銀行票據(jù),。這期票據(jù)期限為6個月(182天),為固定利率附息債券,,到期還本付息,,發(fā)行量為人民幣600億元,,起息日為2025年1月17日,到期日為2025年7月18日,,如遇節(jié)假日則順延,。

該票據(jù)面值為人民幣100元,采用荷蘭式招標(biāo)方式發(fā)行,,招標(biāo)標(biāo)的為利率,。此舉旨在豐富香港高信用等級人民幣金融產(chǎn)品,完善香港人民幣收益率曲線,,并通過回籠資金來收緊市場流動性,。

央行票據(jù)是人民銀行在市場上發(fā)行的一種短期債務(wù)工具,具有調(diào)節(jié)離岸市場人民幣流動性的效果,。在香港離岸市場發(fā)行人民幣央行票據(jù)不僅有助于調(diào)節(jié)離岸市場人民幣流動性,,還能推動人民幣國際化。東方金誠首席宏觀分析師王青認(rèn)為,,此次大規(guī)模發(fā)行央行票據(jù)會在一定程度上收緊離岸人民幣流動性,,釋放穩(wěn)匯率信號,遏制近期離岸人民幣貶值勢頭,,防止短期內(nèi)人民幣貶值預(yù)期過度聚集,。

事實上,通過發(fā)行央票等方式調(diào)控離岸市場人民幣流動性已成為監(jiān)管層常態(tài)化的匯市調(diào)控政策工具,。中信證券首席經(jīng)濟(jì)學(xué)家明明也表示,,發(fā)行不同期限的離岸央票既能夠完善香港市場的人民幣債券收益率曲線,又可以在一定程度上回收離岸人民幣流動性,、穩(wěn)定匯率市場預(yù)期,。

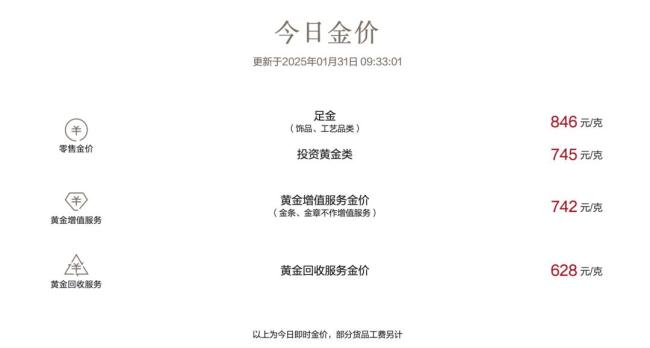

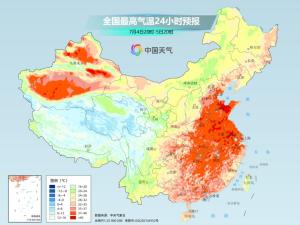

近期人民幣波動幅度有所加大,1月3日在岸人民幣跌破7.3,,引發(fā)市場關(guān)注,。總體上看,,在國內(nèi)經(jīng)濟(jì)基本面較為穩(wěn)定的背景下,,美元指數(shù)波動成為牽動人民幣匯率走勢的主要因素。然而,,在600億元央行票據(jù)發(fā)行消息公布后,,離岸人民幣呈升值走勢,截至1月9日14時51分,,離岸人民幣最新報7.3503,,日內(nèi)升值0.05%,;在岸人民幣對美元匯率為7.3316,。

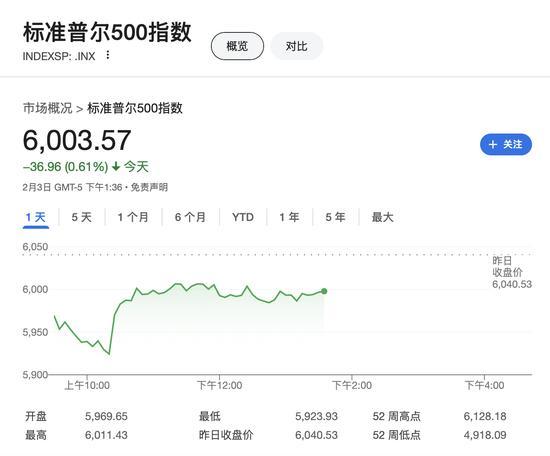

展望2025年,,美元指數(shù)或維持高中樞,潛在的美國對華加征關(guān)稅等外部擾動可能是人民幣匯率最大的風(fēng)險因素,。但這些因素也可能存在預(yù)期差,,例如美國對華加征關(guān)稅的幅度和節(jié)奏或不及預(yù)期,中美積極展開經(jīng)貿(mào)磋商以有效緩和市場情緒等,,這些都可能階段性支撐人民幣匯率表現(xiàn),。此外,今年基本面因素仍有望托底人民幣匯率,,國際收支總體穩(wěn)定,,貿(mào)易結(jié)構(gòu)和區(qū)域不斷優(yōu)化,對匯率形成支持,。國內(nèi)政策更加積極,,財政政策加大力度,貨幣政策適度寬松共同助力基本面修復(fù)回升,,進(jìn)而對人民幣匯率形成一定支撐,。

人民銀行當(dāng)前仍有豐富的政策工具儲備以應(yīng)對人民幣匯率大幅波動,,包括穩(wěn)定中間價報價,、增發(fā)離岸央票、穩(wěn)定遠(yuǎn)期匯率以吸引外資持債等,。王青判斷,2025年人民幣匯率彈性趨于加大,,貶值容忍度也會有所提高,,但會繼續(xù)圍繞合理均衡水平雙向波動。如果未來出現(xiàn)人民幣匯率背離基本面的急漲急跌情況,,監(jiān)管層將及時采取措施,,如強(qiáng)化在岸市場人民幣中間價調(diào)控、適度調(diào)節(jié)離岸市場人民幣流動性等,。歷史表明,,這些政策工具能夠有效引導(dǎo)市場預(yù)期、防范匯率超調(diào)風(fēng)險,。

相關(guān)新聞

重磅,!央行、外匯局最新調(diào)整,,即日實施,!人民幣利好再升級

2025-01-13 11:00:02人民幣利好再升級離岸人民幣日內(nèi)漲超800點 市場情緒提振

離岸人民幣兌美元盤中大漲觸及7.26關(guān)口,,日內(nèi)漲超800點。恒指期貨夜盤收漲1.58%,報20278點,,高水352點,。富時中國A50期指連續(xù)夜盤收漲1.02%

2025-01-21 07:09:24離岸人民幣日內(nèi)漲超800點突然拉升!央行大動作 市場積極響應(yīng)

2024-11-25 13:14:00突然拉升,!央行大動作降息提振經(jīng)濟(jì)預(yù)期:央行舉措助力實體復(fù)蘇

2024-07-22 09:55:46降息央行:前七個月人民幣存款增加10.66萬億元

2024-08-14 10:19:11央行:前七個月人民幣存款增加10.66萬億元央行最新出手,,釋放什么信號?

2024-08-29 13:53:40央行最新出手