房貸“返點”的隱秘生意:有貸100萬元能返1萬元,有給貸款人折現(xiàn)金塊——樓市降溫下的灰色鏈條

購房者們在社交平臺上熱烈討論著如何節(jié)省房貸成本,,他們透露了一種稱為“房貸返點”的策略,。這種做法涉及與部分銀行及房產(chǎn)中介的合作,其中銀行在房貸發(fā)放后,,會按一定比例回饋給中介或直接給購房者作為“返點”,,金額可達數(shù)千元。近期,,這類現(xiàn)象再次引起關注,。

據(jù)一項調(diào)查,不同地區(qū),、銀行及時間點的“返點”比例各異,,季末時尤為高漲。今年7月末至8月初期間,,調(diào)研發(fā)現(xiàn)的銀行“返點”比率在0.5%至0.9%之間波動,。有實例顯示,上海一位名為小敏的購房者通過直接與某城商行合作,,在貸款成功發(fā)放后獲得了0.6%的返點,。該行的貸款經(jīng)理透露,返點比例每個季度調(diào)整,,主要依據(jù)銀行的業(yè)績目標和費用預算,,且更傾向于服務二手房購買者。

房貸“返點”實質(zhì)上是一種銀行為爭奪市場份額而給予房貸中介的傭金,,傳統(tǒng)上并不直接惠及消費者,。然而,隨著購房者繞過中介直接與銀行對接的情況增多,,這一現(xiàn)象逐漸被公眾所知,。

與此同時,一些第三方機構(gòu)也試圖參與其中,,在社交平臺積極招攬房貸返點業(yè)務,,承諾提供不同銀行的資源,返點比例從0.5%至0.9%不等,,并保證整個貸款流程正規(guī)透明,。不過,,這些機構(gòu)對于簽訂正式合同的態(tài)度各異,有的表示可以簽署并蓋章,,有的則不能,。

銀行之所以采取這種看似虧本的策略,部分原因是將自身的業(yè)績獎勵轉(zhuǎn)為吸引客戶的補貼,,尤其是在房地產(chǎn)市場買方占優(yōu),,按揭貸款成為優(yōu)質(zhì)資產(chǎn)的情況下,銀行更愿意投入營銷費用來爭取客戶,,特別是在季度末或年末的關鍵節(jié)點,。

然而,房貸“返點”現(xiàn)象也引發(fā)了行業(yè)組織的關注,。有地方銀行業(yè)協(xié)會倡議禁止此類行為,,以維護公平競爭秩序,并明確指出銀行不得以任何形式向相關機構(gòu)或個人支付傭金或變相利益,。

法律專家警告,,房貸“返點”可能導致貸款市場報價不透明,破壞正常競爭環(huán)境,,增加銀行成本,,并可能誤導消費者做出不利于自己的選擇。因此,,建議通過強化監(jiān)管,、完善法律以及提升銀行自律等手段,促進房貸市場的健康發(fā)展,。

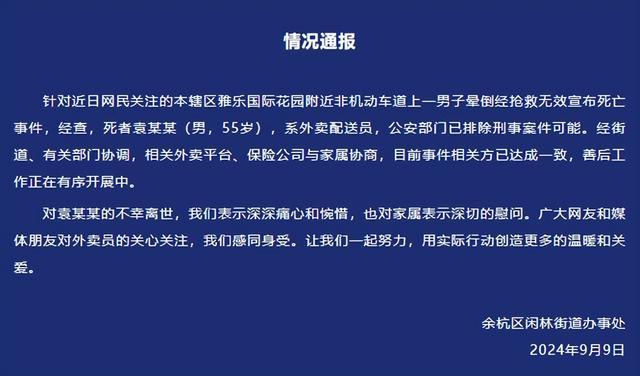

相關新聞

貸100萬最高返9000,房貸“返點”隱秘生意游走灰色地帶

2024-08-02 08:03:24貸100萬最高返9000房貸“返點”潛規(guī)則抬頭,,北京有銀行“返點”金額1%以上 銀行業(yè)績承壓之下的隱秘角落

2024-07-18 08:46:32房貸“返點”潛規(guī)則抬頭買房貸款100萬最高返8000元現(xiàn)金 房貸返點卷土重來

2024-07-24 10:23:40買房貸款100萬最高返8000元現(xiàn)金隱秘的房貸返點:多地中介暗中拉客,,最高返現(xiàn)達0.8%

2024-07-24 11:48:04隱秘的房貸返點:多地中介暗中拉客北京100萬房貸30年少還11.25萬元 房貸新政促市場平穩(wěn)

2024-06-26 21:51:09北京100萬房貸30年少還11.25萬元100萬元房貸30年減少2.1萬 LPR下調(diào)助力減負置業(yè)

7月22日,中國人民銀行公布最新貸款市場報價利率(LPR):1年期為3.35%,,較上月下降10個基點,;5年期以上為3.85%,同樣下降10個基點,。此LPR有效期至下次發(fā)布前

2024-07-22 10:25:18100萬元房貸30年減少2.1萬