金價再漲如何以正確姿勢上車(6)

06

黃金的總需求依然強勁

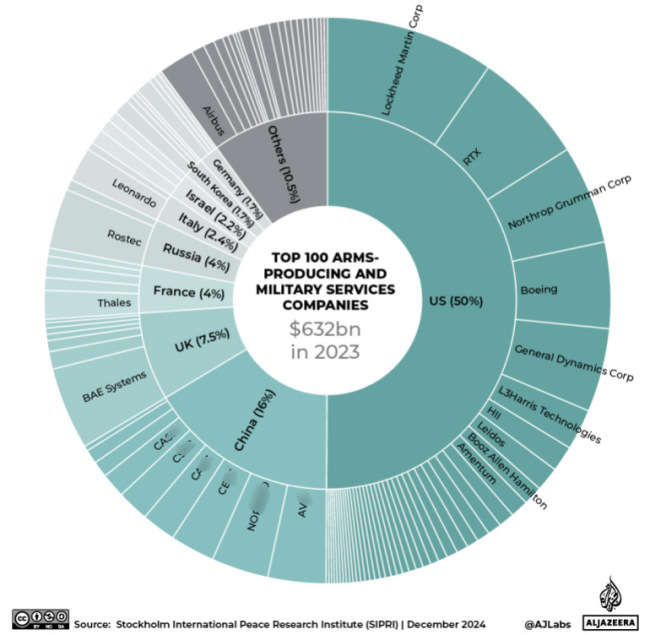

全景網(wǎng):一方面,,黃金價格屢創(chuàng)新高,,但另一方面,黃金的投資需求是缺席的,。數(shù)據(jù)顯示,,2009年一季度、2010年二季度,、2016年一季度黃金投資需求都超過600噸,但這一輪黃金上漲行情中,,投資需求才300噸左右,。此外,不少外資巨頭在上半年拋售了手中的黃金ETF份額,。為什么會出現(xiàn)這種現(xiàn)象,?

王祥:黃金的投資需求可以分成兩種:一是黃金實物投資,二是黃金的衍生品和金融工具投資,。對于黃金實物投資,,今年包括中國的黃金消費有所下降,因為價格升高了,,原料金的金價已經(jīng)在本輪上漲過程中處于較高位置,,金店的溢價更高,所以國內(nèi)實物金的消費出現(xiàn)下降,。根據(jù)統(tǒng)計局數(shù)據(jù),,上半年國內(nèi)黃金實物的消費量下降了5.8%,。對于黃金衍生品和金融工具投資,今年國內(nèi)的黃金ETF規(guī)模出現(xiàn)快速增長,,幾個主流的黃金ETF份額都出現(xiàn)了50%以上的增幅,,黃金投資熱情較高。

歷史上,,如果把黃金現(xiàn)貨需求和衍生品需求放一起,,看總的投資需求變化,雖然2010年和2016年的投資需求單季基本上都有五六百噸,,但當時央行的購買量非常低,,基本一個季度50噸左右,而今年在資產(chǎn)管理機構單季投資需求300噸的情況下,,同期單季的央行增持也接近300噸,。所以,需求端的確實一定程度上由央行的購買量來填補,,這就是需求端的缺失,。

從實際利率的角度看,因為過往幾年美國處在不斷加息的環(huán)境中,,黃金的實際利率不斷抬升,,黃金偏向于不利的局面,北美的黃金期貨從2022年下半年開始不斷流出,,盡管價格一直在上漲,,但這種流出被全球央行的購買量覆蓋了。而從今年7月份開始,,北美的黃金期貨重新轉為流入,,這和美聯(lián)儲降息確定性的增強有客觀的聯(lián)系,且降息落地之后,,無風險收益的回報率也在下降,,更多的資金開始重新關注黃金資產(chǎn)。

相關新聞

銀價飆漲已全面超越金價,普通人上車白銀靠譜嗎,?

2024-05-30 15:18:05銀價飆漲已全面超越金價國際油價,,漲!金價,,漲,!什么情況?

2024-08-08 11:28:37國際油價金價又發(fā)瘋,!首飾金價漲至758元每克

9月12日晚間,現(xiàn)貨黃金持續(xù)走高,,盤中刷新歷史新高至2560.12美元/盎司,。截至收盤,現(xiàn)貨黃金漲1.88%,,報2558.485美元/盎司,,刷新歷史收盤高位。

2024-09-13 17:12:52金價又發(fā)瘋,!首飾金價漲至758元每克金價跳水,,“變現(xiàn)”還是“上車”?專家:長線仍看漲

近期,,國際黃金市場經(jīng)歷了一波顯著波動,,金價在短時間內(nèi)出現(xiàn)了罕見的下滑現(xiàn)象,引發(fā)市場關注

2024-06-11 09:07:40金價跳水金價,,漲,!油價,漲,!全球經(jīng)濟迎來新波動,?

2024-08-24 13:09:11金價行業(yè)內(nèi)預計金價一年內(nèi)將再漲10% 有望創(chuàng)歷史新高

2024-10-17 01:21:00行業(yè)內(nèi)預計金價一年內(nèi)將再漲10%