最新消息!業(yè)內解析A股本輪階段性調整

11月13日以來,,A股經(jīng)歷階段性調整,,各指數(shù)與行業(yè)板塊呈現(xiàn)普跌態(tài)勢,市場整體觀望情緒加重,。怎么看待本輪調整,?年末策略和行業(yè)配置如何進行?

從結構上看,,本輪調整具有以下幾大特征:

第一,,“杠鈴兩端”的大盤和微盤相對占優(yōu),中小盤明顯承壓,。分大小盤來看,,11月13日至11月22日市場調整期間(下同),大盤價值,、上證50為代表的大盤指數(shù)跌幅較小,,分別為-2.3%、-4.1%,;同時,,因處于總量政策真空期,疊加量能雖有下修但仍偏充裕,,題材交易相對活躍,,期間萬得微盤指數(shù)也僅下跌3.9%;與此同時,,中小盤走弱明顯,,中證500、中證1000期間漲跌幅分別為-8.2%,、-7.1%,。

第二,,雙創(chuàng)板塊表現(xiàn)較弱,紅利風格防御屬性突出,。從指數(shù)風格來看,,本輪調整期間創(chuàng)業(yè)板指領跌,科創(chuàng)50跌幅也較深,,分別為-9.0%,、-7.7%;中證紅利得益于防御屬性相對扛跌,,僅回落2%,。

第三,從行業(yè)來看,,銀行,、石油石化、煤炭等紅利/順周期藍籌板塊表現(xiàn)堅挺,。隨著市場風險偏好的降溫,,疊加市值管理文件催化,銀行,、石油石化,、煤炭、公用事業(yè)等紅利板塊較為穩(wěn)健,,期間漲跌幅分別為-0.8%,、-1.4%、-1.5%,、-2.7%,。國防軍工、電子等成長行業(yè)跌幅居前,,接近-10%,。

本輪調整特征的形成有以下幾點原因:

第一,幾類資產(chǎn)的背離:A股與匯率,、港股,、商品,以及A股內部大小盤的背離

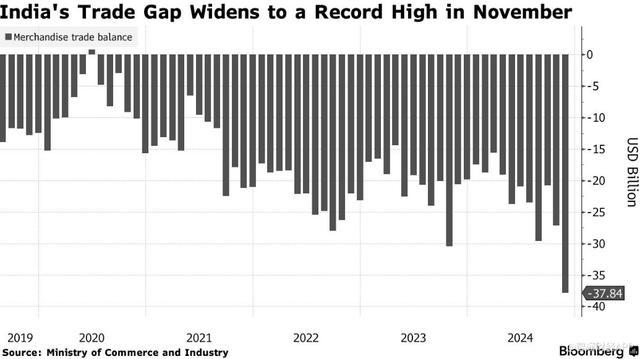

我們在報告《如何看當前A股和幾類資產(chǎn)的背離及產(chǎn)業(yè)趨勢交易,?》中提出,,近期A股市場走弱的核心原因在于幾類資產(chǎn)的背離。具體而言,,自10月中旬以來,,A股一度向上突破,表現(xiàn)強勁;而人民幣匯率,、港股及大宗商品等其他資產(chǎn)卻普遍承壓:匯率持續(xù)貶值,,港股震蕩整固,黑色系及全球定價商品價格下挫,。同時,,A股內部呈現(xiàn)“風格蹺蹺板”特征,大小盤分化明顯,。這種資產(chǎn)間的背離狀態(tài),,反映出各類資產(chǎn)背后定價邏輯的差異,A股上漲主要基于市場風偏改善下的流動性邏輯,,匯率和港股更多受到強美元的壓制,,商品市場則在表達基本面“弱現(xiàn)實”。

相關新聞

業(yè)內:A股近期調整的性質是什么 短期不利因素集中爆發(fā)

2024-11-16 16:50:16業(yè)內:A股近期調整的性質是什么A股緣何失守3400點 三大原因解析市場調整

市場午后持續(xù)調整,三大指數(shù)尾盤均跌超2%,,滬指失守3400點關口,。截至收盤,上證指數(shù)跌2.01%,,深成指跌2.23%,,創(chuàng)業(yè)板指跌2.48%

2024-12-14 10:22:24A股緣何失守3400點如何理解近期A股的縮量調整 三點原因解析

11月中旬以來,,A股經(jīng)歷了一輪縮量調整,投資者關注調整的原因,、后續(xù)行情的空間及關注點

2024-11-25 11:50:00如何理解近期A股的縮量調整業(yè)內:A股后續(xù)波動幅度可能會降低,,投資者策略調整成焦點

2024-10-11 20:22:14業(yè)內:A股后續(xù)波動幅度可能會降低東風本田回應裁員 企業(yè)戰(zhàn)略轉型的階段性調整

2024-09-10 18:19:31東風本田回應裁員業(yè)內:A股市場正處于巨變階段

2024-08-02 08:07:52業(yè)內:A股市場正處于巨變階段