大類資產(chǎn)或迎來較大分化 特朗普政策影響市場走勢

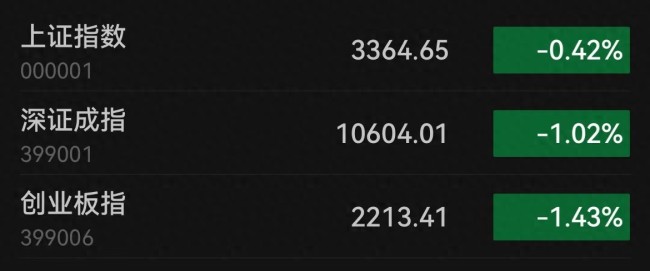

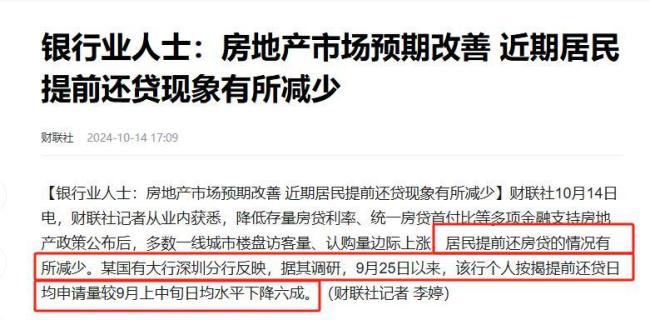

特朗普當選美國總統(tǒng)等事件將對全球市場產(chǎn)生重要影響,,投資者需重新評估各類資產(chǎn)的前景。多家基金公司認為,,特朗普的政策主張可能對美股起到一定作用,,但對中國資產(chǎn)難以產(chǎn)生持續(xù)性影響,A股長期表現(xiàn)仍由國內(nèi)經(jīng)濟基本面和政策決定,。

特朗普當選或利好美股、美元和比特幣,利空美債和商品,。長城基金預(yù)計,特朗普政府將推出企業(yè)減稅等經(jīng)濟刺激措施,,美股特別是傳統(tǒng)化石能源行業(yè),、軍工行業(yè)和科技行業(yè)將會受益。浦銀安盛基金國際業(yè)務(wù)部副總監(jiān)俞瑾指出,,減稅有助于美國經(jīng)濟增長和企業(yè)盈利,,支持美股上漲,尤其利好傳統(tǒng)能源,、制造業(yè)回流相關(guān)行業(yè)如工業(yè)自動化、建筑,、AI及半導體生產(chǎn)等,。華寶基金表示,如果共和黨控制參眾兩院,,市場將迎來強勁的“特朗普交易”,,美股,、美元指數(shù)、美債收益率,、數(shù)字貨幣都可能上行,,美股中小盤在減稅預(yù)期下走勢可能好于大盤股。匯豐晉信基金QDII多元資產(chǎn)投資經(jīng)理何思遙提醒,,短期情緒較亢奮,,但要警惕美債收益率上行過多對美股估值造成的壓力。

美債方面,,長城基金分析,財政前景存在不確定性,,美聯(lián)儲降息計劃受到干擾,,貿(mào)易政策和減稅措施可能會加劇通脹風險,。在這種情況下,短期債券可能會從美聯(lián)儲適度降息中受益,,而長端利率由于財政擴張導致的赤字增加和二次通脹面臨上升壓力。一旦收益率上升,,長期債券的配置價值反而可能增加。大宗商品市場方面,,摩根資產(chǎn)管理認為,如果全球經(jīng)濟增長放緩,,油價在需求側(cè)可能面臨壓力,,特朗普對傳統(tǒng)能源的支持政策可能推升美國原油產(chǎn)出,進而壓制油價,。黃金方面,,鑫元基金認為,短期可能有利多出盡的情況,,但中長期看特朗普加征關(guān)稅可能加劇逆全球化進程,,提高財政赤字等政策將影響美元信用,提高投資者對美國通脹的預(yù)期,,因此看好中長期黃金的配置價值,。美元方面,長城基金指出,短期內(nèi)可能出現(xiàn)強美元狀態(tài),,但特朗普削弱美聯(lián)儲獨立性的政治傾向可能會損害美元信用,,對美元是利空。

相關(guān)新聞

美國大類資產(chǎn)ETF收盤多數(shù)下跌 科技股逆勢上漲

2024-11-01 11:45:00美國大類資產(chǎn)ETF收盤多數(shù)下跌美聯(lián)儲降息如何影響大類資產(chǎn)表現(xiàn) 從貴金屬到股市,,資產(chǎn)表現(xiàn)何去何從,?

2024-09-14 17:14:50美聯(lián)儲降息如何影響大類資產(chǎn)表現(xiàn)美聯(lián)儲降息后大類資產(chǎn)如何表現(xiàn) 全球市場新動向解析

2024-09-20 20:08:12美聯(lián)儲降息后大類資產(chǎn)如何表現(xiàn)美國大類資產(chǎn)ETF收盤多數(shù)下跌 房地產(chǎn)獨漲,,黃金、日元走弱

2024-10-01 23:27:25美國大類資產(chǎn)ETF收盤多數(shù)下跌A股,,高股息資產(chǎn)表現(xiàn)搶眼,!機構(gòu):行情或?qū)⒎只?/a>

2024-10-11 14:07:32A股大模型企業(yè)分化 算力成買方市場 AI產(chǎn)業(yè)迎來轉(zhuǎn)折點

2024-10-13 02:57:00大模型企業(yè)分化