經(jīng)濟(jì)學(xué)家:華爾街對(duì)黃金一無(wú)所知 礦業(yè)股被低估機(jī)會(huì)

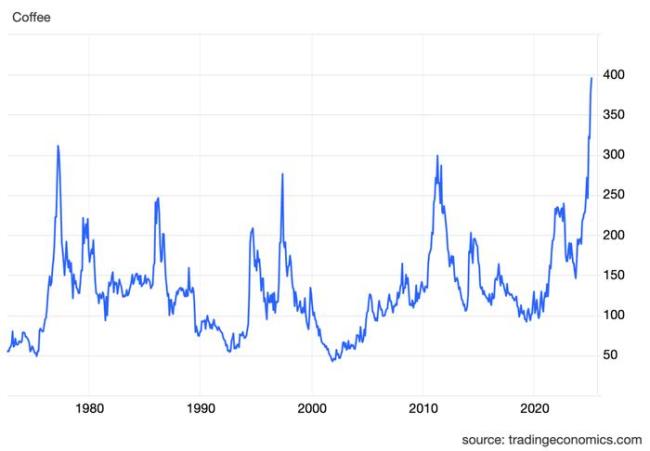

貴金屬網(wǎng)站SchiffGold.com指出,雖然人們可能認(rèn)為實(shí)物黃金的價(jià)格和黃金礦業(yè)股票的表現(xiàn)應(yīng)該同步波動(dòng),,但實(shí)際情況并非總是如此,。比如現(xiàn)在,盡管實(shí)物黃金價(jià)格飆升,,黃金礦業(yè)股票卻持平甚至下跌。這種現(xiàn)象背后有多種原因,,有時(shí)也意味著一個(gè)買(mǎi)入機(jī)會(huì),。

以2000年至2011年為例,期間包括2008年的金融危機(jī),。實(shí)物黃金價(jià)格上漲超過(guò)500%,,而黃金礦業(yè)股在同一時(shí)期的回報(bào)率接近700%。在牛市期間,,黃金生產(chǎn)成本的上漲速度慢于每盎司金條的價(jià)值增長(zhǎng),,礦企可以利用這一優(yōu)勢(shì)。

然而,,即使金價(jià)上漲,,市場(chǎng)因素也可能導(dǎo)致金礦股短期內(nèi)表現(xiàn)不佳。但這通常不會(huì)持續(xù)太久,。金礦股不能完全替代實(shí)物黃金,,因?yàn)樗鼈儾皇秦泿哦枪善薄2贿^(guò),,作為多元化投資組合的一部分,,知名經(jīng)濟(jì)學(xué)家彼得·希夫建議將部分資本分配給金礦公司,特別是在它們被低估時(shí),。

例如,,金羅斯黃金公司的股價(jià)上周下跌約7%,僅因分析師高估了預(yù)期,,導(dǎo)致其未能達(dá)到預(yù)期收益,。盡管實(shí)際收益增長(zhǎng)了82%,市場(chǎng)反應(yīng)仍過(guò)度,。

通脹壓力,、價(jià)格上漲、勞動(dòng)力短缺,、法律問(wèn)題等都可能在黃金繁榮的同時(shí)拖累礦業(yè)股票,。巴里克黃金公司在2024年因與當(dāng)局就新采礦法的爭(zhēng)議,關(guān)閉了位于馬里的一個(gè)礦場(chǎng),,不得不調(diào)整2025年的產(chǎn)量預(yù)測(cè),。這些地緣政治風(fēng)險(xiǎn)會(huì)擾亂生產(chǎn)并對(duì)投資者信心產(chǎn)生負(fù)面影響,,導(dǎo)致股價(jià)下跌,即便金價(jià)上漲,。

黃金股還可能因投資者對(duì)金銀價(jià)差的反應(yīng)而下跌,。目前金銀比約為90,投資者可能正在平倉(cāng)以獲利或止損,。彼得·希夫表示,,盡管黃金價(jià)格下跌近40美元,但黃金礦業(yè)股沒(méi)有理由隨之下降,。大多數(shù)黃金股即使價(jià)格翻倍也會(huì)顯得便宜,,部分下跌可能是由于黃金/白銀價(jià)差的平倉(cāng)。

另一個(gè)問(wèn)題是華爾街分析師在理解和正確建模黃金及黃金礦業(yè)公司方面的能力不足,。預(yù)測(cè)這些礦業(yè)公司的收益需要預(yù)測(cè)黃金本身的價(jià)格,。美聯(lián)儲(chǔ)并未掌控局面,隨著貨幣供應(yīng)擴(kuò)張,,通脹上升,,黃金將進(jìn)一步上漲。但華爾街對(duì)黃金缺乏信心,,影響了礦業(yè)股票的估值。

無(wú)論何時(shí)華爾街和散戶投資者意識(shí)到這一點(diǎn),,黃金仍然是無(wú)可爭(zhēng)議的避險(xiǎn)資產(chǎn),,尤其是在高通脹和量化寬松的情況下。硬通貨永遠(yuǎn)不會(huì)改變,。鑒于金礦股在某些時(shí)間段內(nèi)的表現(xiàn)可能超過(guò)黃金,,并且在最近一輪牛市中存在被低估的情況,在金價(jià)有望突破3000美元之際,,將投資分散到一組表現(xiàn)優(yōu)異的礦業(yè)公司是一個(gè)值得考慮的舉措,。

相關(guān)新聞

經(jīng)濟(jì)學(xué)家解讀金磚機(jī)制的吸引力 推動(dòng)南南合作與發(fā)展

2024-10-20 18:26:00經(jīng)濟(jì)學(xué)家解讀金磚機(jī)制的吸引力波蘭經(jīng)濟(jì)學(xué)家:歐盟應(yīng)停止貿(mào)易戰(zhàn),呼吁協(xié)商共贏

2024-10-10 15:23:00波蘭經(jīng)濟(jì)學(xué)家:歐盟應(yīng)停止貿(mào)易戰(zhàn)經(jīng)濟(jì)學(xué)家稱(chēng)黃金適合個(gè)人投資 A股三大投資機(jī)會(huì)解析

2025-02-13 14:50:32經(jīng)濟(jì)學(xué)家稱(chēng)黃金適合個(gè)人投資經(jīng)濟(jì)學(xué)家建議提升農(nóng)村養(yǎng)老金 促進(jìn)居民增收減負(fù)

2025-01-05 17:30:07經(jīng)濟(jì)學(xué)家建議提升農(nóng)村養(yǎng)老金日本經(jīng)濟(jì)2025年第一季度料增長(zhǎng)0.4% 經(jīng)濟(jì)學(xué)家最新預(yù)測(cè)

2025-03-17 11:40:59日本經(jīng)濟(jì)2025年第一季度料增長(zhǎng)094位經(jīng)濟(jì)學(xué)家稱(chēng)美聯(lián)儲(chǔ)將降息 符合市場(chǎng)預(yù)期

2024-11-21 09:00:3994位經(jīng)濟(jì)學(xué)家稱(chēng)美聯(lián)儲(chǔ)將降息