倫敦掀起黃金擠兌風潮,會否拉響流動性警報 市場自發(fā)調(diào)整供求

倫敦掀起黃金擠兌風潮,,會否拉響流動性警報 市場自發(fā)調(diào)整供求,!過去兩個月,倫敦飛往紐約的乘客無意間參與了一場黃金的“高空交易”,。交易員們從倫敦金庫和瑞士黃金精煉廠提取黃金,,通過空運將其送往大西洋彼岸。隨著紐約黃金期貨進入集中交割期,,這場跨大西洋空運的細節(jié)逐漸浮出水面,。

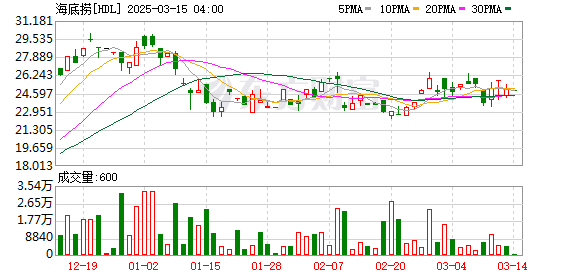

紐約商品交易所(COMEX)數(shù)據(jù)顯示,,2月25日,,COMEX 2502黃金合約交割量約為12.5萬盎司,2月以來累計交割量達760萬盎司,。通常情況下,,COMEX黃金每月交割量在10萬至30萬盎司左右。摩根大通的數(shù)據(jù)還顯示,,截至2月26日,,在過去一周內(nèi),黃金交易所交易基金(ETF)凈流入額高達45億美元,,其中39億美元流向全球最大黃金ETF GLD(SPDR Gold Shares),。過去四周,GLD凈流入額達42億美元,,在所有美國ETF中排名第二,。

這些數(shù)據(jù)不僅揭示了一場空運熱潮,更是一場持續(xù)兩個多月的黃金擠兌潮,。由于需求旺盛,,近期英格蘭銀行金庫提取黃金的等待時間從幾天增加到四周至八周。相比之下,,截至2月7日,,COMEX黃金庫存量升至1076噸,三個月漲幅達102%。

交易員的關(guān)注點集中在黃金市場的流動性危機上,。世界黃金協(xié)會數(shù)據(jù)顯示,,2025年,黃金周貸款年化利率已升至約10%,,此前為2%—3%,。不過,截至目前,,黃金隱含租賃利率,、紐約金期貨升水率等指標均已回落。

上善資本集團首席經(jīng)濟學家夏春表示,,在黃金市場,,全球央行不可能“印黃金”,因此本輪黃金市場的流動性緊張和逼倉行情需要靠市場供求的自發(fā)調(diào)整來解決,,供不應(yīng)求自然導(dǎo)致金價上漲,。但隨著特朗普“關(guān)稅交易”暫歇,黃金隱含租賃利率,、紐約金期貨升水率等指標回落,,本輪黃金逼倉行情和流動性危機可能告一段落。從盤面上看,,這為國際金市場帶來了一些多頭止盈的拋盤壓力,。

截至北京時間2月27日19時,紐約黃金期貨價格報2906.00美元/盎司,,較年初上漲約10%,。中國市場的黃金價格也水漲船高,滬金期貨主力合約收報677.0元/克,,年內(nèi)上漲近9%,。

特朗普贏得美國總統(tǒng)大選后不久,大量黃金開始涌入紐約,。投資者,、銀行、礦商和珠寶商在紐約商品交易所(COMEX)進行黃金合約交易,,這里是全球黃金交易的中心之一,。COMEX數(shù)據(jù)顯示,2024年11月至2025年2月,,紐約COMEX黃金庫存激增102%至1076噸,。幾個世紀以來,英國一直是實物黃金的首選購買地,,紐約和倫敦黃金市場的走勢基本一致,。但當這兩個市場出現(xiàn)價差時,,一切發(fā)生了變化。交易員知道他們可以把黃金空運到價格更高的地方賺取價差,。自2024年12月初以來,,倫敦市場每盎司金價約比紐約金價低20美元左右。1月,,這一價差超過60美元/盎司,。

銀行交易員是主要參與者,他們在倫敦持有金條,,將其借出以賺取回報,,最后在紐約出售黃金期貨。有交易員稱,,截至2月25日,,在紐約市場的COMEX黃金的交割賣家大多是國際投行的自營賬戶。在前期紐約和倫敦金價差走擴時,,他們將黃金運向紐約做套利交易,,并進行大量的實物交割和集中的自營賣盤。

摩根大通和匯豐銀行是這場跨大西洋市場交易中最重要的參與者,,負責清算黃金交易并在倫敦為其他銀行儲存實物黃金,。此外,市場參與者表示,,流入美國的黃金總量可能遠高于Comex所反映的數(shù)字,,因為可能還有額外的黃金運向銀行在紐約的私人金庫。

交易員表示,,紐約和倫敦之間迎來多年來最大規(guī)模的實物金條流動,,一大原因是為了避免特朗普可能征收的關(guān)稅,。據(jù)新華社報道,,特朗普2月26日表示,美方已決定對歐盟征收25%關(guān)稅,,并將“很快”宣布,。此前,他還表示有可能宣布對木材,、汽車,、半導(dǎo)體、芯片藥品等產(chǎn)品征收關(guān)稅,。但囤積黃金推力不止與關(guān)稅有關(guān),,地緣政治波動也加劇了投資者涌入黃金的趨勢。瑞銀財富管理投資總監(jiān)辦公室認為,,黃金作為保值和對沖工具的作用或難以改變,。未來幾個月,,關(guān)稅擔憂可能還會持續(xù),因為美國希望解決持續(xù)的貿(mào)易逆差和“不公平”的貿(mào)易行為,。此外,,俄烏沖突還未結(jié)束,中東的地緣政治局勢仍然緊張,。

這場黃金庫存遷移一度使黃金市場流動性緊張,。由于需求旺盛,從英格蘭銀行金庫提取黃金的等待時間已從幾日增加到四周至八周,。一位行業(yè)高管表示:“人們無法獲得黃金,,大量黃金已被運往紐約,其余的則滯留在隊列中,。倫敦黃金市場的流動性已經(jīng)減弱,。”

黃金貸款市場的表現(xiàn)也反映了倫敦黃金市場的緊缺,。世界黃金協(xié)會數(shù)據(jù)顯示,,2025年,黃金周貸款年化利率已升至約10%,,而此前為2%—3%,。不僅如此,在黃金精煉中心瑞士,,不少工廠受波及,。為滿足交割需求,瑞士精煉廠晝夜趕工,,將400盎司標準的金條改鑄為100盎司規(guī)格,。以Argor-Heraeus工廠為例,其企業(yè)產(chǎn)能利用率達98%,。

市場人士擔心此輪黃金市場流動性緊張是否會演變成2020年的危機,。當時,新冠疫情導(dǎo)致瑞士的精煉廠關(guān)閉,,航班停飛,。但從利率和價差指標來看,目前市場或許可以暫時松一口氣,。截至目前,,Comex的實物黃金合約較倫敦價格的溢價已回落至每盎司黃金10美元左右,此前兩者溢價一度高達60美元,。

不過,,在不少市場人士看來,黃金供給彈性較弱,,在投資者和全球央行需求較旺背景下,,未來黃金市場仍有流動性緊張的風險,。當下全球供應(yīng)鏈沒有問題,但特朗普第二任期的關(guān)稅政策是個麻煩,。如果特朗普宣布全面加征關(guān)稅,,甚至包括對貴金屬征稅,考慮關(guān)稅成本后,,紐約金價確實會比倫敦金價更貴,,白銀也同樣如此。在全球央行不可能“印黃金”的情況下,,未來黃金市場的流動性還是要靠市場供求的自發(fā)調(diào)整來解決,,供不應(yīng)求金價自然上漲。

從需求端來看,,西方投資者對黃金投資重拾興趣,。摩根大通數(shù)據(jù)顯示,截至2月26日,,在過去一周,,黃金交易所交易基金(ETF)凈流入額高達45億美元,其中39億美元流向全球最大黃金ETF GLD(SPDR Gold Shares),。從央行需求來看,,世界黃金協(xié)會數(shù)據(jù)顯示,2024年,,全球央行年度購金總量高達1045噸,,購金量連續(xù)第三年超1000噸。高盛預(yù)計,,未來全球央行黃金需求將升至50噸/月,,此前估計為41噸/月。高盛還稱,,如果包括關(guān)稅在內(nèi)的經(jīng)濟政策不確定性持續(xù),,投機頭寸的增加或推動金價觸及3300美元/盎司。美聯(lián)儲兩次降息將逐漸提振黃金ETF持有量,。

瑞銀表示,,在資產(chǎn)多元化和去美元化趨勢背景下,全球央行對黃金需求將在未來幾年保持強勁,。此外,美國聯(lián)邦赤字擴大也將支撐黃金相對于美元的吸引力,。在此背景下,,多家投行仍看漲金價走勢。近期,,高盛上調(diào)2025年末金價目標位至3100美元/盎司,,瑞銀則將未來12個月的金價預(yù)測上調(diào)至3000美元/盎司,。

華泰期貨貴金屬與有色研究員師橙表示,未來支持金價上漲的因素還需關(guān)注美國再通脹預(yù)期,。如果美聯(lián)儲暫時不調(diào)升基準利率,,在通脹預(yù)期走高的情況下,美國實際利率大概率將下降,,這將有利于金價,。不過,他也提醒道,,如果美聯(lián)儲因通脹上升而釋放出較為明顯的加息預(yù)期,,黃金需求將受挫。此外,,多頭獲利了結(jié)及海外流動性風險亦將影響黃金需求,。

在金價不斷上漲背景下,普通投資者應(yīng)如何投資黃金,?師橙認為,,倘若購買不帶杠桿的投資品,投資者目前仍可購買黃金ETF等產(chǎn)品,,對于期貨操作而言可適當觀望或輕倉介入,。瑞銀則認為,黃金是有效的投資組合對沖和多元化工具,,在平衡型美元投資組合中,,配置約5%黃金是理想的做法。

相關(guān)新聞

DIY飲品漸成餐桌“新寵” 掀起消費新風潮

2025-02-02 11:23:05DIY飲品漸成餐桌新寵年輕人意識到健康比賺錢更加重要 年輕人掀起中式養(yǎng)生新風潮

2025-01-26 11:05:09年輕人意識到健康比賺錢更加重要加拿大掀起抵制美貨愛國風潮 貿(mào)易戰(zhàn)陰影下的民族情結(jié)

2025年2月26日,在加拿大不列顛哥倫比亞省西迪尼的一家雜貨店里,,奶酪容器上貼有加拿大國旗貼紙,。即將離任的加拿大總理特魯多仍需面對來自美國的壓力

2025-03-04 10:27:37加拿大掀起抵制美貨愛國風潮韓媒:韓國MZ世代正掀起“雙機潮” 復(fù)古風潮再現(xiàn)

2025-02-17 11:36:58韓媒王思聰牛校長牛排店加盟費49800元 平價牛排掀起美食風潮

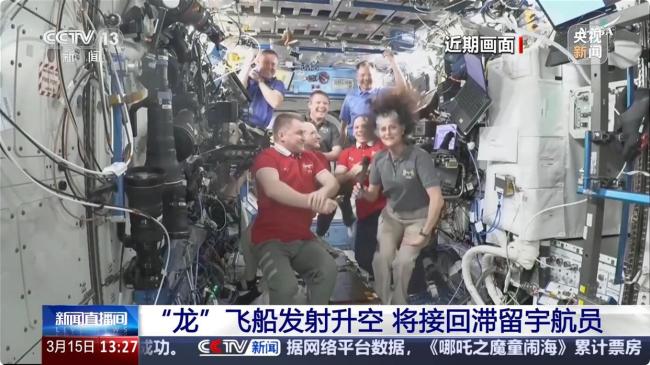

2024-12-18 07:53:41王思聰牛校長牛排店加盟費49800元韓媒:韓國掀起周末游上海風潮 免簽政策促熱度攀升

自11月8日起,,中國對韓國持普通護照人員試行免簽政策,。一個多月以來,每逢周末,,上海各大網(wǎng)紅景點的韓語使用頻率顯著增加,,許多韓國游客選擇來上海度過周末

2024-12-28 10:35:48韓媒