連續(xù)兩天暴跌,,美債風(fēng)暴要來(lái)了,? 系統(tǒng)性風(fēng)險(xiǎn)信號(hào)顯現(xiàn)

連續(xù)兩天暴跌,美債風(fēng)暴要來(lái)了,? 系統(tǒng)性風(fēng)險(xiǎn)信號(hào)顯現(xiàn),!十年期美債收益率在兩天內(nèi)飆升了30個(gè)基點(diǎn),,背后的原因包括美債拍賣需求疲軟、對(duì)沖基金全面去杠桿以及萬(wàn)億規(guī)模的基差交易緊急平倉(cāng),。這些因素都透露出嚴(yán)重的系統(tǒng)性風(fēng)險(xiǎn)信號(hào),,讓人聯(lián)想到2020年3月的流動(dòng)性危機(jī)。

美債市場(chǎng)的連續(xù)大跌預(yù)示著可能出現(xiàn)類似的流動(dòng)性危機(jī),,整個(gè)金融市場(chǎng)可能面臨崩盤的風(fēng)險(xiǎn),。除了美債拍賣需求疲軟外,對(duì)沖基金正在全面去杠桿,,大規(guī)模的基差交易也在緊急平倉(cāng),。市場(chǎng)是否已經(jīng)做好準(zhǔn)備應(yīng)對(duì)這種情況?2020年美聯(lián)儲(chǔ)曾被迫出手干預(yù),,這次又會(huì)如何應(yīng)對(duì),?

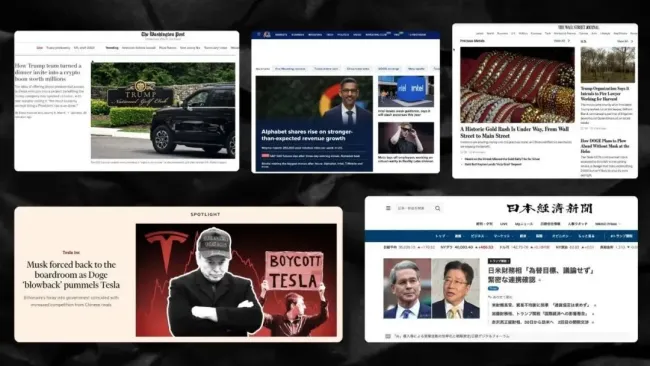

周二,10年期國(guó)債收益率飆升11個(gè)基點(diǎn)至4.3%,,過(guò)去兩天這一指標(biāo)已大幅上升近30個(gè)基點(diǎn),。引發(fā)此輪拋售的核心原因是美國(guó)財(cái)政部58億美元三年期國(guó)債拍賣的需求創(chuàng)下了2023年以來(lái)的最低水平。BMO Capital Markets的Vail Hartman指出,,此次拍賣的交易商認(rèn)購(gòu)比例達(dá)到20.7%,,為2023年12月以來(lái)的最高水平,表明其他投資者興趣低迷,。

這次拍賣失利對(duì)本周的其他拍賣投下陰影,,包括周三的390億美元10年期國(guó)債和周四的220億美元30年期國(guó)債。AllianceBernstein核心固定收益和多資產(chǎn)交易主管Matthew Scott表示,,這場(chǎng)表現(xiàn)不佳的三年期國(guó)債拍賣可能會(huì)助長(zhǎng)有關(guān)外國(guó)投資者撤離美國(guó)國(guó)債市場(chǎng)的傳言,。

市場(chǎng)參與者普遍認(rèn)為,國(guó)債拍賣疲軟只是更廣泛?jiǎn)栴}的一個(gè)癥狀,。一位不愿透露姓名的對(duì)沖基金經(jīng)理直言,,現(xiàn)在一般人不想持有美債,大家都處于“趕緊逃離”的狀態(tài),。該經(jīng)理還補(bǔ)充說(shuō),,這場(chǎng)拍賣反響極差,甚至可能對(duì)股市造成了壓力,。標(biāo)普500指數(shù)周二一度上漲4.1%,,但最終在波動(dòng)交易中下跌1.6%。

華爾街銀行交易員描述當(dāng)前情況為徹底的對(duì)沖基金去杠桿化,。目前,,基差交易策略正在被快速平倉(cāng),這類交易利用大量杠桿來(lái)賺取國(guó)債現(xiàn)貨與其相關(guān)期貨之間的價(jià)差,。這種情況令人聯(lián)想到特朗普貿(mào)易摩擦引發(fā)的更廣泛?jiǎn)栴},。美國(guó)國(guó)債作為避險(xiǎn)資產(chǎn)突然失去了吸引力,。Citigroup Inc.的Andrew Hollenhorst在報(bào)告中寫道,最令人擔(dān)憂的是,,這可能是一個(gè)早期信號(hào),,表明投資者開始拋售高質(zhì)量資產(chǎn)。

相關(guān)新聞

全球最富500人兩天損失5360億美元 股市暴跌引發(fā)財(cái)富縮水

2025-04-07 07:18:58全球最富500人兩天損失5360億美元國(guó)際金價(jià)連續(xù)兩天下跌 國(guó)內(nèi)金飾價(jià)格回落

2025-04-05 12:36:39國(guó)際金價(jià)連續(xù)兩天下跌膽子太大,!男子連續(xù)兩天當(dāng)著員工面“偷”奶茶

2024-12-24 11:36:08男子連續(xù)兩天當(dāng)著員工面偷奶茶印度首都地區(qū)空氣污染持續(xù)惡化 嚴(yán)重污染連續(xù)兩天

2024-11-18 16:42:05印度首都地區(qū)空氣污染持續(xù)惡化春節(jié)檔連續(xù)兩天票房破10億 觀影熱潮創(chuàng)紀(jì)錄

2025-01-31 14:59:13春節(jié)檔連續(xù)兩天票房破10億最富500人兩天損失5360億美元 特朗普關(guān)稅政策引發(fā)股市暴跌

2025-04-07 12:27:25最富500人兩天損失5360億美元